Számtalan kedvező információ jött a logisztikai cég háza tájáról, 3000 forintnál is többet érhet a papír valójában – reagált a Concorde részvényelemzője arra a hírre, hogy a BDPST csoporthoz tartozó BDPST Equity Zrt. meg kívánja vásárolni az MHB Optimum Zrt.-t, a Waberer’s International Nyrt. 21 százalékos tulajdonosát.

Az ügylet kapcsán a tőkebefektető csoport, valamint a Waberer’s International Nyrt. további nagytulajdonosai közül a Jellinek Dániel érdekeltségébe tartozó Trevelin Holding Zrt. és Geraldton Invest Zrt., valamint a Wáberer György érdekeltségébe tartozó High Yield Vagyonkezelő Zrt. vételi ajánlatot tesz a logisztikai cég eddigi részvényeseinek. Az ajánlati ár részvényenként 2336 forint, amely az előző 360 nap forgalommal súlyozott tőzsdei átlagára.

Váratlan fordulat történt – mondta a VG-nek Bukta Gábor, aki úgy véli, hogy az ajánlati ár ugyan érdemi prémiumot jelent (536 forintnyit) a pénteki záróárhoz képest, de a papír valójában alulértékelt, és jócskán a Concorde 3400 forintos célára alatt van.

Bukta szerint bőven van felértékelődési potenciál a papírban, ugyanis sok kedvező hír látott napvilágot a cégről az idén. Ezek közül az egyik legfontosabb, hogy 111 millió euró értékben bocsátottak ki tízéves kötvényeket, amikről annyit lehet tudni, hogy „attraktív árazásúak”. Az elemző szerint kedvező, hogy a mostani környezetben ilyen hosszú távon is alacsony finanszírozási költség mellett jut forráshoz a társaság.

Emellett kedvező jelzés a befektetők számára, hogy a Waberer’s megvásárolta a Gyarmati Trans Kft.-t is. Ugyan a célpont viszonylag kicsi, mégis a felvásárlás jól jelzi, hogy a menedzsment folyamatosan keresi a növekedési lehetőségeket.

A győri Audi-gyár bővítéséből is profitálhat a Waberer’s, amely logisztikai szolgáltatásokat nyújt az autógyártónak. Ehhez a Waberer’s 6,4 milliárd forint támogatást kaphat az állami befektetésösztönző ügynökségtől, a HIPA-tól. Ez Bukta Gábor szerint azt jelenti, hogy a cég tervezett beruházásainak harmada államilag támogatott. Emellett, ha az egyik fő tulajdonos, az Indotek csoport valóban megvásárolja a Fortenova horvát élelmiszer-kereskedő holding 43 százalékát, akkor az kikövezi az utat a Waberer’s délszláv piacra lépéséhez. Ugyanakkor a Concorde elemzője szerint a BDPST megjelenése a tulajdonosi körben alapvetően nem gyorsítja fel a nemzetközi terjeszkedést.

Relatív, hogy mennyire kedvező a 2336 forintos ajánlati ár – reagált a VG kérdésére az Erste Befektetési Zrt. stratégája. Miró József szerint a az elmúlt évben sokszor járt a 360 napos súlyozott átlagár fölött is, ami nem kedvez az ár megítélésének. Ugyanakkor az ajánlat 30 százalékkal nagyobb a pénteki záróárnál. A legtöbb elemző magasabb célárat tart érvényben a 2336 forintnál. Az is tény, hogy a tavalyi évet rekordközeli profittal zárta a társaság, ugyanakkor az extraprofitadó miatt a csoport biztosítójának több mint egymilliárd forintot kell befizetnie az államkasszába, ami jelentős tétel. Emellett sikeres átstrukturáláson van túl a cég, rendelésállománya stabil – húzta alá az elemző. Egy esetleges a társaságot is megtépázná, Miró szerint ez a kockázat tükröződik az elmúlt hónapokban a részvény árfolyamában. Az Erste stratégája szerint megnőtt az esélye annak, hogy a logisztikai cég papírjait kivezetik a tőzsdéről, ami Miró József szerint elkeserítő lenne.

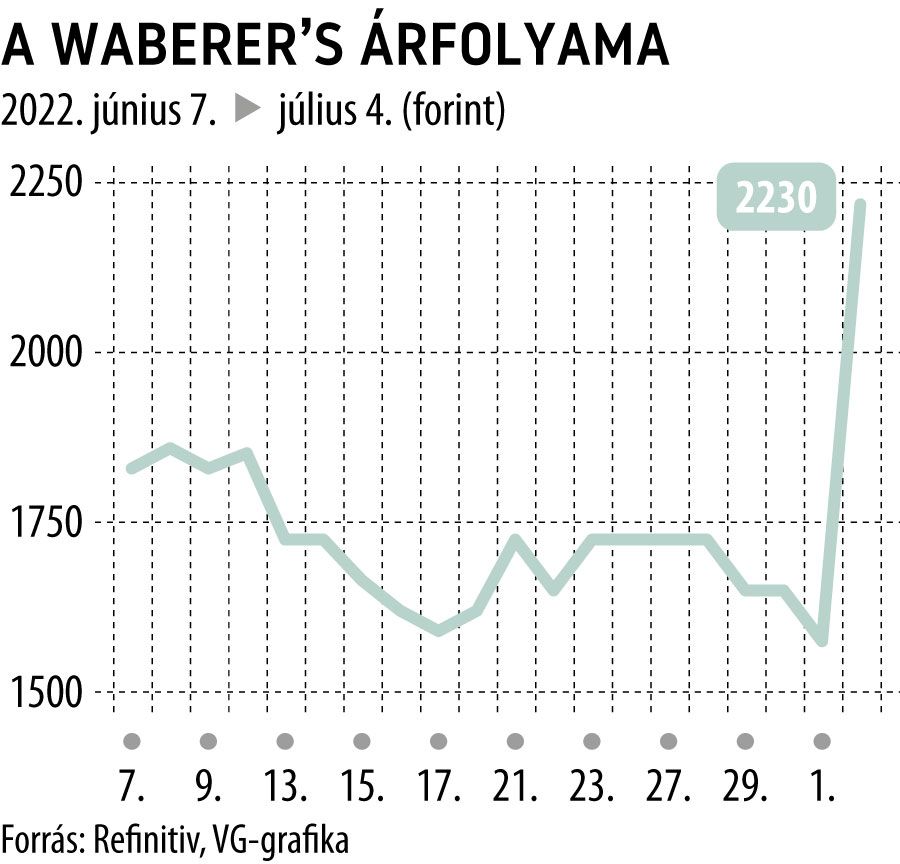

A befektetők azonban örültek a hírnek, jelentős vételi nyomás volt a Waberer’s papírján, az árfolyam több mint 23 százalékkal erősödött hétfő délutánra.