Pünkösd után kedden ismét összeül a monetáris tanács, és dönt a kamatokról. Az elmúlt hónapokban nem mindig volt egyhangú a konszenzus a várt kamatvágás lépésközét illetően. A májusi ülés előtt pár nappal viszont úgy tűnik, hogy a további 50 bázispontos alapkamat-csökkentésnek – 7,75 százalékról 7,25 százalékra – nem nagyon lesz alternatívája. Talán érdekesebb kérdés lehet most, hogy júniusban kell-e ismét csökkenteni a lépésközön 25 bázispontra, vagy pedig lesz lehetőség a 7 százalékos alapkamatszint alá eljutni a fél év végére. A második fél év monetáris politikája pedig egyelőre rejtély; a jegybank további szándékairól feltehetően nem most májusban, hanem júniusban, a negyedéves Inflációs jelentés közzétételével egyidejűleg értesülhetnünk.

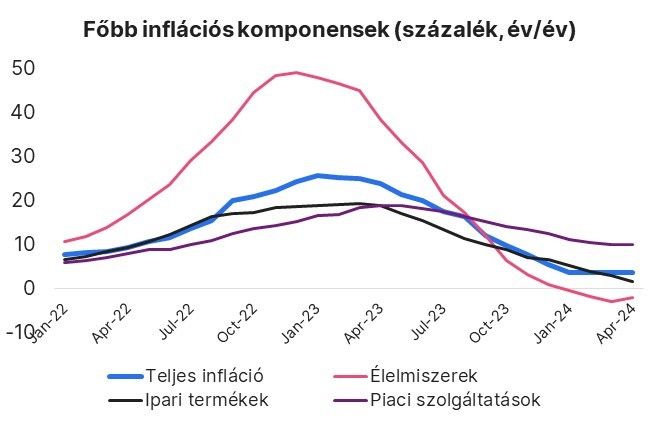

Az összkép mindenesetre vegyes. Kezdjük az inflációval, amely az elmúlt hónapokban többé kevésbé a vártnak megfelelően alakult, és az év első négy hónapjában mindvégig a célsávban tartózkodott:

a nemrégiben közzétett áprilisi inflációs adat 3,7 százalékos volt. Ez a jó hír.

A kedvezőtlenebb olvasat viszont az, hogy az lehetett volna alacsonyabb is, ha a visszatekintő árazás – közgazdaságilag teljesen értelmetlen – gyakorlata nem lassítaná a dezinflációs folyamatot – leginkább a piaci szolgáltatások esetében. A piaci szolgáltatások inflációja áprilisban is 10 százalék felett maradt éves alapon, nagyban hozzájárulva ahhoz, hogy a maginfláció a mostani dezinflációs periódus vége felé közeledve is még mindig 4 százalék felett áll. A tavalyi két számjegyű átlagos infláció alapján történő árazás – bár az adott szereplő szempontjából racionálisnak tűnhet – a monetáris politika döntéshozói számára azt jelezheti, hogy nem horgonyozottak a gazdasági szereplők inflációs várakozásai. A közgazdasági elmélet szerint pedig a várakozások horgonyozottsága nélkül a dezinflációs folyamat magasabb reálgazdasági áldozatokkal járhat. Ugyanakkor nincs más alternatíva, hiszen a magas infláció reálgazdasági költségei még jelentősebbek – mint azt az elmúlt pár évben a saját bőrünkön is megtapasztalhattuk.

Az inflációnál maradva a magas szolgáltatásinfláció mellett további kedvezőtlen fejlemény, hogy májustól a bázishatás támogató szerepe elveszik. Így még mérsékelt havi áremelkedések mellett is emelkedni fog az éves index – különösen az utolsó negyedévben. Az esetleges erősebb átárazási hajlandóságot a belső kereslet várt élénkülése is előmozdíthatja a második fél évben. Amennyiben pedig a belföldi árnyomás ismét emelkedik, az importált árak kordában tartása még fontosabb lesz, azaz a monetáris politika nem tudja tolerálni a forint jelentősebb gyengülését, hiszen az könnyen az ipari termékek újragyorsuló inflációjához vezetne.

És ezzel el is értünk a másik fontos tényezőhöz, ami a monetáris döntéshozók fókuszában marad továbbra is: a kockázati környezet alakulásának monitorozása, illetve a (pénz)piaci stabilitás fenntartásának igénye.

Az ezzel kapcsolatos történések, várakozások pedig továbbra is elsősorban a forint árfolyamában csapódnak le.

Az idei év eddig eltelt része a forint gyengüléséről szólt, ugyanakkor ennek mértéke összességében szerencsére nem volt számottevő. Egyértelmű trend nem mutatkozott az árfolyamban, kisebb-nagyobb erősödési és gyengülési hullámok váltották egymást. A kockázatérzékelés gyors változásai, a politikai zajok, a külkereskedelmi mérlegstatisztikák volatilitása és a fokozatosan csökkenő pozitív kamatkülönbözet voltak leginkább a befektetők figyelmének fókuszában a forintpiacon az eltelt hónapokban. Globális oldalról nem tett jót a hazai devizának, hogy a Fedtől várt első lazítás időpontja egyre távolabbra tolódott. A nagy jegybankok kamatpolitikájáról – ki csökkent először és mikor – külön cikket lehet bármikor írni, a lényeg, hogy továbbra is szokatlanul sok bizonytalanság övezi az euró és a dollár várt kamatpályáját. Bár a piac kevesebbet áraz, a Fed részéről sem zárható ki a három kamatcsökkentés, az EKB pedig jó esetben akár négyszer is csökkenthet még az idén. Azonban ezen várakozások bármikor felülíródhatnak egy-egy magasabb inflációs adat hatására. A nagy jegybankok kamatpályájának alakulását, ez ezt övező bizonytalanságokat pedig a hazai monetáris politika vitele során nehéz lenne figyelmen kívül hagyni.

Csakúgy, mint a költségvetés helyzetét, ahol a hiánycélok állandó túllövése és középtávú konszolidációs tervek hiánya magasan tartja az ország kockázati prémiumát. A fiskális fegyelem hiánya, mint a leggyengébb fundamentális pontunk, nemcsak a pénz- és tőkepiacok, hanem a hitelminősítők esetében is folyamatosan a figyelem fókuszában van, miközben a választások közelsége miatt a kiigazító lépések megtétele folyamatosan halasztódik. Persze ez nemcsak ránk, hanem a régiós országok nagy többségére igaz.

Az említett tényezők összességében azt mutatják, hogy közeleg a mostani, időben is hosszúra nyúló, fokozatos és rendkívül magas szintről (18 százalék) induló jegybanki kamatcsökkentési ciklusnak a vége: a júniusi kamatdöntéssel a monetáris enyhítési sorozatot nem kizárt, hogy lezárja a monetáris tanács. A második fél évben egy-két jelképes lépés talán jöhet még, alapvetően a nagy jegybankok lépéseinek és az infláció alakulásának a függvényében.

Az sem lenne azonban meglepő, ha már nem változnának az irányadó kamatok június után.

2025-ben a dezinfláció várt újraindulásával párhuzamosan a monetáris enyhítés folyamata is új lendületet kaphat, amennyiben a költségvetés helyzetében is sikerül fenntartható javulást elérni.