Hogyan őrizhető meg a monetáris szuverenitás a digitális platformok korában?

Napjainkban a digitalizáció az élet minden területén jelen van, és a hozzá kapcsolódó technológiai innovációk a pénzügyi szektorba is új kihívásokat, termékeket, szolgáltatásokat, elérési csatornákat, nem utolsósorban pedig új szereplőket hoztak az elmúlt évtizedben. A platformszolgáltató technológiai óriásvállalatok, az ún. BigTech-cégek egyre aktívabbak a pénzügyi szolgáltatások piacán is. Bár az általuk hozott újítások, a folyamatok automatizálása és egyes szolgáltatások könnyebb hozzáférhetősége számos előnnyel járnak, a mögöttes cégstruktúrák kiépülése és a BigTech-modell működése jelentős kockázatokat is hordoz magában. Így például töredezettebb fizetési hálózatok jöhetnek létre, amelyek kevésbé átlátható árazást és adatkezelést, a felhasználók számára pedig magasabb költségeket eredményezhetnek. E hálózatok továbbá csak közvetetten reagálnak a monetáris kondíciók változására, ami gyengítheti a monetáris transzmissziót, és így a jegybanki inflációs cél elérésének hatékonyságát. A fenti kockázatok kezelése részben a pénzügyi szabályozás feladata lehet, részben pedig a meglévő infrastrukturális modellek átgondolását igényelheti. Előbbi területen számos lehetséges megoldás állhat rendelkezésre, utóbbi területen pedig fontos szerepet kaphatnak a digitális jegybankpénzek is.

Jelen írás a digitális jegybankpénzt (DJBP) bemutató cikksorozatunk negyedik része. Az első írásunkban bemutattuk a DJBP általános előnyeit és a jövő pénzügyi rendszerében betöltött lehetséges szerepét. A második részben az új fizetőeszköz monetáris politikai vetületével foglalkoztunk, míg a harmadik cikkben a pénzügyi stabilitási aspektusait jártuk körül.

A digitális platformok terjedése és a BigTech-működés sajátosságai

Az egyre hatékonyabb digitális megoldások lehetővé teszik olyan nagy, tömegesen elérhető, kényelmes szolgáltatásokat kínáló digitális platformok létrejöttét, amelyek a hálózati hatás kihasználásában és erősítésében érdekeltek. Az így létrejött BigTech-cégek működésének középpontjában az adat áll. A hálózati hatásnak köszönhetően a BigTech-platformok rendkívül gyorsan tudnak új piacokra belépni és növekedni; rajtuk egyre több felhasználó jelenik meg, akik a platform használata során egyre több adatot generálnak. Ennek professzionális feldolgozásából és mesterséges intelligenciát, gépi tanulást is alkalmazó elemzéséből fakadóan a platform még szélesebb körű és még jobb, egyre komplexebb és egymással összefonódó szolgáltatásokat képes nyújtani, ezáltal pedig új felhasználókat magához vonzani. Ez a körforgásos jelenség végső soron tovább erősödő hálózati hatásokhoz vezet, még tovább növelve a BigTech-cégcsoport tagjai részére elérhető adatvagyont és a felhasználói bázist, így versenyelőnyt biztosítva a cégcsoportnak.

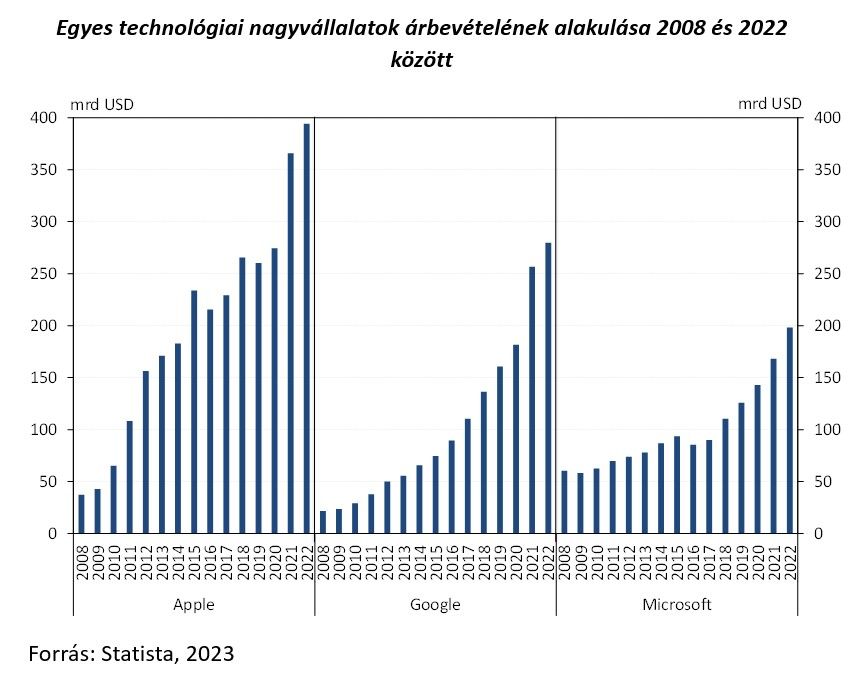

A BigTech digitális szolgáltatók minél zártabb rendszerek kialakítására törekednek, hogy saját feltételeik szerint szabhassák áraikat és fejleszthessék szolgáltatásaikat. Ez a trend számos területen megfigyelhető, Hendrikse és szerzőtársai (2018) többek között az Apple példáját emelik ki, amely termékei és szolgáltatásai körét olyan formában igyekszik kialakítani, hogy azok más rendszerekkel ne, vagy csak szigorúan szabályozott és az Apple által kvázi egyoldalúan meghatározott feltételek mentén legyenek interoperábilisak. Így a fogyasztók a termék használata közben csaknem kizárólag az Apple szolgáltatásait vehetik igénybe. Az Apple és a többi nagy platformszolgáltató (Amazon, Meta [Facebook], Alphabet [Google], Microsoft) közös jellemzője, hogy már megjelentek és egyre jobban terjeszkednek a pénzügyi szolgáltatások piacán is, ezért a működésük által hordozott kockázatok feltárása és kezelése nélkülözhetetlen a pénzügyi rendszer stabilitása és a monetáris szuverenitás megőrzése érdekében.

A digitális platformok kockázatai

A BigTech-cégek egyes megoldásai már csak a potenciális ügyfélbázis mérete miatt is jelentős pénzügyi stabilitási, fogyasztóvédelmi, adatvédelmi, versenyjogi, sőt, monetáris politikai kockázatokat is hordozhatnak. A különböző (pénzügyi és nem pénzügyi) szolgáltatások nyújtásából és összefonódásából származó adatok keresztértékesítése és kontrollálatlan, cégcsoporton belüli felhasználása potenciális versenytorzulást okoz. Emellett más kockázatok is megjelenhetnek. Elég csak arra gondolnunk, hogy egy BigTech vállalat egyszerre biztosíthatja az alapvető működéshez szükséges kritikus technológiai (pl.: adatkezelési, -tárolási) infrastruktúrát a pénzügyi intézményeknek és nyújthat velük együttműködésben pénzügyi szolgáltatást lakossági ügyfeleknek. Erre példa a Goldman Sachs és az Apple közös projektje, az Apple Card és a hozzá kapcsolódó megtakarítási számla. A BigTech-csoporttól való ilyen mértékű függés jelentős működési, kiberbiztonsági és reputációs kockázattal járhat a hagyományos pénzügyi szereplők számára, amellyel kapcsolatos nehézségeket már a példában szereplő szolgáltatást nyújtó Goldman Sachs vezetői is jeleztek már.

A digitális platformok monetáris politikai kockázatai

Monetáris politikai szempontból a BigTech platformok által jelentett legközvetlenebb kockázat a stablecoinok elterjedése. Egy ilyen, nagy hálózati hatással és széles felhasználói bázissal rendelkező ökoszisztémán kibocsátott, az ügyfelek által gyorsan, olcsón és határokon átívelően is mozgatható stablecoin akár uralkodóvá válhat a digitális fizetések terén. Egy ilyen megoldás akár a pénzügyi rendszer széttöredezéséhez és a dollarizáció egy új formájához, az ún. „diem-izációhoz” is vezethet (BIS 2023). Ez a fajta töredezettség potenciálisan egy ország fizetőeszközének elszámolási egység-szerepét és monetáris szuverenitását is sértheti, ha túl elterjedtté válik a gazdasági szereplők körében, és háttérbe szorítja a hazai valutát (Das és szerzőtársai, 2023).

A fentieken túl számos egyéb, monetáris politikai szempontból releváns kockázat merülhet fel. A platformok miatt létrejövő zárt ökoszisztémáknak inflációt gyorsító hatásai is lehetnek, valamint a monetáris transzmissziót is befolyásolhatják.

Gyengülő kamatcsatorna

Az olyan, nagy, a hálózati hatásból profitáló platformok, mint például az Amazon, a bankokhoz hasonlóan hiteleket nyújthatnak vállalkozásoknak. Mivel szélesebb körű adatokkal rendelkeznek ügyfeleikről, alacsonyabb költséggel tudnak hitelezni, így potenciálisan vállalatok szélesebb körének tudnak pénzügyi szolgáltatásokat nyújtani, ami erősíti a pénzügyi bevonást és előnyös lehet a piac számára (Croxson és szerzőtársai, 2022).

Bár a jelenlegi, világszerte tapasztalható monetáris szigorítási ciklusban számos tech vállalat tevékenysége racionalizására törekszik (Streitfeld, 2023), a legnagyobb platformok sajátosan magas likviditási tartalékkal rendelkeznek (főleg gyorsan átváltható amerikai kincstárjegyek és magas készpénzállomány) (Michon és Hyppolite, 2018), ezáltal nagy a mozgásterük új, saját pénzügyi termékek kialakítására és a külső kamatkörnyezettől némileg eltérő módon alakítani szolgáltatásaik feltételeit. Az Apple például az elmúlt öt évben csökkentette a hosszúlejáratú kötvények arányát a mérlegében, és az így rendelkezésre álló készpénztöbblet nyújtotta mozgásteret többek között új pénzügyi szolgáltatások indítására fordítja, mint például a Buy Now Pay Later (BNPL) típusú hitelezés (Apple Pay Later) (Cyran, 2023).

Ez a BNPL-típusú vonzó, tehát a felhasználók számára minél olcsóbb hitelezés a hagyományos pénzügyi rendszerben is jelenlevő nulla százalékos áruvásárlási hitelekhez hasonlóan hitelfelvételre ösztönzi a felhasználókat, de jelentős előnye, hogy könnyebben, a mindennapokban használt digitális eszközökön keresztül is hozzáférhető. Ennek eredményeképpen globálisan jelentősen emelkedik a BigTech platformokon keresztül ilyen hiteleket felvevők száma. Ez növelheti a lakosság eladósodottságát, ami emelkedő kamatok esetén vagy kedvezőtlen gazdasági környezetben rendszerszintű kockázatot jelenthet. Továbbá egy ilyen termék akár szigorú monetáris kondíciók (magas kamatkörnyezet) mellett, a gazdasági ciklus leszálló ágában is megjelenhet (pl. az Apple Pay Later 2023 áprilisában vált elérhetővé az Egyesült Államokban). Ilyen esetben külső sokkok a ciklus elmélyülését okozhatják például a nagyobb mértékben emelkedő hitelek nemteljesítővé válása miatt. Ezek a potenciális hatások végső soron károsak lehetnek a felhasználók számára.

A hagyományos pénzügyi rendszer szereplői esetében ezt a hatást a jegybank a monetáris kondíciók és jegybanki eszköztár alakításán keresztül mérsékli. A digitális platformszolgáltatóknál azonban a jegybank a közvetlen partnerköri kapcsolat hiánya miatt csak mérsékeltebben képes befolyásolni a pénzügyi termékek kondícióit. Így míg a monetáris politika képes a gazdasági ciklusokkal párhuzamosan változtatni a banki termékek feltételein a monetáris kondíciók alakításával, erre a platformszolgáltatók esetében csak közvetett lehetősége van. Emellett szabályozói oldalról is mutatkoznak egyensúlytalanságok. Például az olyan hagyományos pénzügyi szereplőknek, mint a kereskedelmi bankok, változatlanul meg kell felelniük a szabályozó hatóság által támasztott feltételeknek, a BigTech platformoknál azonban bonyolultabb a helyzet. Számos platform esetében lehetséges az általa nyújtott, konkrét pénzügyi szolgáltatást szabályozni (például az Amazon esetében az átutalásokra vonatkozó szabályokat érvényesíteni), hiszen a szolgáltató a meglévő pénzügyi szabályozás hatálya alá tartozik. Azonban a kereskedelmi bankokéhoz hasonló, átfogó prudenciális szabályozások mégsem léteznek az egész BigTech-cégcsoportra vonatkozóan (Bains, 2022).

Gyengülő hitelcsatorna

Számos különbség van a digitális platformok és a tisztán hagyományos pénzügyi szolgáltatók (pl.: bankok) által nyújtott hitelek között is. Így például a digitális platformok több ügyfél számára hitelezhetnek kisebb értékben és rövidebb lejárati idővel. Továbbá, míg a bankok egyes hiteleket csak fedezet ellenében nyújtanak, addig a platformok fedezetet általában nem követelnek meg, és a hitel vissza nem fizetését a nemteljesítéshez fűződő jogkövetkezmények mellett a platformról való kizárással büntethetik (De Fiore és szerzőtársai, 2023). A hitelcsatorna esetében két okból is sérül a monetáris transzmisszió hatása a BigTech platformokon:

- Egyrészt bár monetáris lazítás esetén a hitelkínálat a kereskedelmi bankokénál jobban nő a tech platformokon, monetáris szigorítás alatt azonban a platformok hitelezése kevésbé lassul, mint a kereskedelmi bankoké (Huang et al., 2023). Ily módon míg lazítás esetén a BigTech hitelezés erősíti, addig szigorítás esetén gyengítheti a monetáris transzmissziót. Ennek oka, hogy a BigTech platformok alacsonyabb költséggel képesek hitelezni, mivel a kereskedelmi bankoknál több információhoz férnek hozzá a hitelfelvevőkről. Ennek segítségével nagyobb pontossággal képesek előrejelezni a hitelkockázatokat.

- Másrészt fontos a BigTech hitelezés esetében a fedezet hiánya. A banki hitelek fedezetéül szolgáló eszköz (pl.: ingatlan) értéke korrelál a helyi gazdaság állapotával, míg a platformok által nyújtott fedezetlen hitelek esetében nincs ilyen kapcsolat, és a hitelezést elsősorban a platform által különböző eljárásokkal az ügyfelekről készített mérőszámok befolyásolják. Ennek eredményeképpen a BigTech platformok hitelezése kevésbé reagál az ügyfelek tágabb gazdasági környezetére, ami pénzügyi stabilitási szempontból kedvező, de a monetáris transzmissziót gyengíti. Ennek oka, hogy változatlan feltételek mellett nagyobb szigorítás szükséges az infláció mérsékléséhez (De Fiore és szerzőtársai, 2023). Ebből következően a hitelcsatorna részét képező mérlegcsatorna hatása is gyengül, azaz a hitel fedezete értékének megváltozása, ami a bankok esetében hatással bír a hitelezésre, a platformok esetében kevésbé jelentős. Ez tovább mélyítheti a fent említett hatásokat és gyengítheti a monetáris transzmissziót.

Gyengülő szuverenitás

A fentiek mellett egy további kockázat a BigTech platformok esetében a monetáris szuverenitásra gyakorolt hatás. Egy állam monetáris szuverenitása az a képesség, hogy monetáris irányítási eszközökkel megvalósítsa gazdaságpolitikai céljait (Horváth, 2022). Ezt általában számos eszköz, például az önálló monetáris politika és a nemzeti valuta biztosítják. Amennyiben egy külföldi platformszolgáltató egy országban kiugró népszerűségre tesz szert és a pénzforgalom jelentős részét bonyolítja, úgy a monetáris szuverenitás sérül, mivel az ilyen platformszolgáltatók pénzügyi termékeinek kondícióira a jegybank nem tud közvetlenül hatni.

Hosszú távon egy ilyen helyzet oda vezethet, hogy a gazdaság sérülékenyebbé válik a sokkokra és a jegybankok kevésbé autonóm módon tudják folytatni monetáris politikájukat. Ezért egy állam stratégiai érdeke, hogy minél hatékonyabb, saját valutában elszámoló infrastruktúrákat működtessen a monetáris szuverenitás megőrzése érdekében.

A jegybank egyik lehetséges válasza: a digitális jegybankpénz

Számos intézmény és kutató vizsgálta, hogy a fent vázolt problémákkal szemben a jegybankoknak milyen módon léphetnek fel egy nyitottabb, a jelenleginél is hatékonyabb pénzügyi rendszer és a fogyasztók védelme érdekében. Számos lehetséges megoldást dolgoztak ki, mind a meglevő szabályozói eszköztár segítségével, mind új eszközök alkalmazását vizsgálva. Ezekre a kockázatokra a jegybankok számos választ adhatnak akár a már létező szabályozói eszköztár keretében, akár új eszközök felhasználásával. A következőkben azt mutatjuk be, hogy a digitális jegybankpénz, mint új eszköz, milyen módon nyújthat megoldást a fenti problémákra. Egy javaslat a BIS által leírt közös, a hagyományos pénzügyi rendszer szereplőit és az új digitális pénzügyi szolgáltatókat egyaránt magába foglaló – az intézmény által „unified ledger”-nek (Bank for International Settlements, 2023) nevezett egyesített, közös főkönyvrendszer. Egy ilyen rendszer potenciálisan az új, innovatív technológiák (pl. tokenizáció) előnyeinek kihasználásával csökkentheti a különböző, jelenleg egymás mellett, zártan működő ökoszisztémák és eszközosztályok közötti átjárás költségét. Emellett biztosíthatja a jegybank szabályozói szerepét és a monetáris transzmisszió hatékonyságát, mert közvetlenebb kapcsolat jöhet létre a jegybankok és a BigTech platformok között.

A digitális jegybankpénz, mint bárki számára ingyenesen hozzáférhető fizetési eszköz lehetne egy ilyen, közös, azonnali elszámolást biztosító ökoszisztéma fő elszámolóegysége.

Ez élénkítheti a szolgáltatók közti versenyt azáltal, hogy csökkenti a belépési költségeket, és több szolgáltató számára teszi lehetővé a jegybank által ellenőrzött infrastruktúrában pénzügyi termékek létrehozását, ezáltal támogatva az innovációt. Egy ilyen rendszer várhatóan a megoldás része lehet majd, ugyanakkor nem feltétlenül jelent teljes körű megoldást. Valamint elméleti szinten egy ilyen közös platformon is kialakulhatnak elszigetelt rendszerek, de a közös rendszer technológiai oldalról támogathatja a problémák kezelését.

Mindemellett számos eszköz – így például kötvények, részvények vagy betétek akár tokenizált formában – kerülhetnek egy közös platformra. Egy ilyen rendszerben kevesebb közvetítőre van szükség, mint a mai rendszerben, ami feltételezhetően alacsonyabb költségeket eredményez. Továbbá a közös szabályozói standardok megteremtését is lehetővé teszi, ezzel elősegítve a pénzügyi szolgáltatások átláthatóságát, jobb szabályozását és hatékonyabb működését. Emellett egy saját digitális jegybankpénz-rendszer lehetőséget teremt egy adott gazdasági közösség számára saját fejlesztésű, belső szabályozó által ellenőrzött, nem külföldi kártyahálózatok és fizetési szolgáltatóktól függő infrastruktúra létrehozására.

Felhasznált irodalom:

Bains, Parma; Sugimoto, Nobuyasu; Wilson, Christopher (2022) BigTech in Financial Services: Regulatory Approaches and Architecture. BigTech in Financial Services: Regulatory Approaches and Architecture (imf.org)

Bank for International Settlements (2023) Blueprint for the future money system: improving the old, enabling the new. In: BIS Annual Economic Report 2023. III. Blueprint for the future monetary system: improving the old, enabling the new (bis.org)

Botta, Alessio; Bruno, Philip; Galvin, Jeff (2021) The 2021 McKinsey Global Payments Report. 2021-mckinsey-global-payments-report.pdf

Croxson, Karen; Frost, Jon; Gambacorta, Leonardo; Valletti, Tommaso (2022) Platform-based business models and financial inclusion. BIS Working Papers No. 986. BIS Working Paper 986: Platform-based business models and financial inclusion

Cyran, Robert (2023) Apple’s balance sheet is golden and delicious. Apple’s balance sheet is golden and delicious | Reuters

Das, M.; Griffoli, Tommaso Mancini; Nakamura, Fumitaka; Otten, Julia; Soderberg, Gabriel; Sole, Juan; Tan, Brandon (2023) Implications of Central bank Digital Currencies for Monetary Policy Transmission. IMF Fintech Note2023/010, International monetary Fund, Washington DC. Implications of Central Bank Digital Currencies for Monetary Policy Transmission (imf.org)

De Fiore, Fiorella; Gambacorta, Leonardo; Manea, Cristina (2023) Big techs and the credit channel of monetary policy. BIS Working Papers No. 1088. Big techs and the credit channel of monetary policy (bis.org)

Hendrikse, Reijer; Bassens, David; von Meeteren, Michiel (2018) The Appleization of finance: Charting incumbent finance’s embrace of FinTech. FInance & Society, 4 (2), 159-180 DOI: 10.2218/finsoc.v4i2.2870 View of The Appleization of finance: Charting incumbent finance’s embrace of FinTech (ed.ac.uk)

Horváth, Gábor (2022) Monetáris szuverenitás és digitális jegybankpénz. Pénzügyi Szemle 2022 (4): 538-551. Monetáris szuverenitás és digitális jegybankpénz megtekintése (uni-corvinus.hu)

Huang, Yiping; Li, Xiang; Qiu, Hang; Yu, Changhua (2023) BigTech credit and monetary policy transmission: micro-level evidence from China. BIS Working Papers No. 1084. Big tech credit and monetary policy transmission: micro-level evidence from China (bis.org)

Michon, Antoine; Hyppolite, Paul-Adrien (2018) Big Tech Dominance (1): the new financial tycoons. Big tech dominance (1): the new financial tycoons - Fondapol

Panetta, Fabio (2022) The digital euro and the evolution of the financial system. The digital euro and the evolution of the financial system (europa.eu)

Streitfeld, David (2023) For Tech Companies, Years of Easy Money Yield to Hard Times. What’s Behind All Those Tech Layoffs? A New Economic Reality - The New York Times (nytimes.com)

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.