Hatalmasat kaszáltak tavaly a bankok, de a trónkövetelők miatt a jövőjük borúsabb

Közel 280 milliárd dolláros extraprofitot tettek zsebre a bankok világszerte 2022-ben az emelkedő globális kamatkörnyezet nyomán, de a kilátások már távolról sem ilyen fényesek – derült ki a McKinsey & Co. tanácsadócég közleményéből, amelyet a Bloomberg szemlézett.

A McKinsey szakértői kiemelik: ezzel a hatalmas extranyereséggel a 2022-es év egyértelműen a bankszektor legjobb éve volt 2008, azaz a nagy pénzügyi válság kirobbanása óta. A tetemes profitugrás mögött egyértelműen az áll, hogy a pandémiás korszakot jellemző, nullaközeli kamatkörnyezetet követően, az inflációs nyomás növekedésével párhuzamosan a jegybankok világszerte hatalmas kamatemelési dömpingbe kezdtek, feltornászva ezzel többek között a hitelek után az ügyfelek által fizetendő kamatokat is.

Az elemzők rámutatnak: ekkora hátszelet a bankszektor alsó hangon 2008 óta egyetlenegyszer sem kapott a jegybankoktól, a váratlan profitugrás nyomán pedig tömérdek pénzintézet milliárdos nagyságrendű sajátrészvény-visszavásárlásba kezdett.

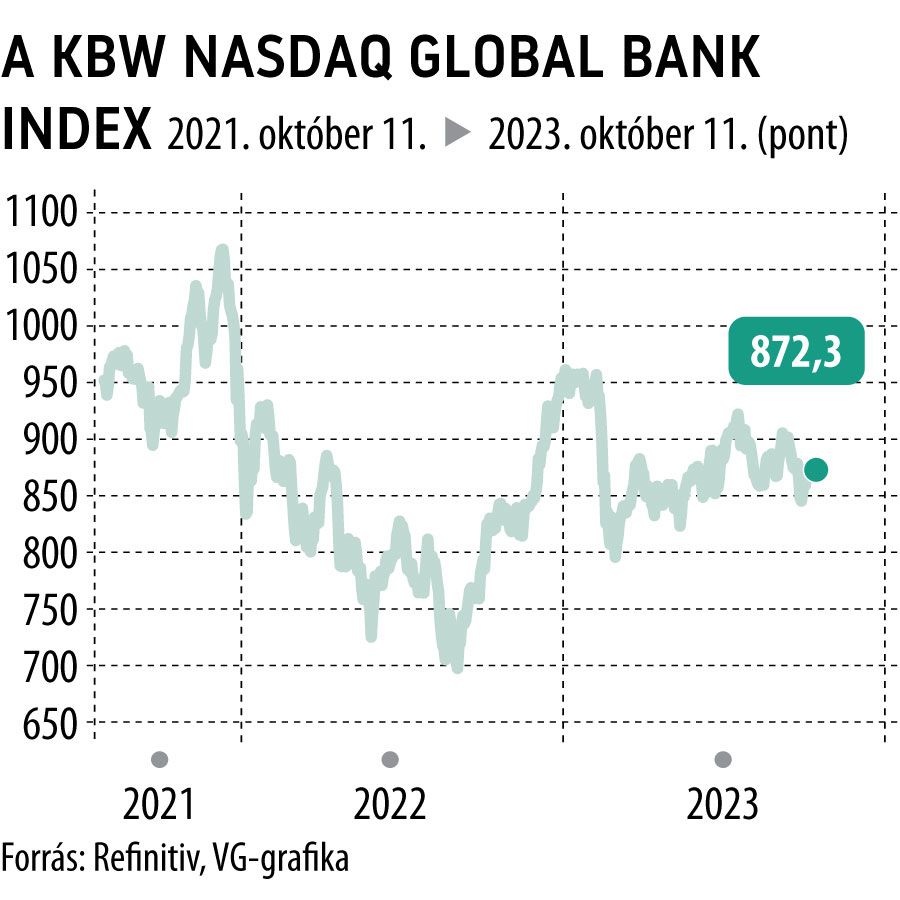

A sajáttőke-arányos megtérülés ugyan 12 százalékra ugrott ezzel a szegmensben 2022-ben, a 10 éves átlagnak számító 9 százalékról, a McKinsey elemzői mégis óvatosságra intik a befektetőket. Véleményük szerint a nem hagyományos pénzintézetek térnyerésével a tradicionális nagybankok szerepe egyre jobban háttérbe szorulhat, rányomva bélyegét az idén kifejezetten volatilis részvénypiaci teljesítményt mutató szektor jövőjére.

Előretörnek a trónkövetelők

A neobankok és az egyéb, digitális pénzügyi cégek ugyanis temérdek előnnyel bírnak a hagyományos bankokhoz képest: legtöbb esetben alacsonyabb költségek mellett, fenntarthatóan, a legfrissebb technológiai újításokkal is felvértezve jó felhasználói élményt nyújtanak az ügyfelek részére, és egyelőre sok helyen a tradicionális társaikéhoz hasonló felügyeleti követelményeknek sem kell megfelelniük – igaz, ez valószínűleg már nem sokáig lehet így.

A bankok vállát az a teher is húzza, hogy a pénzügyi alapokba befolyó összeg több mint 70 százaléka az elmúlt években már nem is bankok kezelése alá került, hanem nyugdíj- és egészségpénztári alapokba, magántőke- vagy egyéb befektetési alapokba – tetemes tőkemennyiségtől fosztva meg a pénzintézeteket. Ez a folyamat pedig minden jel szerint nem fordul visszájára a közeljövőben, sőt: a McKinsey elemzői szerint akár

hamarosan egyensúlyukat is veszthetik a banki mérlegek, ha a jelenlegi trendek folytatódnak.

Ahogy az sem vet jó fényt a bankok kilátásaira, hogy a pénzintézetek teljesítménye között régiós bontásban hatalmas szakadékok kezdenek kialakulni: míg az Indiai-óceán környékén – mint Szingapúr, India, Dubaj és Afrika keleti részei – működő hitelintézetek között találjuk meg a világ legjobban teljesítő bankjait, az európai, kínai és orosz versenytársak sok esetben már a működésükhöz szükséges tőke előteremtését is csak nehezen tudják megoldani.

A McKinsey szakértői szerint ugyanakkor van fény az alagút végén a bankok számára: a mesterséges intelligencia elterjedése ugyanis számításaik szerint akár 200-300 milliárd dollárral is csökkentheti működési költségeiket.

Ajánlott videók

Hogy békülhet ki Trumppal Németország?

Címoldalról ajánljuk

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.