Nagy a tülekedés a fapados légitársaságok piacán

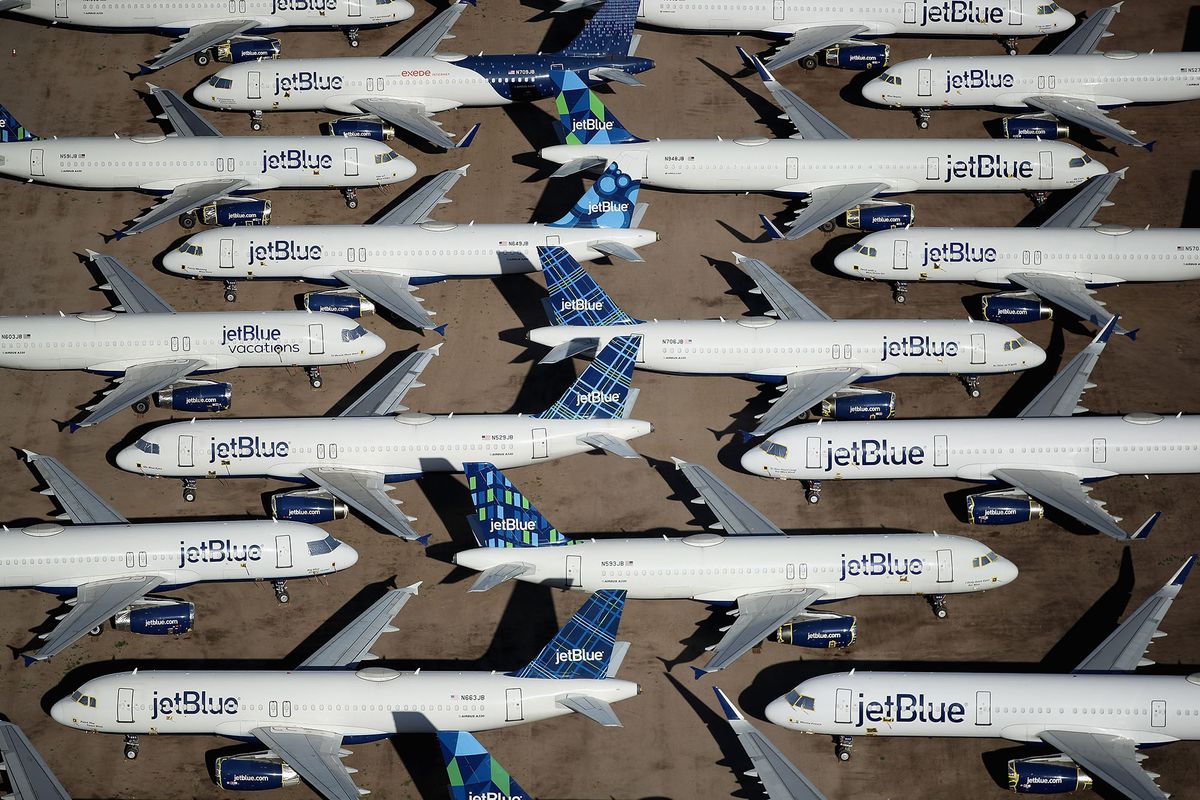

Késhegyre menő harcot vív egymással a Frontier Airlines és a JetBlue Airways az amerikai légi közlekedési piac ötödik helyéért, s hogy fapados légitársaságként felzárkózhassanak a négy nagy, azaz az American, a Delta, a United és a Southwest mögé. Utóbbiak fedik le az amerikai piac 80 százalékát.

A diszkont légitársaságok közötti erőviszonyok átírásában döntő fontossága van annak, ki szerzi meg az eladósorba került floridai székhelyű ultrafapadost, a Spirit Airlinest, amelyet elsőként a Frontier szemelt ki magának és tett rá még februárban felvásárlási ajánlatot. A Frontier készpénzzel és saját részvényeivel fizetne a nála nagyobb Spiritért, ajánlata 2,9 milliárd dollárra értékelte a céget, ami 25,8 dolláros részvényenkénti árnak felel meg.

Csakhogy hamar bejelentkezett a Spiritre a jelenleg az Alaska Airlines mögött a hatodik legnagyobb amerikai piaci szereplőnek számító JetBlue, amely saját márkanevén vinné tovább a Spirit-üzletágat. Ők 30 dollárt kínáltak készpénzben részvényenként, ami 33 dollárra is felszökhet, amennyiben a Frontier átvilágitása számukra megfelelő eredmény hoz.

A 3,3 milliárd dolláros ellenséges felvásárlási ajánlat azonban nem hatotta meg a pandémia idején megroppant, s azóta is csak lábadozó Spirit részvényeseit, legalábbis a menedzsment szerint a hosszú távú jövő a Frontier oldalán biztonságosabb, mint a JetBlue-ba beolvasztva. A Frontier-Spirit páros az utazóközönségnek évi egymilliárd dolláros megtakarítást, a részvényeseknek félmilliárdos üzemeltetési kiadáscsökkentést ígér és napi több mint ezer járatot Amerika 145 városába, plusz tízezer fős létszámbővítést 2026-ig.

A Spirit közelgő, pénteki sorsdöntő közgyűlése előtt a kisbefektetők objektív tájékozódását szolgáló Institutional Shareholder Service (ISS) tanácsadó cég szította fel az indulatokat azzal, hogy nyíltan a JetBlue ajánlatának támogatására hívott fel, egyrészt a magasabb árral, másrészt azzal érvelve, hogy aukción kellene értékesíteni a céget, mert akkor még magasabb árat lehetne eléni.

Adu ászként előhúzták azt is, hogy a JetBue 200 millió dolláros elállási díjat fizetne, ha az ügylet valamiért okokból kútba esne, míg a Frontier nem fizetne bánatpénzt. Erre válaszul a Frontier rögtön bejelentette, hogy olyannyira biztosak a dolgukban, hogy 250 millió dollárt is hajlandóak fizetni, ha bukna az üzlet.

A Spirit továbbra sem kér az ellenséges ajánlatból, hangsúlyozva, hogy jobb lenne, ha a JetBlue a saját háza táján tenne rendet, utalva arra, hogy két hónap alatt 34 százalékkal zuhant az árfolyamuk. Paradox módon az is megtörténhet, hogy a győztes személyéről – ha lesz – nem a Spirit részvényesei, hanem az amerikai versenyhatóság mondja ki a végső szót, hiszen az összefonódással gyökeresen átalakulhatnak az erőviszonyok a fapadosok piacán.

Bár a Frontier és a JetBlue is az utasok érdekeit szolgáló verseny erősítésére esküszik, szakértők szerint Washingtonban viszont várhatóan úgy látják majd, hogy ezt inkább a Frontier garantálhatja, mert a Spirittel kiegészítenék egymást, szélesebb szolgáltatásokat kínálhatnak az utazóközönségnek, míg a JetBlue és a Spirit közötti fúzió a jelentős területi átfedés miatt erőfölényes helyzet kialakulásához vezethet.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.