késleltetett adatok

A forint is azt lesi, hogy Amerikában már lassúbb a drágulás

Tavaly óta rendszeresen igen izgalmas a forint piacai számára is az európai és amerikai inflációs adatok közlésének a környéke, így van ez a csütörtöki amerikai számok előtt is, felbolydult a forintpiac. Izgalomra és találgatásokra azért is van ok, mert az amerikai közlést hasonlóan érdekfeszítő magyar inflációs adat is követi, alig több, mint fél nappal.

A világpiacok számára természetesen Amerika az érdekes, és a közép-európai devizák számára is az jelenti az „alapszelet”, miként viselkedik az adatokra és a jegybanki döntéshozók nyilatkozataira reagálva a dollár-euró keresztárfolyam. Dollárerősödésre forintgyengülés, a zöldhasú visszakozására pozitív forintreakció szokott következni, ha más egyéb hír nem kerül az asztalra.

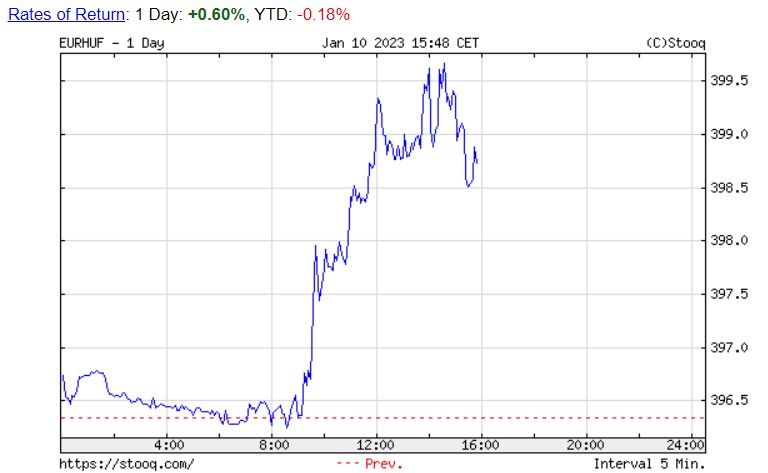

A jelenlegi esetben pedig kerül – a már említett pénteki magyar inflációs adat –, első körben azonban az amerikai adatokra reagálnak a piacok. A helyezkedés már meg is kezdődött, ezt befolyásolják a Federal Reserve döntéshozóinak nyilatkozatai is, az euró és a forint számára egyelőre kedvezőtlen irányba. Az euró – mérsékelten – gyengült kedden délutánra a dollár ellenében, a forint pedig – radikálisabb mértékben – ennek megfelelően szintén visszavonult az euró ellenében, csaknem megérintve alulról a 400-as pszichológiai gátat. Hogy miért ugrott a forint nagyobbat, mint az euró és a zloty – erre visszatérünk.

Előbb vivszont nézzük, hogy mi történik a dollárral, és mi jöhet még csütörtökig.

Egyre kisebb az amerikai drágulás az európaihoz képest

Már hónapok óta spekulálnak a piacokon arról, hogy mikor „fordul” a Fed, és jelzi márciusban elkezdett kamatemelési ciklusának végét. Ez támogatta a dollárt, nyomasztóan hatott viszont a részvényárakra és az állampapírhozamokra.

Pont ebből a szempontból lesznek fontosak a csütörtöki inflációs adatok. A drágulás éves üteme minden emberi számítás szerint folytatja a 9,1 százalékos júniusi négy évtizedes csúcs elérése után elindult lassulást. Ha a novemberi 7,1 százalék után még alacsonyabb lesz a decemberi adat, mint a 6,5 százalékos elemzői konszenzusos előrejelzés, az érveket szolgáltathat arra, hogy viszonylag hamar fordulhat a Fed. Ez rossz hír lenne a dollár árfolyamának, jó az eurónak és a forintnak.

A vártnál magasabb adat fordítva hatna, hiszen tartósabb Fed-szigort feltételezne. (Kicsit még ennél is összetettebb a kép, hiszen a piacokon az energia- és élelmiszerárak nélkül számolt maginflációs adatot is figyelni fogják.) Az inflációs várakozások mérséklődőben vannak Amerikában.

A dollár egyelőre rángatódzik

Természetesen – a február 1-jei Fed-ülés előtt – a legfontosabb az, hogy maguk a jegybanki döntéshozók miképp értelmezik a fejleményeket. Hétfőn ketten is úgy nyilatkoztak, hogy az irányadó kamatsávot az infláció ellen küzdve 4,25-4,5 százalékról apránként tovább kell emelni 5-5,25 százalékra.

A San Franciscó-i Fed elnöke, Mary Daly azt mondta, igen nagy figyelmet fordít a csütörtöki adatokra, és februárra a 25 bázispontos kamatemelés mellett az 50-et sem zárta ki opcióként. Az atlantai Raphael Bostic elmondta: alapból nem számít kamatcsökkentésre idén, de még jövőre se.

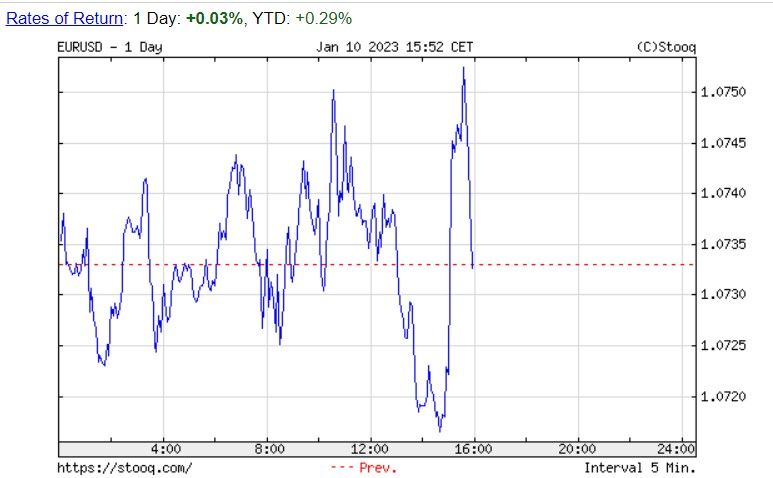

A dollár valamelyes erősödéssel reagált, és 1,072 alá kukkantott be az euróval szemben kedden, hogy aztán hirtelen 1,075 környékére szaladjon vissza (és a forint is visszakanyarodott 399-en túlra), miközben Stockholmban Jerome Powell épp a jegybanki függetlenségről beszélt egy fórumon.

A csütörtöki adatok környékén akár még nagyobb árfolyam-ingadozások is jöhetnek. A dollár kilátásai a Deutsche Bank elemzői jegyzete szerint ennél hosszabb távra sem jók, hiszen nő az európai és az alacsonyabb amerikai infláció közti különbség, csökken az amerikai hozamok előnye és az európai energiaválság kockázata, és a dollárban hatalmas vételi pozíciók épültek ki, amelyek megfordulhatnak.

A „hiányzó láncszem” a Fed fordulata

– tették hozzá az elemzők. A dollár a múltban nem gyengült, mikor magasak voltak az amerikai hozamok, és általában kellett hozzá, hogy csökkenjenek a részvényárak, és laposodás helyett meredekebbé váljon az állampapírok hozamgörbéje. Mivel mindez nincs meg, nagy dolláresésre fogadni nem érdemes, de ha a Fed deklarálja, hogy „a feladat el van végezve”, más helyzet állhat elő. A Deutsche szerint az első negyedév végére 1,1-re, év végére 1,15-ra gyengülhet a dollár az eurókeresztben.

Természetesen nem garantált mindezek mellett, hogy a Fed fordulata rövid távon bekövetkezik.

A forint kilóg a sorból, és van oka rá

Akár megerősítik a csütörtöki adatok az amerikai infláció gyors csökkenését, akár nem, a Fed egyre közelebb kerül a csúcsponthoz a kamataival, és ez jó lehetne a forintnak. Kedden mégis gyengülését láttunk, volt, hogy több mint 1 százalékkal, mielőtt visszapattant volna a kurzus a 398-as szint irányába.

Egy budapesti devizakereskedő a Reutersnak nyilatkozva ezt azzal magyarázta, hogy a forint múlt heti 2 százalékos erősödése lehetett a túlzás, miközben a piacon attól tartanak, hogy a pénteken esedékes magyar statisztikai adatok az infláció további emelkedését mutatják.

Ez a magyarázat akkor lenne helytálló, ha a Magyar Nemzeti Bank kizárta volna a monetáris feltételek további szigorítását, és emellett romlana az inflációs kilátás – de erről nincs szó. Magas inflációs adat erősítheti a forintot, a vártnál alacsonyabb számok azonban gyengíthetik. Ezek a mozgások akár előre is megtörténhetnek, ha az elemzői konszenzustól eltérő várakozások jelennek meg a piacon. Az elemzői konszenzus szerint decemberben – amikor megszűnt az üzemanyagok árstopja – akár 26 százalékra is ugorhatott az infláció a novemberi 22,5-ről.

MNB-jelentés: már jobban megéri a lengyel sajtot behozni, mint az itthonit árulniA költségek feletti vállalati átárazás miatt jelentősen emelkedtek a vállalati profitok az elmúlt időszakban – mondta Balatoni András, a Magyar Nemzeti Bank igazgatója, miután megjelent a jegybank decemberi inflációs jelentése. Ezek alapján jövőre az infláció 15 és 19,5 százalék között lehet éves átlagban, míg a növekedés várhatóan pozitív tartományban maradhat. Szerinte az árstopok miatt a helyettesítő termékek is egyre jobban drágulnak, és ez azzal a veszéllyel fenyeget, hogy tartósan magas szinten maradhatnak az árak. A jegybank várakozásai szerint 2024-re térhet vissza a 4 százalékos toleranciasávba az infláció. |

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.