Stratégiát váltanak a fedezeti alapok: mindent az inflációhoz igazítanak

Tavaly egyes hedge fundok hatalmas profitot zsebeltek be, mások az összeomlás szélére kerültek a piac szélsőséges viselkedése miatt. Idén azonban már nem éri őket felkészületlenül a várható hullámvasút.

A Reuters tíz vezető fedezeti alapot kérdezett meg, hogyan készülnek az idei esztendőre és a várható piaci nehézségekre. A válaszok közt szó esett a részvénypiacról, a kötvényekről és a nyersanyagok piacáról is.

A válaszadók többsége az egész évet a tartósan magasan maradó infláció köré szervezi, így az államkötvényeket és a nyersanyagpiacot kifejezetten jó befektetésnek tartják.

A kötvények közül az inflációhoz kötött papírokat részesítik előnyben, mivel ezek segítségével tompítani lehet a piac esetleges csapongását is, de nem zárkóznak el az értékpapírosított privát hitelektől sem, mivel a magasabb kamatlábak ezeknek jót tehetnek.

A részvénypiactól többségük távol marad, akik pedig nem, azok inkább shortra játszanak a kiszámíthatatlan környezet miatt. A shortolásban azért látnak fantáziát, mert a céges eredmények tavalyi romlása az idei évre is áthúzódhat és kifejtheti hatását, ami a nyereségek csökkenése mellett az árfolyamok esését is magával hozza.

Crispin Odey, egy londoni fedezeti alap menedzsere, aki tavaly az angol font shortolásán szakított nagyot, úgy véli, az infláció szintje idén is magasan marad. Cége tavaly 145 százalékos profitot termelt a befektetőinek. A nyersanyagárak emelkedése szerinte elkerülhetetlen a tavalyi esés után.

A tőzsdétől ugyan a nagyok távol terveznek maradni, a makrovezérelt stratégia szerint dolgozó fedezeti alapok itt is megtalálhatják számításukat. A várható csapongás ugyanis kifejezetten jól hasznosítható a short és long pozíciókat sűrűn váltogató kereskedésben. A makroalapok már tavaly is jól mentek, novemberben 8 százalékos pluszban jártak átlagban.

Az ázsiai piacok tekintetében pesszimisták a szakemberek, mivel azok sok esetben szorosan függenek az európai gazdasági teljesítménytől, amelytől nem sok jót várnak idén a szakértők. Tajvannal kapcsolatban kifejezetten negatív véleményen vannak.

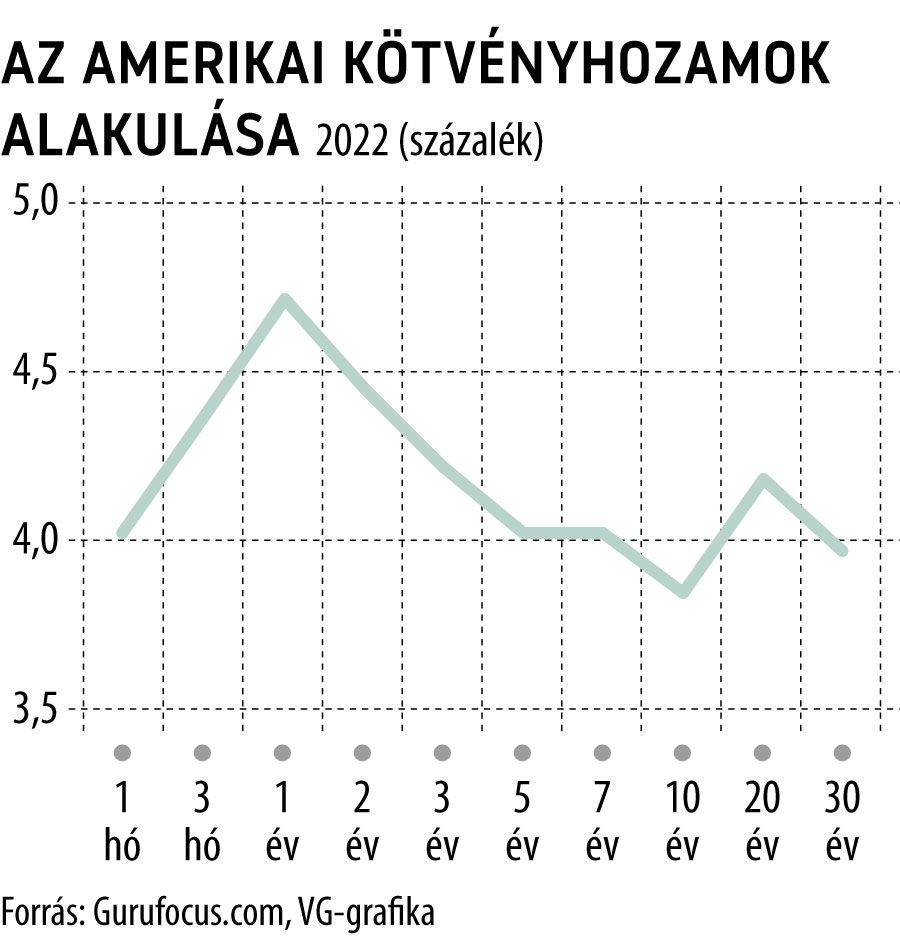

A tőzsde egészét tekintve pedig a medvét vizionálják a nagy fedezeti alapok vezetői, mivel kételkednek a Fed kamatemelési dömpingjének 5 százalékon való sikeres lezárultában. Kenneth Tropin, a Graham Capital Management vezetője szerint az amerikai határidős kamatok árazása ugyanis ezt a szintet tartja valószínűnek, ami az infláció gyors lehűlését is jelentené, ez pedig szerinte egész egyszerűen nem reális.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.