Az idén a készpénz lesz a király

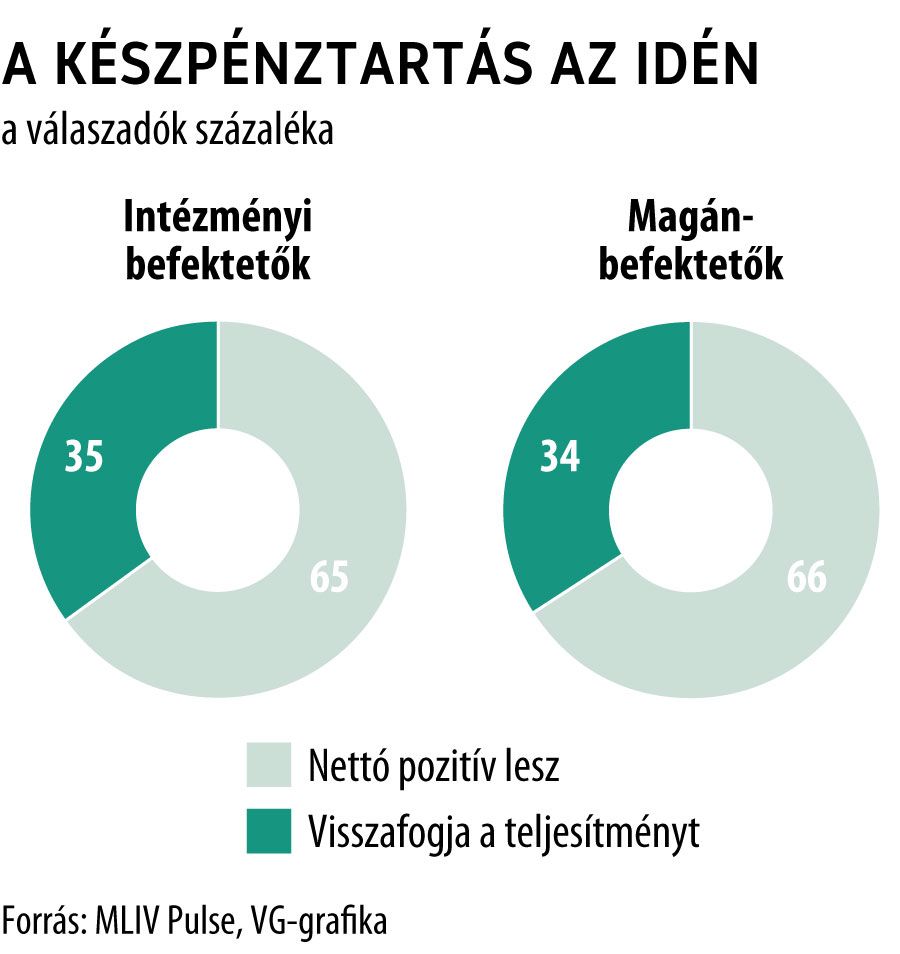

Az intézményi és a magánbefektetők szerint az idén a készpénz lesz a nyerő – derül ki a Bloomberg MLIV Pulse felméréséből. A válaszadók kétharmada szerint a készpénz tartása 2023-ban nettó pozitív hatással lesz a portfólió teljesítményére.

A portfólión belül tartott magas készpénzállomány (vagy ami gyakorlatilag ezzel egyenértékű: a rövid, éven belüli lejáratú államkötvények) a bizonytalanságot jelzi. A befektetők tartanak a tartós medvepiactól, a Federal Reserve további kamatemeléseitől, attól, hogy ez recesszióba taszítja az Egyesült Államok gazdaságát. Félnek attól, hogy megismétlődik a tavalyi piaci vérengzés.

Az S&P 500-as index az idén 20 százalékkal is zuhanhat a gyenge vállalati profitok miatt – nyilatkozta a Bloomberg TV-nek a múlt héten Michael Wilson, a Morgan Stanley amerikai részvénypiacért felelős vezető stratégája. Egy ilyen helyzetben a készpénz tartása biztonságot jelent, főleg egy olyan környezetben, amelyben a rövid lejáratú amerikai kincstárjegyek hozama megveri a szélesebb értelemben vett részvénypiacokon elérhető, de még a 60/40-es portfóliók hozamát is.

Arra biztatjuk a befektetőinket, hogy tartsanak készpénzt. Szép hozamokat lehet elérni, a piacokon jelentős lesz a volatilitás, ami több lehetőséget kínál majd arra, hogy attrakív szinteken kezdjen el dolgozni a pénz

– mondta Leo Kelly, a Verdence Capital Advisors vezérigazgatója.

A felmérésből az is kiderül, hogy a befektetők továbbra is jobban kedvelik a passzív, indexkövető alapokat, mint az aktívan menedzselteket. A 404 válaszadó mindössze 17 százaléka nyilatkozta azt, hogy várakozásai szerint egy aktívan menedzselt, nagy kapitalizációjú amerikai cégekbe fektető alap teljesítménye jobb lesz, mint egy például az S&P 500 indexet követő passzív alapé.

A professzionális befektetők 47 százaléka a külföldi kitettséget részesíti előnyben, a passzív alapok hívei közé 37, míg az aktívaké közé mindössze 30 százalék tartozik.

(Több választ is meg lehetett jelölni, ezért nem jön ki a 100 százalék.) A magánbefektetők azonban egyértelműen a passzív alapok mellett tették le voksukat, 46 százalékuk ezt favorizálja, a nemzetközi piacra 38 százalék kacsintana ki, viszont aktívan menedzselt alapokban csupán 22 százalékuk növelné befektetése részarányát.

Ugyanakkor fontos lehet azt is figyelembe venni, hogy az aktív alapok portfóliómenedzsereinek lehetőségük van a készpénz súlyának növelésére, ami vonzó lehet az ilyen kiszámíthatatlan tőkepiaci körülmények közepette.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.