késleltetett adatok

A negyedéves jelentési szezon első tanulságai

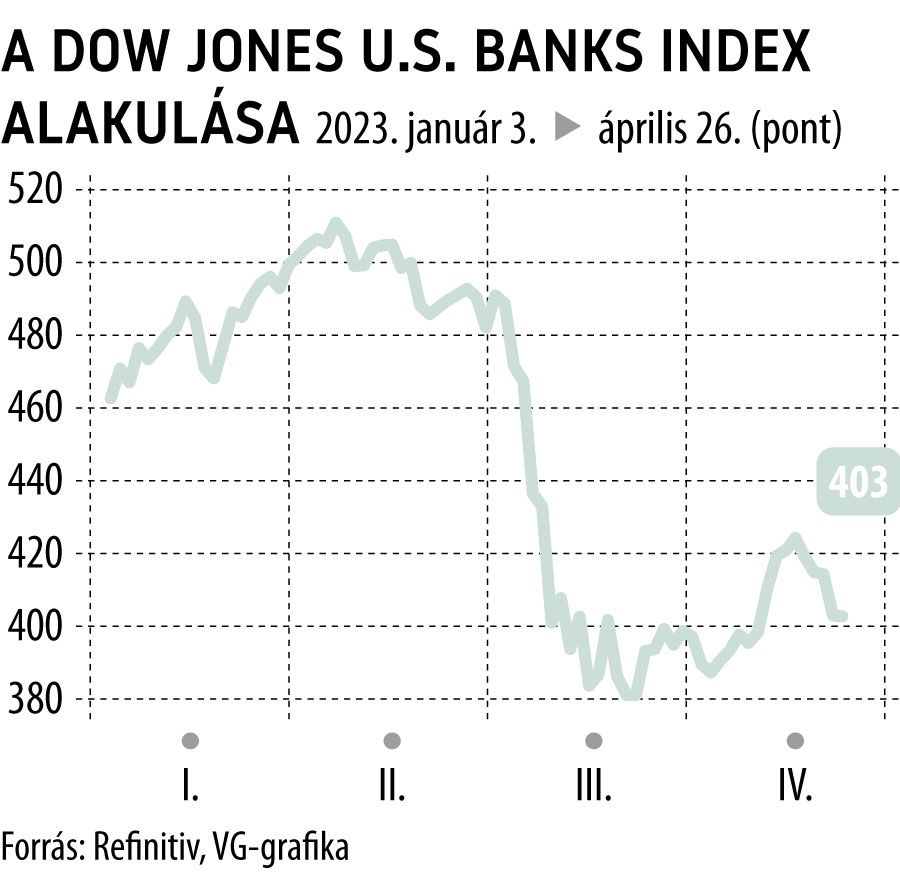

Márciusban a regionális bankoknál jelentkező problémák felrázták a piacokat, ennek következtében a Federal Reserve további intézkedései is bizonytalanná váltak. Az első, legfontosabb kérdést a bankok eredményei jelentették. A nagy méretű és kereskedelmi banki szegmenssel is rendelkező intézmények (JPMorgan Chase, Citigroup, Wells Fargo, Bank of America) egyaránt az elemzői várakozásokat meghaladó számokat közöltek.

Ez valamelyest megnyugvást okozhatott a befektetőknek, mivel a SVB és egyéb regionális bankoknál jelentkező veszteségek potenciálisan csak lokális problémának számítanak, nem terjedtek át a nagyobb bankokra. A magasabb kamatkörnyezet következtében a banki marzsok növekedni tudnak, viszont mellette egyelőre a fogyasztói kedv sem mutat jelentősebb romlást.

Az is könnyen közrejátszhatott, hogy a bizonytalan kilátású intézményekből a nagyobb és biztonságosabbnak tűnő bankokba áramlott, illetve fog áramlani a tőke. Alapvetően pozitív képet fest a gazdaság helyzetével kapcsolatban a prociklikusnak mondható bankok vártnál jobb teljesítménye, azonban a regionális bankoknál tapasztalt problémák továbbra is kockázatot hordoznak.

A nem ciklikus fogyasztói cikkek szektorának első jelentő tagjai szintén jó teljesítményt nyújtottak.

A Procter & Gamble, a Coca-Cola és a Pepsi is mindkét eredménysoron várakozáson feletti számokról számolt be. Érdemes azonban megjegyezni, hogy a tapasztalt növekedés a cégek árazási képességeinek köszönhető elsősorban és nem a forgalom emelkedésének. A P&G organikus eladásai 7 százalékkal nőttek, míg a forgalom 3 százalékkal csökkent a Pepsi pedig 14,3 százalékos organikus növekedést realizált stagnálásközeli forgalom mellett.

A nem ciklikus (consumer staples) szektorba tartozó cégek termékei az utolsók, amelyek kikerülnek a fogyasztói kosarakból, így ha itt rossz eredményekről számolnak be, annak komoly jelentősége lenne. Az első jelentésekből az látható, hogy a kedvelt márkák magasabb árakon is tudnak értékesíteni, azonban az eladott termékek száma nem változik vagy csökken. A kérdés, hogy a fogyasztók meddig fogadják el az áremeléseket.

A Microsoft és az Alphabet jelentett elsőként a technológiai részvények közül – mindkettő az elemzői konszenzust meghaladó számokat publikált –, azonban a Visa jelentése talán még érdekesebb lehet a nagyobb képet vizsgálva. A Visa az erős pénzügyi teljesítményen felül 7 százalékos fizetési forgalomnövekedésről számolt be éves alapon, ami továbbra is pozitív vásárlási kedvre utal. Ezzel valamelyest ellentétes képet mutatott a UPS – amely szintén indikátora lehet a gazdasági ciklusnak –, ugyanis a vártnál alacsonyabb számokat közölt, és a vezetés iránymutatása is csalódást okozott.

Az Egyesült Államokban eddig jelentő vállalatok eredményeiből az látható, hogy

a keresleti oldal relatív erős tudott maradni, és a fogyasztók a megemelkedett árakat is elfogadták.

A nagyobb eredmények azonban könnyen jelenthetik, hogy a Federal Reserve-nek további mozgástere van a kamatemelésben, és az sem garantált, hogy a magasabb árakat továbbra is kifizetik a fogyasztók. A következő hetekben biztosan tisztább képet kapunk az újabb jelentések publikálásával.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.