késleltetett adatok

Évtizedes nyugalom ért véget a kötvénypiacon – Rázós időszak következik

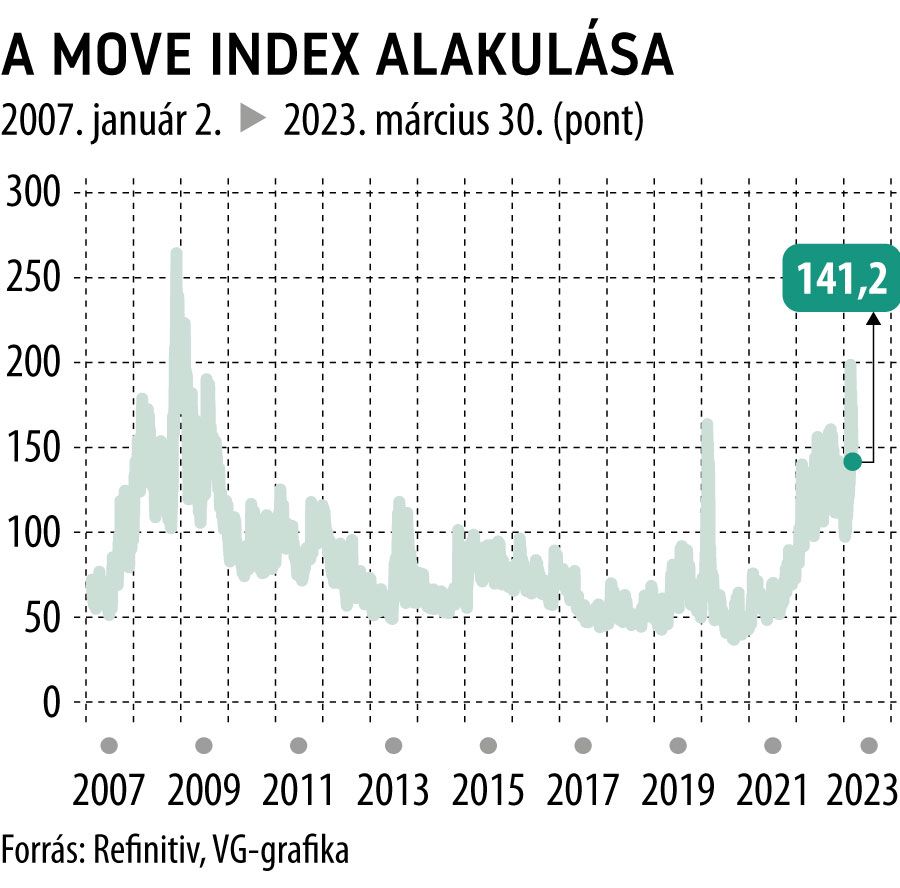

A részvénypiac idegességét mérő VIX index kötvénypiaci párja az ICE Bank of America MOVE nevű mutatója, ha bekerül a hírekbe, akkor valami készül, és mivel ez az index is a piaci volatilitásról ad összképet, biztosak lehetnek benne az állampapír- és egyéb kötvénytulajdonosok, hogy rázós időszak következik.

Ahogy arról pénteken a Business Insider beszámolt, a MOVE jelenlegi állása semmi jót nem ígér, hitelszűkét hozó időszak következhet: az elmúlt három évtizedben csak egy alkalommal került magasabbra a MOVE, a 2008-as pénzügyi válság idején. A lapnak nyilatkozó Jim Bianco, a róla elnevezett elemzőház vezetője szerint a kötvénypiaci volatilitás annak az előjele, hogy folytatódhat a betétek kiáramlása egyes amerikai bankokból, ami szükségszerűen a hitelezési aktivitás befékezéséhez vezet.

A MOVE indexet most az lendítette ki a megszokott sávból, hogy teljesen kiszámíthatatlanná váltak az árazások az amerikai kötvényekben, a hozamok napok alatt változtak annyit, mint máskor pár hónap során. Itt van például a 2 éves kincstárjegy, amely a legérzékenyebben reagál az amerikai központi bank kamatpolitikájára (és a várakozásokra), ennek hozama március 8-án 5 százalék felett volt, öt napra rá bezuhant 4 százalék alá, most pedig 3,7–4,3 közt ingadozik.

Bianco szerint ez egyértelmű jel: a kereskedőknek lövésük sincs, mit lép a Fed a következő hónapokban. A bizonytalanság a bankrendszer zavaraiból ered, és abból, mit lép a következőkben mindezekre a jegybank.

Ismert: a hónap elején két pénzintézetről derült ki, hogy rossz befektetési politikát választottak, nem az eszközeikkel (amerikai állampapírok) volt a gond, hanem a portfólió átlagos lejárata volt túl hosszú. Ilyen kötvények tartása kockázatos egy emelkedő kamatkörnyezetben, mert hatványozott veszteséget okoznak, igaz, a papírokat lejáratig tartva ezt nem kötelező realizálni.

A Silicon Valley Bankban mégis hozzá kellett nyúlni a most csak bukóban eladható eszközökhöz, mivel számos betétet kivontak a jellemzően technológiai céges ügyfelek, akik szintén a magasabb hozamkörnyezet okán egy ideje nem tudtak friss tőkét bevonni, így működésüket jobb híján a bankbetétjükből finanszírozták.

Ezek a hírek egyértelműen ráirányították a figyelmet arra is, hogy most sokkal inkább megéri rövid kötvényekben fialtatni a pénzt, mint bankbetétben, így borítékolható, hogy az ügyfelek egy része például a 3 hónapos kincstárjegyet választja 4,8 százalékos éves hozamért, a takarékszámlák átlag évi 0,37 százalékos kamata helyett. Ha viszont az ügyfelek sorra veszik ki a megtakarításaikat a bankokból, az visszafogja a hitelezést, hitelszűkét okozhat, hiszen csak így lehet szinten tartani a banki likviditást.

A szakértő szerint számos magánszemély és vállalkozás szembesül hamarosan azzal, hogy nem jut hozzá olyan hitelekhez, amelyeket éveken át gond nélkül megkapott. Ha a probléma egyfajta hitelezési válságot okoz, borítékolható a gazdaság extrém gyors leállása.

Ez együtt jár majd a kötvényhozamok esésével, hiszen a Fed részéről 180 fokos fordulatra lenne szükség, ha az amerikai gazdaság recesszióba kerül, a részvénypiac viszont még nem ezt árazza, sőt az S&P 500 index fölfelé távolodik a 4000 ponttól. Bianco emlékeztetett: a MOVE index kiugrását, ha fáziskéséssel is, de a részvénypiac is leköveti, szóval könnyen az októberi mélypontra eshet vissza az S&P 500, ami a 3500 pontos szint visszatértét jelentené.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.