Partra vetett halként kapkod likviditás után a svéd ingatlanszektor

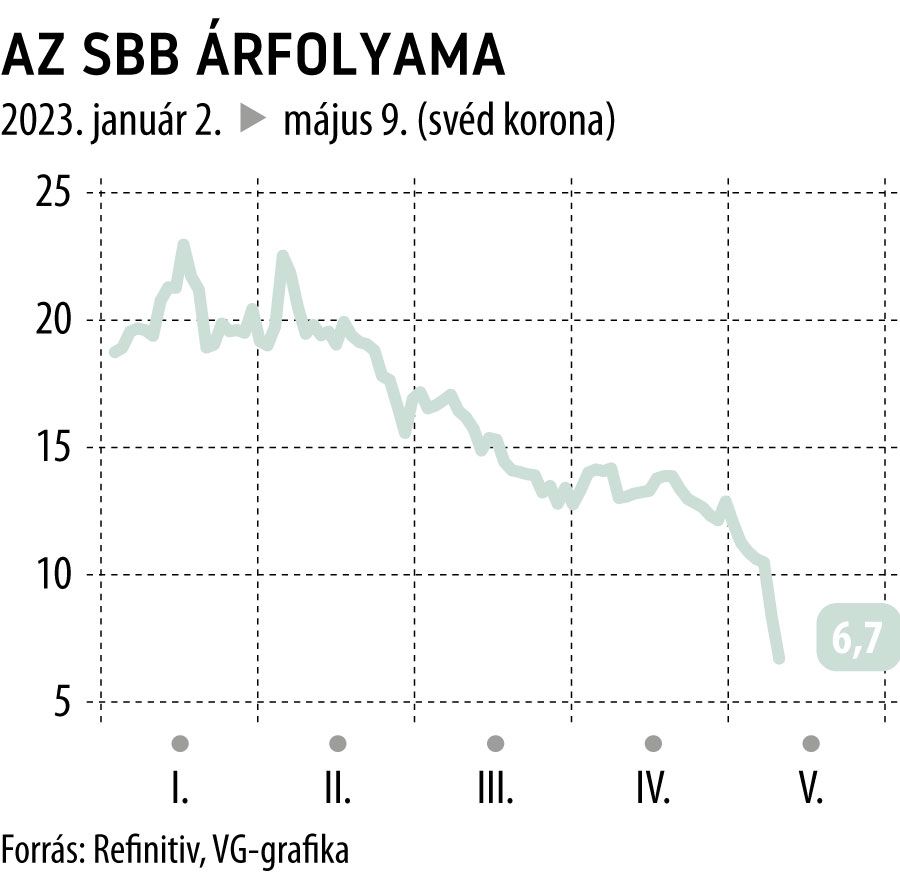

A hétfői 20 százalékos zuhanás után kedden újabb 14 százalékkal, 7 koronára esett az egyik vezető svéd ingatlanüzemeltető cég, az SBB részvénykurzusa. Év eleje óta a papírok már több mint 60 százalékkal értékelődtek le.

A legújabb pánikot kiváltó fejlemény, hogy az SBB igazgatósága elhalasztotta az osztalékfizetést és elvetette a likviditás bővítése érdekében korábban tervezett részvénykibocsátást is, miután az S&P Global Ratings hitelminősítő bóvliba vágta a céget.

A vállalatnak ezért nem marad más választása, mint eszközei értékesítése, hogy képes legyen lejáró adósságait törleszteni.

Persze a többi svéd ingatlancéghez hasonlóan a – teljes nevén – Samhallsbyggnadsbolaget i Norden AB is igyekszik refinanszírozni tartozásait, ám a bankok szigorodó hitelezési feltételei és a bezáruló kötvénypiacok igencsak beszűkítik a lehetőségeket.

Ez egy nagyon negatív fordulat a svéd ingatlanszektor számára, még ha az SBB helyzete nem is korrelál közvetlenül a versenytársaiéval

– mondta a Bloombergnek Molly Guggenheimer, a stockholmi Danske Bank részvénystratégája.

Az ingatlanárak 15 százalékos csökkenésébe majd belerokkanó svéd ingatlancégeknek a következő öt évben több mint 40,8 milliárd dollárnyi lejáró kötvényadósságot kell refinanszírozniuk, amelynek egynegyede idén válik esedékessé.

Mivel az adósság nagy része rövid lejáratú és változó kamatozású, így ezek a vállalatok különösen kitettek a kamatok emelkedésének, és ezért Svédországot tekintik a szénbánya kanárijának, azaz az itt jelentkező gondok előrejelezhetik a más országokra váró nehézségeket is.

A 8,1 milliárd dolláros adóssághegyen ülő SBB hétfőn, helyi idő szerint 23 óra előtt néhány perccel közölte, hogy az osztalékfizetés időpontját „legkésőbb a jövő évi közgyűlésig” eltolja. Továbbá nem hajtja végre a 2,6 milliárd korona értékű új D osztályú részvényei kibocsátását sem, hiszen jegyzési árként 16 koronát határoztak meg, ami most már pontosan a duplája a tőzsdei kurzusnak.

Michael Johansson, a norvég Arctic Securities elemzője üdvözölte az SBB lépéseit a leminősítést követően, mivel szerinte azok összességében kedvezők a részvényesek számára. Johansson hozzátette, hogy az osztalékot a részvényesek már jóváhagyták, így az egyetlen lehetőség a kifizetés elhalasztása volt.

A leminősítés hatására egyébként egy csapásra további 285 millió koronával nőtt az SBB finanszírozási költsége.

Ráadásul az S&P közölte, hogy tovább ronthat a cég hitelminősítésén, ha a következő néhány negyedévben nem tud elegendő forrást biztosítani rövid távú pénzügyi kötelezettségeinek a fenntartható fedezésére.

Hasonló problémákkal küzd Németországban a frankfurti tőzsdén jegyzett Vonovia is, amely a vártnál jobban sikerült első negyedéves gyorsjelentése dacára a közelmúltban több ingatlanának az értékesítésére kényszerült.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.