Profik kontra algók: kinek lesz igaza?

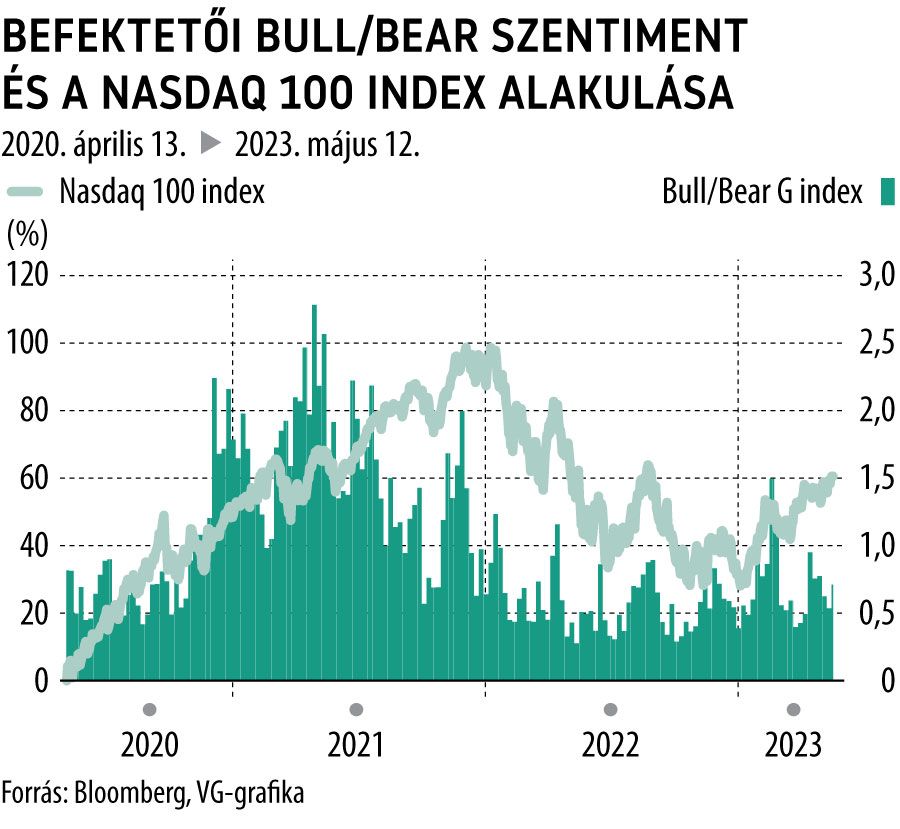

Érdekes technikai kép rajzolódott ki májusban a részvénypiacokon. A hangulatindikátorok – bull-bear arány, put-call ráta, hedge fund long/short béta vs S&P 500 index – erős, historikusan is magas pesszimizmust jeleznek, miközben a fejlett piaci indexek kisebb-nagyobb megingásokkal, de a tavaly októberi mélypontok óta szisztematikusan emelkednek.

Az amerikai Nasdaq 100 index idén több mint 20 százalékkal erősödött, a részvénypiaci volatilitás (VIX index) mélypontra esett. A német DAX index 13 százalékkal emelkedett, és már csak néhány százalékponttal marad el a 2021-ben elért történelmi csúcsától, ami fél évvel ezelőtt még az optimisták számára sem tűnhetett túl reálisnak.

Negatív várakozásokat jelző hangulatindikátorok és emelkedő tőzsdeindexek jellemzik a piacot.

Az ellentmondásosnak tűnő helyzetkép egyik magyarázata a befektetési alapok portfóliókezelési stratégiájából is adódhat.

A geopolitikai és a makrogazdasági kockázatok miatt – tartósan magas kamatszint, bankcsődök, ingatlanpiaci kockázatok, amerikai költségvetési plafon kimerítése – a részvénypiaci emelkedéssel kapcsolatban szkeptikusabb diszkrecionális befektetők inkább az eladói oldalon állnak, tartják, sőt növelték az alulsúlyozottságot, amit a hangulatindikátorok jeleznek.

Ezzel szemben a mesterségesintelligencia-sztorival felfűtött big-tech cégekre koncentrálódó kisbefektetői eufória, valamint az alacsony volatilitású emelkedő részvénypiaci környezet a szisztematikus (risk-parity, volatilitás és trendkövető alapok) és passzív stratégiák irányából támasztja a pénzáramlást.

Nehéz dolguk van tehát azoknak a befektetőknek, akik a befektetői szentimentindikátorok alapján keresik a beszállás lehetőségét.

Az ismert befektetői hüvelykujjszabály szerint ugyanis a részvénypiacokon akkor célszerű venni, amikor erősen negatív a hangulat, ami adott.

Viszont a negatív hangulatra jellemző mélypontokkal ellentétben idén a részvénypiacok relatív erős emelkedő trendben vannak, és a „sokat” emelkedtek és nagyon túlértékelt vagy szignifikáns a „fat tail” kockázat (geopolitika, bankcsődök, Egyesült Államok csődkockázata a költségvetési plafon kimerítése miatt) gyenge érvnek bizonyulhat.

Arra, hogy végül a diszkrecionális vagyonkezelői körnek, a nemritkán hibás döntést eredményező tapasztalatokra és megérzéseikre építő „profiknak” vagy az „algóknak” lesz-e igazuk, a következő hónapok piaci eseményei adják meg a választ.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.