Az ember, aki egyedüliként lepipálta a legnagyobb részvényindexeket

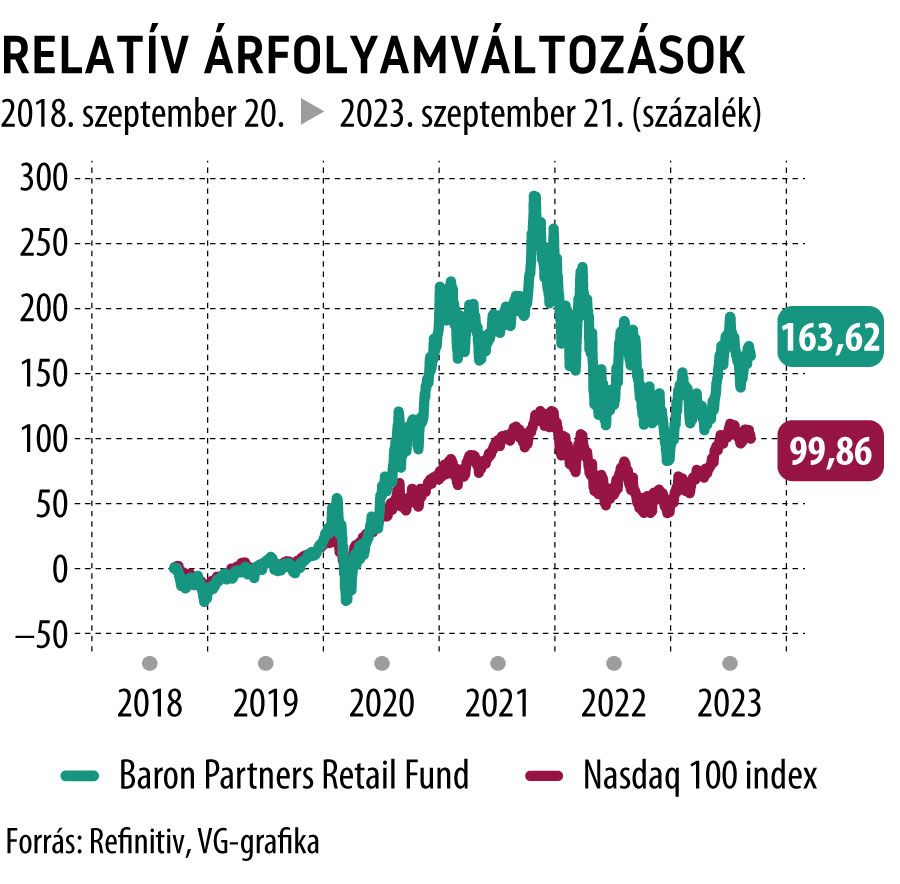

A világon létező több ezer befektetési alap közül mindösszesen egy mondhatja el magáról, hogy 5, 10 és 15 éves távlatban is felülteljesítette a technológiai szektor legnagyobb neveivel feltöltött Nasdaq 100 indexet, 5 és 10 évre visszatekintve pedig még az S&P 500 mutatót és a Russell Midcap növekedési indexét is. Ron Baron úgy érte el ezt a szinte lehetetlennek tűnő célt, hogy figyelmen kívül hagyta a befektetési világ első számú íratlan szabályát: a diverzifikációt.

Ron Baron, a Wall Street 80 éves veteránja a megszokottól teljes eltérően ahelyett, hogy a piaci kínálat széles egészét lefedve válogatott volna össze részvényeket befektetési alapja, a Baron Partners Fund számára, a 90-es évek eleje óta kevesebb mint két tucat papírt vett fel a portfóliójába, először csak kis pozíciókat nyitva bennük, majd a pozitív visszajelzésekkel arányosan növelve bennük a kitettségét.

Kis mennyiségben vesszük a papírokat, és nem adjuk el őket. Stratégiánk lényege olyan vállalatokba fektetni, amelyek valamilyen szempontból versenyelőnnyel rendelkeznek a szegmensükben

– fejtette ki a szakember a Bloombergnek.

A Baron Partners Fund portfóliójának 41 százalékát jelenleg a Tesla részvényei fedik le,

amelyekből már 2014-ben elkezdett bevásárolni a vállalat. A dobogó második helyén szintén Elon Musk egy cége, a Space Exploration Technologies Corp tőzsdén nem is kereskedett vállalkozása áll, ezeken túl azonban már jelentős a szórás, a Charles Schwab részvényeitől kezdve a Marriottig több szegmenst is lefed a vállalat portfóliója.

Stratégiájának titkát Baron abban látja, hogy egyes vállalkozók – főként Elon Musk – iránt fennálló, gyakorlatilag megrendíthetetlen hitét kombinálja pont elég paranoiával ahhoz, hogy a portfóliójában lévő összes vállalat vezetését napi szinten hívogassa telefonon, hogy megbizonyosodjon arról, hogy minden a legnagyobb rendben zajlik a cégeken belül.

A Baron Partners Fund kurzusa az idén 42 százalékos erősödést könyvelt el, ötéves távlatban negyedévente 27 százalékos, tízéves távlatban 21, míg több mint harminc évvel ezelőtti létrejötte óta negyedévente 15,27 százalékos évesített erősödést ért el a nála befektetett tőkén – az elemzők számításai szerint ez azt jelenti, hogy ha

valaki az alap létrejöttekor 10 ezer dollárt befektetett volna Baronnál, az ma 843 ezer dolláron ülne,

de tőkéje 2021 végén az egészen elképesztő 1,2 millió dollárt is elérte volna.

Az, hogy Baron ezt az indexverő teljesítményt el tudta érni, ugyanakkor csak ő volt erre képes az elmúlt évtizedek során, az elemzők szerint látványosan támasztja alá azt a feltételezést, hogy az indexeket lenyomni gyakorlatilag lehetetlen, főleg hosszú távon.

Ötven éve nem volt ennyire koncentrált a részvénypiac, hét cégen múlik az amerikai tőzsdék jövőjeKirívóan fejnehéz az amerikai részvénypiaci rali, hét vállalat szárnyalása hajtja a futamot. A kérdés az, utolérheti-e őket a mezőny. |

Kiemelik: az elmúlt száz évben a háromezer legnagyobb amerikai vállalat tízéves medián árfolyamemelkedése 7,9 százalékponttal maradt le átlagosan a tágabb piac mögött.

Ennél is látványosabb azonban, hogy a modern, az általuk csak „a győztes mindent visz” rendszernek nevezett piacon a Russell 3000 index az idén 15 százalékos pluszt ért el, miközben a mutatót felépítő vállalatok árfolyammozgásának mediánja mindössze mínusz 0,7 százalék – a teljes index értékemelkedése ellenére az érintett cégek több mint felének a kurzusa ugyanis értékvesztést könyvelt el 2023-ban.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.