Tőzsdeindexek összevetése P/E alapon – lehetséges egyáltalán?

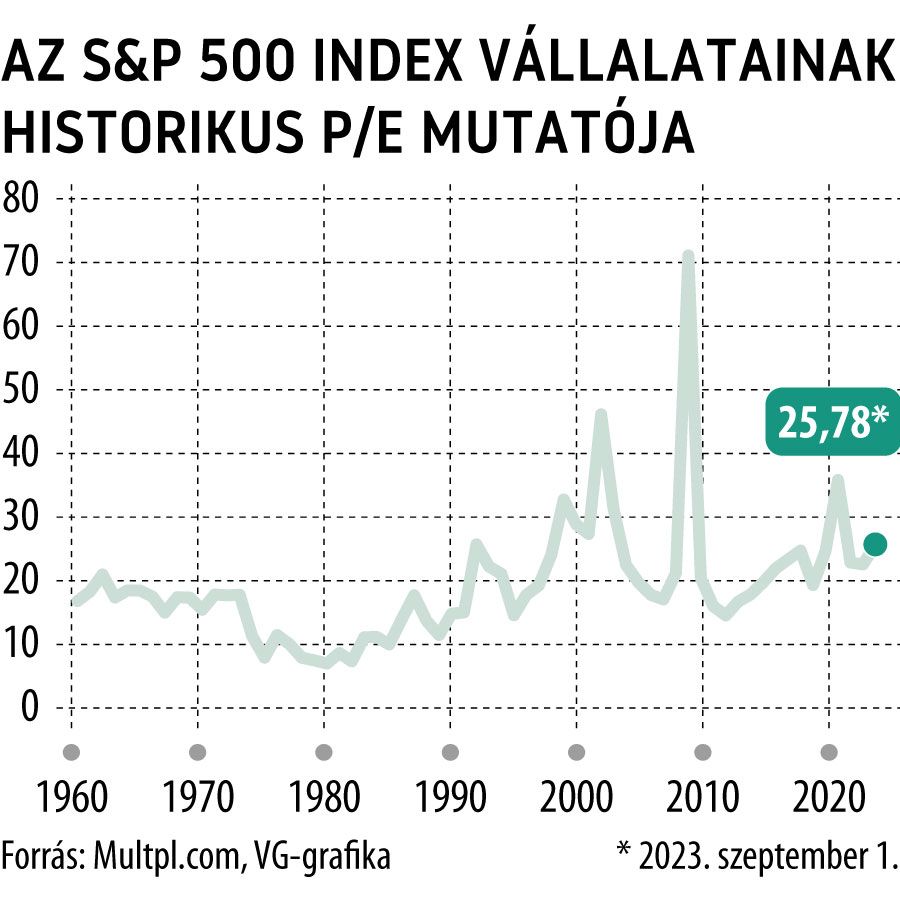

Sokszor lehet találkozni a szakmai írott és online sajtóban olyannal, amikor elemzők vagy más befektetési szakemberek írásaikban a tőzsdei indexek relatív értékelése kapcsán azoknak az árazását, nevezetesen a P/E-alapon (nyereség/árfolyam) történő összehasonlítását végzik el. Történik ez úgy, hogy a relatív P/E-szinteknek sem a historikus, sem pedig a várható eloszlását nem mutatják be.

Pedig ha csak egyszerűen ábrázolnánk egy diagramon az indexek historikus eloszlását, akkor egyből világossá válna, hogy ezt anélkül, hogy nem végzünk semmiféle adattranszformációt, vagy nem korrigálunk az indexekben jelen lévő elemek jellemző faktorkitettségével (pl. growth vs value), bizony nem szabadna megtenni!

Felmerül a kérdés: hogyhogy? Talán kezdjük a legnyilvánvalóbb tulajdonsággal, az indexek összetételével.

Az indexek összetétele, az elemek súlyozása, illetve a szektorális jellemző kitettsége indexről indexre merőben különböző,

így magának a P/E mutatónak az indexszintű változására is eltérő tényezők hatnak. Nézzünk egy példát. Ha az S&P 500 indexet akarnánk P/E-alapon összehasonlítani mondjuk a Stoxx 50 indexszel, akkor a legelső különbség, ami szembetűnik, az elemszám (500 vs. 50).

Aztán ha mélyebbre megyünk, és megnézzük a szektorális megoszlást súlyok szerint, akkor azt láthatjuk, hogy az SPX esetében a technológiai szektor kitettsége 31,8 százalék, míg ugyanez a Stoxx 50 esetén 15 százalék. Na és akkor mi van, kérdezhetné az olvasó? Hát az van, hogy

a technológiai papírok P/E rátája jellemzően az egyik legmagasabb az összes szektoré közül,

ezért az SPX index átlagos, de medián P/E-alapon is magasabb értéket fog mutatni, emiatt pedig a legtöbb vizsgált időhorizonton drágábbnak tűnhet, így gyakorlatilag konstans módon az USA-t alul kellene súlyozni Európával szemben, legalábbis a magas kapitalizációs indexek szintjén vizsgálódva, jó árazást keresve.

Persze már tudjuk, hogy az SPX-et alulsúlyozni a Stoxx 50-nel szembe jókora lemaradást eredményezett volna.

Hogy orvosolhatjuk mindezt? Az első és egyben a legbonyolultabb megközelítés abba az irányba mutat, hogy új indexet kellene alkotni, amelyben a szektorális súlyok (pontosabban a jellemző faktorkitettségek) megegyeznek. Így körtét körtével hasonlíthatnánk össze. Ez persze nem elég, hogy költséges lenne, de komolyabb tervezést is igényel.

Fotó: Móricz-Sabján Simon / Világgazdaság (archív)

Egy jóval egyszerűbb mód, ha normalizáljuk az összehasonlítandó indexek P/E hányadosát azok átlagával és szórásával. Az így megképzett mutató a „P/E – Z-score” már közös skálára hozza az indexeket, az értékük pedig úgy értelmezhető, hogy hány szórásnyi távolságra helyezkedik el a jelenlegi érték az átlagtól.

Ez sem lesz szent Grál, hiszen attól még nem egyenlő a faktorkitettség, de legalább nem lesz kódolva a körtét görögdinnyével történő összehasonlítás azzal, ha csak a jelenlegi értékeket hasonlítjuk össze. Jelenleg az SPX 18,41-os, míg az SX5E 11,73-os előretekintő P/E-n forog, szóval kapásból az SPX jócskán felülárazottnak tűnik az SX5E-vel szemben.

Normalizáltan az SPX 0,94 az SX5E pedig mínusz 0,01 szórásnyi távolságra van az átlagától, azaz az SX5E az átlagon van, míg az SPX „normálisan” van az átlag felett, és lehetségessé válik a relatív alulárazottság kimutatása, és a mértéke is kiderül.