Nagy a csend

Napóleon egyszer azt mondta: „a zseni az az ember, aki átlagos dolgokra képes, amikor körülötte mindenki más elveszíti a fejét.” A tőzsdéken pedig általában akkor veszítik el a fejüket a befektetők, amikor a VIX index óriási emelkedésbe kezd. Persze ez így elég pongyola megfogalmazás, mert a VIX index nem vezet semmit sehova, inkább következmény. A VIX nem más, mint az S&P500-ra szóló, egy hónapos variance swap várható értéke volatilitás pontokban kifejezve. Ha a VIX index értéke 20, az azt jelenti, hogy a befektetők azt várják, hogy az S&P500 index napi volatilitása kb. +/–1,04 százalék lesz (az esetek 68 százalékában, de mivel a hozamok eloszlása nem normál, ez általában nem jön be). Az index értéke sok mindentől függ: többek között ha pánik van a piacokon, akkor a befektetők gyorsan fedezni szeretnének az esés ellen, és ilyenkor az opciók ára jelentősen emelkedhet a vételi erőnek köszönhetően; az opciós árjegyzők védekezni szeretnének a kiszámíthatatlan jövő ellen, így valószínűleg magasabb áron és szélesebb spreaddel (a vételi és eladási ár közötti különbség) jegyeznek árat; a spekulánsok is ráerősíthetnek a fenti folyamatokra, és a sort lehetne folytatni.

Alapvető pénzügyi összefüggés, ha az árfolyamok esnek, azokat azt sokszor pánik kíséri. Ezt (is) mutatja a VIX index, amikor pánik van, magas az értéke, mivel az indexre szóló opciók drágábbak. A két index, azaz az S&P500 (vagy bármilyen részvénypiaci index) és a VIX (bármilyen az adott részvényindexből származtatott volatilitásindex) egymáshoz viszonyítva általában inverz módon mozognak. Napjainkban azonban a piaci rezsim megváltozásának lehetünk tanúi, hiszen ez az összefüggés 2022-től ismét megváltozott.

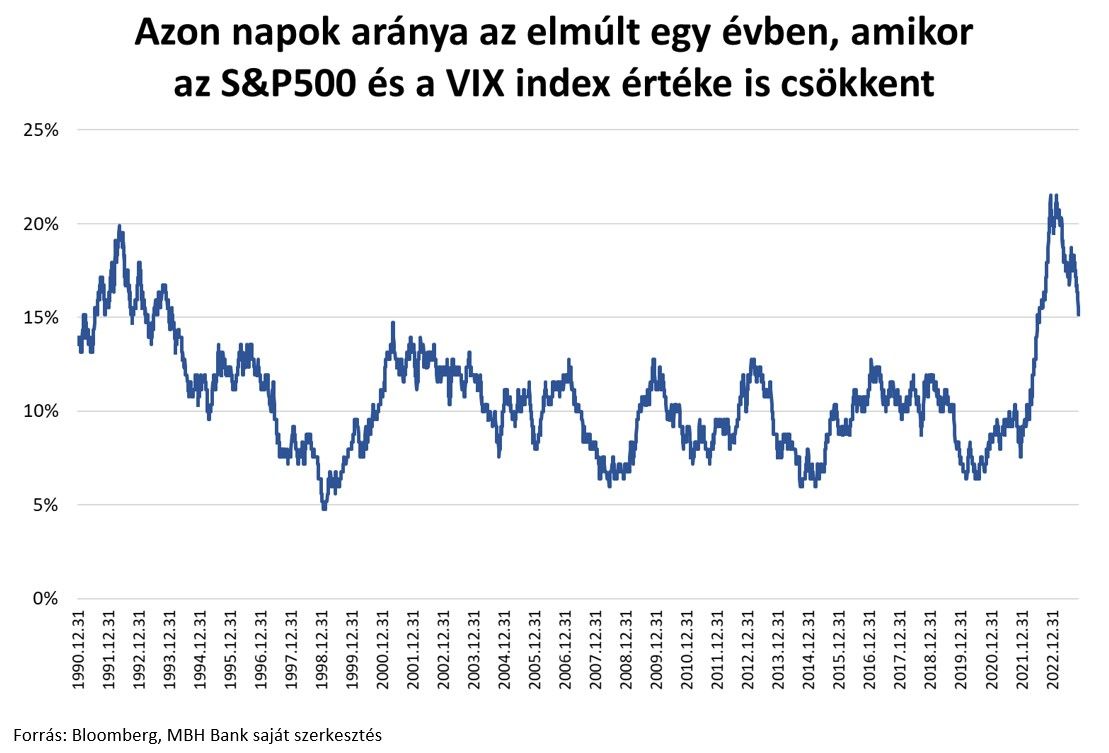

Van olyan helyzet, hogy a részvénypiac esik, és egyúttal a volatilitás indexe is csökken. Ez alapvetően ellentmondana a piacok működésének, de átlagosan az esetek 10-11 százalékában mégis megfigyelhető. De az elmúlt két évben volt olyan pont, hogy ez az arány 22 százalékra nőtt. Vagyis a kereskedési napok ötödében mind a részvényindex, mind a volatilitás esett. Ebből kifolyólag pedig a részvények esése ellen az olyan fedezés (hedge), mint például az eladási (put) opciók vétele nem minden esetben adott gyógyírt. (Nem bonyolítjuk tovább a dolgot, de a mélyen OTM put opciók vétele sok esetben amúgy nem igazán okoz örömöt, amikor a végeredményt ellenőrizzük a számlánkon). Magyarul: amikor csökkent a piac, „paradox” módon olcsóbbá váltak az eladási opciók (is).

A fenti anomália oka valószínűleg az, hogy egyre többen írnak ki opciót bevételszerzés miatt. Ha kiírjuk az opciót, de az értéktelenül jár le, akkor a pénzt megtartjuk, és mivel az opciók többsége értéktelenül jár le, ez első olvasatra egy jó stratégiának tűnik. De vannak kivételek! Erre volt példa a hírhedt „Volmageddon”. 2018 február 5-e előtt éveken keresztül az opciók kiírása, azaz az inverz volatilitás stratégia (a volatilitás csökkenésére játszó stratégia) jövedelmező volt. De az ominózus napon valami megváltozott, a VIX több, mint 100 százalékot emelkedett (úgy, hogy ekkora pánik a részvénypiacokon nem volt), és számos alap, amely a fenti stratégiát folytatta, elveszítette szinte teljes vagyonát.

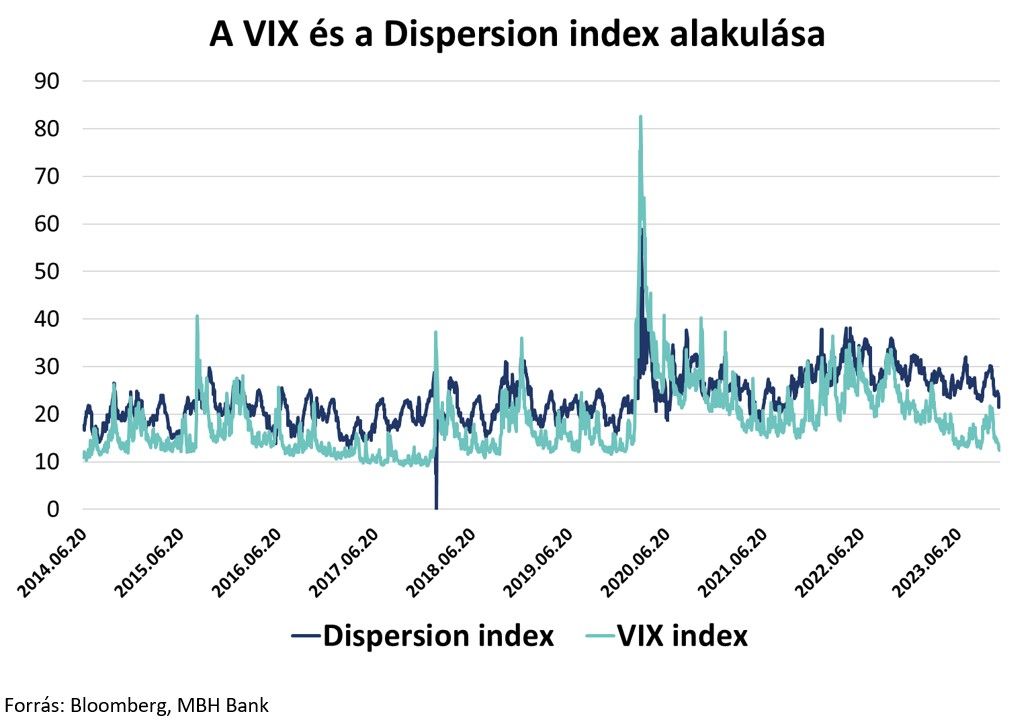

Bár a VIX index a 2018. előtti értékekhez viszonyítva kissé magasabban van, de a Covid-éra alatt tapasztaltakhoz mérten új minimumra csökkent. Azt gyaníthatjuk, hogy a volatilitás eladása továbbra is népszerű stratégia, ezt erősíti meg a fenti chart is.

Az alacsony VIX-ből arra is következtethetünk, hogy a szisztematikus, azaz az egész piacot érintő, nem diverzifikálható, várható kockázat alacsony. Kérdés, mennyire vezet minket félre ebben az értelmezésben az, hogy sok stratégia ma a volatilitás csökkenésére játszik? De vajon mi a helyzet a diverzifikálható kockázattal, azaz a részvények egyedi volatilitásával?

A CBOE Dispersion indexe, amely azt mutatja meg, hogy az S&P500 indexet alkotó egyedi részvények hozamai várhatóan mennyire fognak eltérni egymástól az elkövetkezendő 30 napban, éppen csökkenő trendben van, ahogy a VIX is. Ez pedig azt jelenti, hogy sem szisztematikus, sem egyedi kockázatot nem áraznak a befektetők. Ha a VIX index emelkedik, de a Dispersion index nem, akkor szisztematikus, ellenkező esetben egyedi kockázatot áraznak a kereskedők. Jól látható ez a fent említett „Volmageddon” napján, amikor a VIX ugrott, de a Dispersion index nem (hiszen nem vállalati problémáktól, hanem a piaci likviditást érintő félelemtől reszkettek a befektetők), és jól látható a Covid világjárvánnyá válásakor, amikor mind a kettő (a szisztematikus és egyedi kockázat is) hirtelen emelkedett.

Talán túl nagy a csend…