Hova kapjon, aki a bitcoinon akar kaszálni?

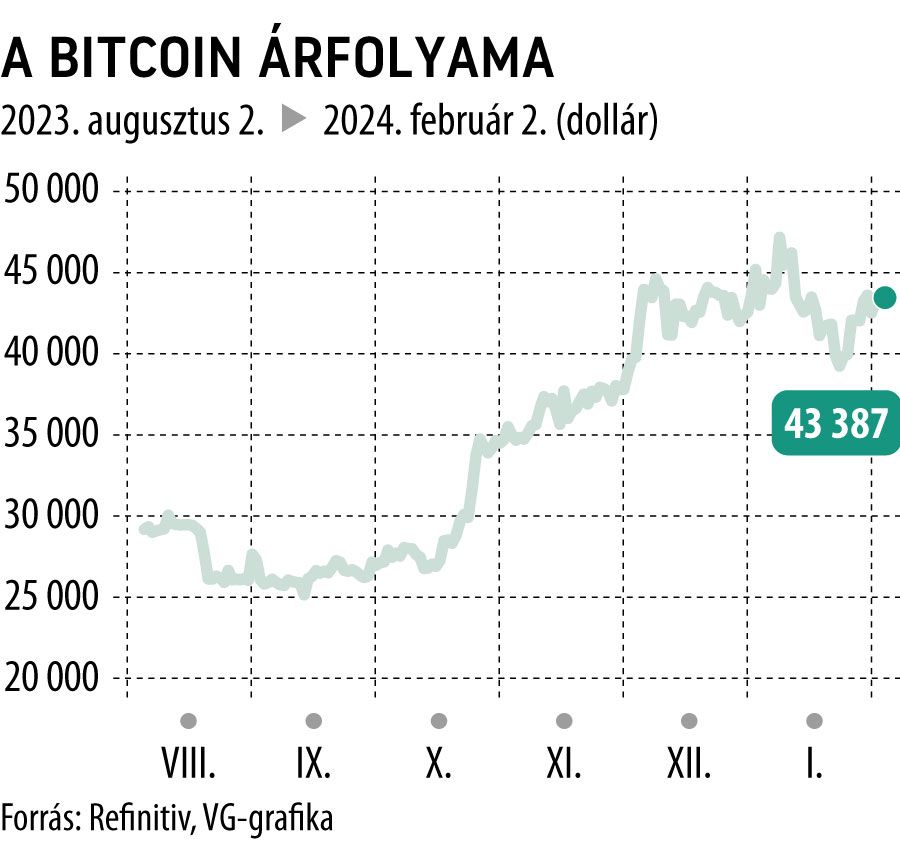

Mióta csatát nyertek a bitcoin-ETF-ek Amerikában, azaz az Egyesült Államok szabályozó hatóságai beadták a derekukat és engedélyezték a bitcoin árfolyammozgását követő, tőzsdén jegyzett befektetési alapokat, egyre másra jelennek meg az ilyen alapok, feladva a leckét a kisbefektetőknek, hogy na most akkor melyiket válasszák.

A múlt héten lépett piacra például a BlackRock, az Invesco, az Ark Investment Management és a Fidelity Investments alapja is. A részvény vagy nyersanyag alapú ETF-ekkel ellentétben azonban, amelyek a követett részvények vagy nyersanyagok összetételében különböznek egymástól, az összes új bitcoin-ETF csak és kizárólag a bitcoin kurzusát követi, ennél fogva nagyon nehéz közöttük a választás.

Nos, a Bloomberg szerint a következőkre mégis érdemes odafigyelni

Az egyik szempont a költségek vizsgálata. Jelenleg a legdrágább termék a Grayscale Bitcoin Trust, amely zárt végű alapból alakult ETF-é át. Ennek jelenleg 1,5 százalékos, azaz 150 bázispontos költséghányada van, ami azt jelenti, hogy évi 15 dollárt kell fizetni minden befektetett ezer dollár után. Ehhez képest a Bitwise Bitcoin ETF esetében ez a költség mindössze 20 bázispont, azaz 2 dollár.

Bonyolítja azonban a helyzetet a Bloomberg szerint, hogy sok kibocsátó az ügyfelek becserkészése érdekében különböző kedvezményeket, például „díjmentességet” kínál egy bizonyos ideig.

A Bitwise, a WisdomTree és az Ark például az első hat hónapban egy meghatározott értékküszöbig nem kér díjat, míg a BlackRock iShares Bitcoin Trust 12 hónapos kedvezményes időszakot kínál, amely során 12 bázispontot, majd ezt követően 25 bázispontot számít fel.

Nemcsak a költség számít

Az, hogy egy alap mennyire jól működik, ugyanolyan fontos, vagy még fontosabb lehet, mint az, hogy milyen költség mellett tartható a befektetési portfólióban.

Az ETF-ek esetében minden arról szól, hogy a termék mennyire jól követi a mögöttes index, vagyis jelen esetben a bitcoin árfolyamát. Az alapot kezelő menedzserek szaktudása, képességei tudniillik nem egyenlőek. Ha tehát az egyik ETF ára magasabb, mint a követett eszköz értéke, a vásárlók lényegében prémiumot fizetnek ezekért képességekért.

Jelenleg az új spot ETF-ek jól követik a bitcoin árfolyamát, ám érdemes rajtuk tartani a szemünket

– emelte ki James Seyffart, a Bloomberg Intelligence ETF-elemzője.

Egy másik technikai szempont az alapok likviditása, vagyis az, hogy milyen könnyű az ETF-eket készpénzre váltani. Általában minél nagyobb a kereskedési volumen, annál likvidebb egy alap. Ez különösen fontos a rövid távú kereskedők számára, akik nagyot kaszálhatnak, ha adott esetben gyorsan ki tudják kapni a pénzüket a pozícióból.

Jelenleg a Grayscale ETF-je rendelkezik a legnagyobb likviditással, ám a magas díjjal meg is kérik az árát – jegyezte meg Seyffart.

Az ismert cégek előnyben

Az olyan nagy nevek, mint a BlackRock, a Fidelity és a Franklin Templeton Investments ismertebbek lehetnek a befektetők számára, és ezért biztonságosabbnak tűnnek - mondta Daniel Sotiroff, a Morningstar vezető elemzője. Mások inkább egy olyan céget részesítenek előnyben, amely kriptószakértőként pozícionálja magát, mint például a Bitwise.

A nagyobb cégeket segíti kiterjedtebb pénzügyi tanácsadói és ügyfélhálózatuk is, ráadásul nagyobb valószínűséggel maradnak életben a gomba módra szaporodó konkurencia közepette. Persze amikor egy ETF-et lezárnak, a befektetők visszakapják a pénzüket, de ha a bezárás alkalmatlan időpontra esik, az adószempontból hátrányos lehet – emelte ki Nate Geraci, az ETF Store befektetési tanácsadó cég elnöke.

Végül arra is érdemes ügyet vetni, hogy ki az ETF letétkezelője, azaz hol tárolják magukat, az alapok értékét meghatározó bitcoinokat. Az új ETF-ek közül nyolc a Coinbase Globalt használja, míg a VanEck Bitcoin Trust a Gemininél, a Fidelity pedig saját digitális egységénél tartja bitcoinjait.

Egyesek szerint pedig az, hogy ennyi alap függ a Coinbase-től, veszélyes koncentrációhoz vezet. Az amerikai tőzsdefelügyelet ugyanis jelenleg külön jogi csatát folytat a Coinbase-szel, miután azzal vádolta meg, hogy illegális kriptotőzsdét működtet.

Noha a Coinbase letétkezelő egysége elkülönül a kriptotőzsdétől, ám hogy az utóbbi esetleges csődje mit jelentene a bitcoinalap-kezelők számára, azt még senki sem tudhatja.

Ezért Geraci a jövőben mindenképpen üdvösnek tartaná, ha az alapok diverzifikálnák letétkezelőiket.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.