késleltetett adatok

Jön a forint nagy napja, mindenki Matolcsyék lépését figyeli

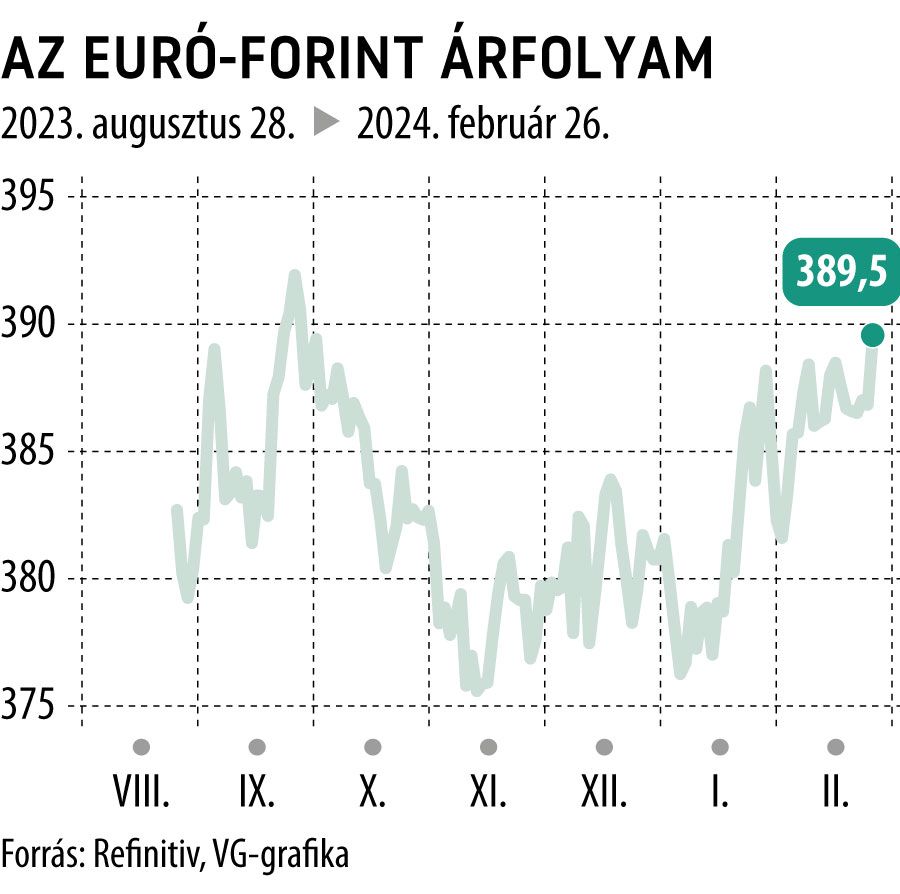

Beállt az euró-forint keresztárfolyam a 389–390-es zónába, innen kimozdítani valószínűleg már csak a Magyar Nemzeti Bank és a keddi kamatdöntése fogja. A piac megosztott, sőt a monetáris tanácsban sincs konszenzus, van érv a 75 és a 100 bázispontos kamatcsökkentés mellett is. Akárhogy is dönt a központi bank, az hetekre meghatározhatja a forint kurzusát.

Az előzmények nem a legjobbak, az elmúlt három napon (a hétfőivel együtt) gyengült a hazai fizetőeszköz, bár a dollár gyengélkedése 387-ig megsegítette a múlt héten az euró-forintot, pénteken visszagyengült 389 fölé, és azóta is ott tartózkodik. Az sem tett jót a forintnak, hogy a tavalyi államháztartás GDP-arányos hiánya 6,8 százalék lett végül.

Mit mondanak az elemzők, mi lesz a forinttal?

Árokszállási Zoltán, az Equilor Befektetési Zrt. vezető elemzője azt mondta a VG-nek, hogy a konszenzus éles megosztottsága miatt mindkét kimenetel a forint elmozdulását okozhatja. 75 bázispontos csökkentésre a forint erősödni kezdhet, ugyanakkor nem kizárható, hogy a 100 bázispontos vágásra gyengülni kezd a hazai fizetőeszköz.

A középtávú várakozásokkal kapcsolatban az Equilor szakértője kiemelte, a piaci várakozások és az MNB által megjelölt 6-7 százalékos kamatszint a nyárra akkor is elérhetőnek tűnik,

ha ezúttal csupán 75 bázisponttal csökken az irányadó ráta.

A hosszabb távú kamatpályát véleményem szerint a mostani döntés kevéssé kellene hogy befolyásolja, mivel az inkább a következő hónapok inflációs adataitól és a nemzetközi kamatkörnyezet alakulásától függ.

Az elemzői kör megosztottságának oka lehet Árokszállási Zoltán szerint, hogy miközben a januári infláció nagyon kedvezően alakult, és elérte az MNB inflációs célsávját (amire 2021 óta nem volt példa), és a gazdaság is gyengén teljesített 2023 utolsó negyedévében – ezek mind erőteljesebb lazítást indokolnának –, a jegybank ugyanúgy találhat érvet a lassabb ütemű csökkentésre, mint a legutóbbi ülés alkalmával.

Egyrészt a forint árfolyama nem igazán erősödött a legutóbbi döntés óta, ami akkor egy fontos érv volt a jegybank részéről, hogy miért nem vágta 100 bázisponttal az irányadó kamatot a széles körű, erre vonatkozó várakozás ellenére – fogalmazott az Equilor szakértője, hozzátéve:

azt is érdemes kiemelni, hogy az elmúlt hetekben sokat csökkent a piacokon az idei évre vonatkozó amerikai, illetve az európai kamatmérséklésekkel kapcsolatos várakozás, ami ugyancsak szűkíti az MNB mozgásterét.

Vállal kockázatot a jegybank a jelenlegi forintárfolyam mellett?

A Bloomberg konszenzusa inkább a 100 bázispontos vágás felé billen, ez a Raiffeisen Bank tolmácsolásában azt jelenti, hogy az MNB nem vár tovább a januári (vártnál alacsonyabb) 3,8 százalékos inflációs adat és a csalódást keltő GDP-adat láttán. Érdemes felidézni: a jegybank is utalt rá, hogy már a múlt havi kamatdöntő ülésen is felmerült a 100 bázispontos vágás gondolata, de a forint átmeneti kilengése végül ezt nem tette lehetővé. A Raiffeisen elemzői szerint

a kérdés most az, hogy a jelenlegi gyengébb árfolyamszinten a jegybank ezúttal már megkockáztatja-e a 75 bázispontos lépésköz elhagyását és a felgyorsítást a 100 bázispontosra, vagy még kivár.

A hazai elemzők inkább 75, míg a külföldiek 100 bázispontos vágást várnak – derül ki az Erste előzetes jegyzetéből. Ha az utóbbiaknak lesz igazuk, akkor a januári inflációból (3,8 százalék) számolt reálkamat még mindig 5,2 százalék maradna, ami lehetőséget ad a kamatcsökkentés felgyorsítására. Ugyanakkor a Fed- és EKB-lazítás későbbre tolódása inkább a 75 bázispontos vágás mellett szól – fogalmaztak az Erste szakértői. Miró József vezető elemző szerint két érv is van a lépésköz fenntartására:

– a forint relatív erejének fenntartása a dezinflációs folyamat támogatására,

– óvatosság a nagy jegybankok miatt.

Hozzátette, a hazai piac szereplői mindenesetre optimisták, a határidős kamatok árazása alapján őszre már alacsonyabb lehet a kamatszint, mint a lengyeleknél.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.