késleltetett adatok

Lehet, hogy most jött el a kispapírok ideje

Az ellátási láncokban jelentkező problémák, az energiaválság, általánosságban a nyersanyagárak elszállása, valamint a lassuló világkereskedelem okozta sokkokat a mérsékeltebb árazási erővel bíró kisebb cégeknél erőteljes alkalmazkodással lehetett csak kezelni.

A tőzsdén is lemaradnak a small cap cégek

Ezt tovább fokozta a monetáris szigorítás, ami a kamatszintek általános emelkedését és a hitelezési feltételek szigorodását is magával vonta. Nem is sikerült ez az alkalmazkodás maradéktalanul minden vállalatnak, voltak, akik elbuktak, míg néhányan kifejezetten jól szerepeltek. Érdekes adat, hogy a DWS által menedzselt európai kis kapitalizációjú vállalatokat tömörítő ETF-ben (Xtrackers – MSCI Europe Small cap UCITS ETF) szereplő 879 cég jelentős része került víz alá.

A legfrissebb negyedéves adatok alapján mintegy 60 százalékuk nem tudja kitermelni a tőkeköltségét.

Ez nagyon magas számnak tűnik, azonban egy mérési pont még nem tendencia, minden bizonnyal csak átmeneti jelenség. Érthető módon a vállalatok ezen szegmensének tőzsdei teljesítménye is lemaradt a nagyvállalatokat tömörítő index teljesítményétől. Míg ez utóbbi az elmúlt három évben közel 30 százalékkal értékelődött fel, addig

a „small cap” indexen tulajdonképpen semmit nem lehetett keresni.

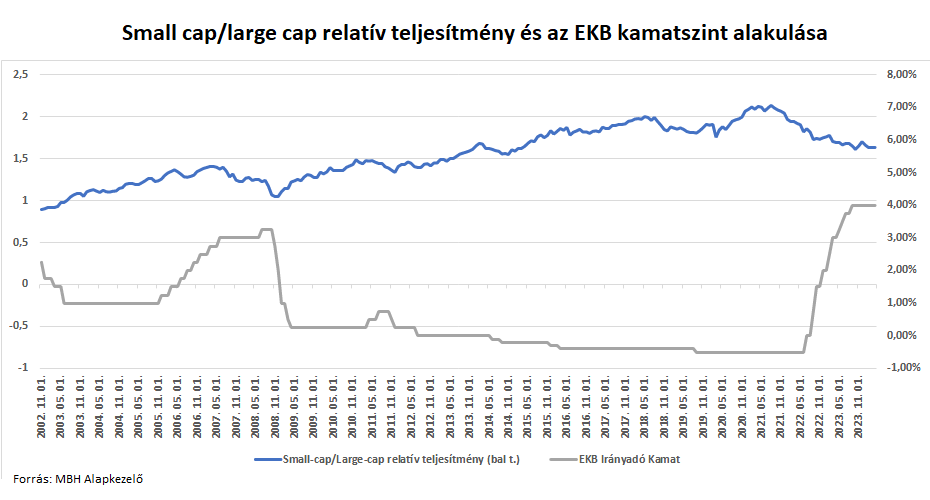

A finanszírozási költségek változása kulcsfontosságú, ugyanis a kamatszintek és a vállalatok e szegmensének tőzsdei teljesítménye között megfigyelhető egy negatív korreláció, emelkedő kamatoknál relatív alulteljesítés, csökkenő kamatoknál relatív felülteljesítés volt jellemző a múltban.

Ha a részvénypiac e két szegmensének szektorok szerinti összetételét megnézzük, az látható, hogy a kisebb vállalatokat tömörítő indexben lényegesen magasabb az ipar és az ingatlan szektor súlya, míg alacsonyabb súllyal szerepelnek például az egészségügyi és pénzügyi vállalatok. Valószínűleg ez is magyarázza a grafikonon bemutatott negatív korrelációt, azaz a csökkenő kamatkörnyezetben valószínűsíthető felülteljesítést.

Az elmúlt évek problémáit részben vagy egészben magunk mögött tudva, reálértelemben idén már az EU gazdasági növekedése is szignifikánsan eltérhet a nullától (az elemzői várakozások alapján plusz 1 százalékkal). A leggyakrabban hivatkozott előremutató indikátorok a beszerzésimenedzser-indexek, a szolgáltató szektor és az ipar divergenciája ellenére a növekedést jelző tartományba kerültek.

A fogyasztói bizalom ugyan még gyenge, de a bérek inflációt meghaladó ütemű emelkedése miatt hónapról hónapra erősödik. Mindemellett (habár messze nem lejátszott meccs még!), ha az inflációs környezet is megengedi, akkor a monetáris politika oldaláról is pozitív hírek érkezhetnek a következő hónapokban.

Biztosra veszik a kamatcsökkentést

A jelenlegi piaci várakozások alapján az EKB már júniusban kamatot vághat, majd decemberre 3–3,5 százalék közé kerülhet az irányadó kamat, míg a Bank of England esetében szintén megindulhat a kamatszintek fokozatos csökkenése. A kamatpályával kapcsolatban természetesen vannak kockázatok, és legalább ennyire fontos kockázati tényező a kereskedelempolitika, illetve a geopolitika jövőbeli alakulása is.

A magas kamatok negatív hatását jelenleg tompítja, hogy láthatóan a kisvállalatok is felkészültek a monetáris szigorításra. Az eladósodottságuk mértéke kisebb, mint a korábban jellemzőnél, valamint magas készpénzállománnyal rendelkeznek. Ennek szintje a mérlegfőösszeghez viszonyítva az átlagos vállalatnál 13, míg az elmúlt 25 évben ez inkább 10 százalék körül volt. Az Egyesült Államok kis kapitalizációjú vállalatainál például ez egyáltalán nem jellemző, ott a készpénz a mérlegfőösszeg 5-6 százalékát teszi ki, szemben a 7 százalék feletti hosszú távú átlaggal.

A magasabb készpénzállomány és a kevesebb adósság együttesen jelentősen csökkentik a nettó kamatkiadásokat.

A szegmens értékeltségi mutatói is vonzók. Az árfolyam és az előretekintő nyereség hányadosának (P/E) 13-as szintje önmagában nem tűnik kifejezetten alacsonynak, azonban a tízéves historikus átlagához képest olcsónak mondható (egy szórásnyi mértékben alulmúlja). A nagyvállalati index 14 körüli P/E-mutatójához viszonyítva azt jelenti, hogy diszkonton forognak a kisvállalatok, miközben a korábbi években sokkal inkább árazási prémium volt jellemző.

A relatíve alacsony árfolyamnyereség hányadost részben magyarázzák a sokat romló marzsok, azonban pont ezen a téren jöhet pozitív fordulat, ha az alacsonyabb kamatok felé mozdulnak el a jegybankok.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.