késleltetett adatok

Mit várhatunk kamatfronton?

Az augusztusi hónap főként a gyengére sikerült amerikai munkapiaci riport miatt a kamatpályák érdemi csökkenéséről szólt (a japán eseményeken túl). Hosszú utat járnak be idén a Feddel kapcsolatos kamatvárakozások: az év elején még 6-7 vágást árazott piac, majd nagyjából június magasságában ez a szám megközelítőleg 1-2-re esett le, az elmúlt egy-két hétben meg ismét 5-ről mérséklődött 4-re a prognosztizált lazítások száma. Ezzel szemben a Fed-tisztviselők véleménye alapján készült dot-plot előbb 3, majd legutóbb júniusban 1 vágást jelzett az idei évre a medián érték. A piaci árazások kilengéseivel együtt érdemes odafigyelni a jegybanki véleményekre, különösen figyelemre méltó lesz a dot-plot szeptemberi frissítése, ami érdemben tisztázhatja az elkövetkezendő időszakot.

Az EKB esetében párhuzamosan a Feddel szintén jelentős volt az amplitúdó a várakozások terén, de a jó ideje gyenge konjunktúra miatt valamelyest egyértelműbb kép. Kimondottan kellemetlen, hogy közeli állapot mellett a maginfláció makacskodik az eurózónában, ezzel együtt a tengerentúli kamatvágásokkal egyetemben Európában is megindulhatnak majd a lazítások az ősszel. A piaci árazások felfelé kerekítve 3 lazítást jeleznek jelenleg.

Ebbe az általános képbe kell beleilleszkednie a magyar monetáris politikának is. A Monetáris Tanács keddi ülésének eredményeként nem változtak a kamatkondíciók:

a jegybanki alapkamat szintje ennek megfelelően továbbra is 6,75 százalék.

A döntés megfelelt az általános elemzői várakozásoknak, ugyanakkor a júliusi lépés fényében volt bizonytalanság a rendszerben.

A kommunikáció nem változott, ugyanakkor az előző havi, lazább lépés után a mai inkább a szigorú oldalra sorolható, különösen, hogy Virág Barnabás jelenleg egy vagy két további vágást vetített előre az idei év hátralévő részére inkább, mint többet. Ez egyrészt az elmúlt időszakban tapasztalt, nagy jegybanki kamatpályák mérséklődésének fényében érdekes fejlemény volt, ugyanakkor az inflációs kép bizonytalansága és az óvatossággal fémjelzett monetáris politika okán teljesen indokolt. A vizsgálat alá kerülő tényezők alapján szeptemberben jó eséllyel 25 bázispontos vágás következhet és ezenkívül az év végéig további egy lazítást prognosztizálunk a korábbi várakozásunk és a mai kommunikációnak megfelelően.

Ezek eredményeként az év végi kamatszintet 6,25 százalékra várjuk.

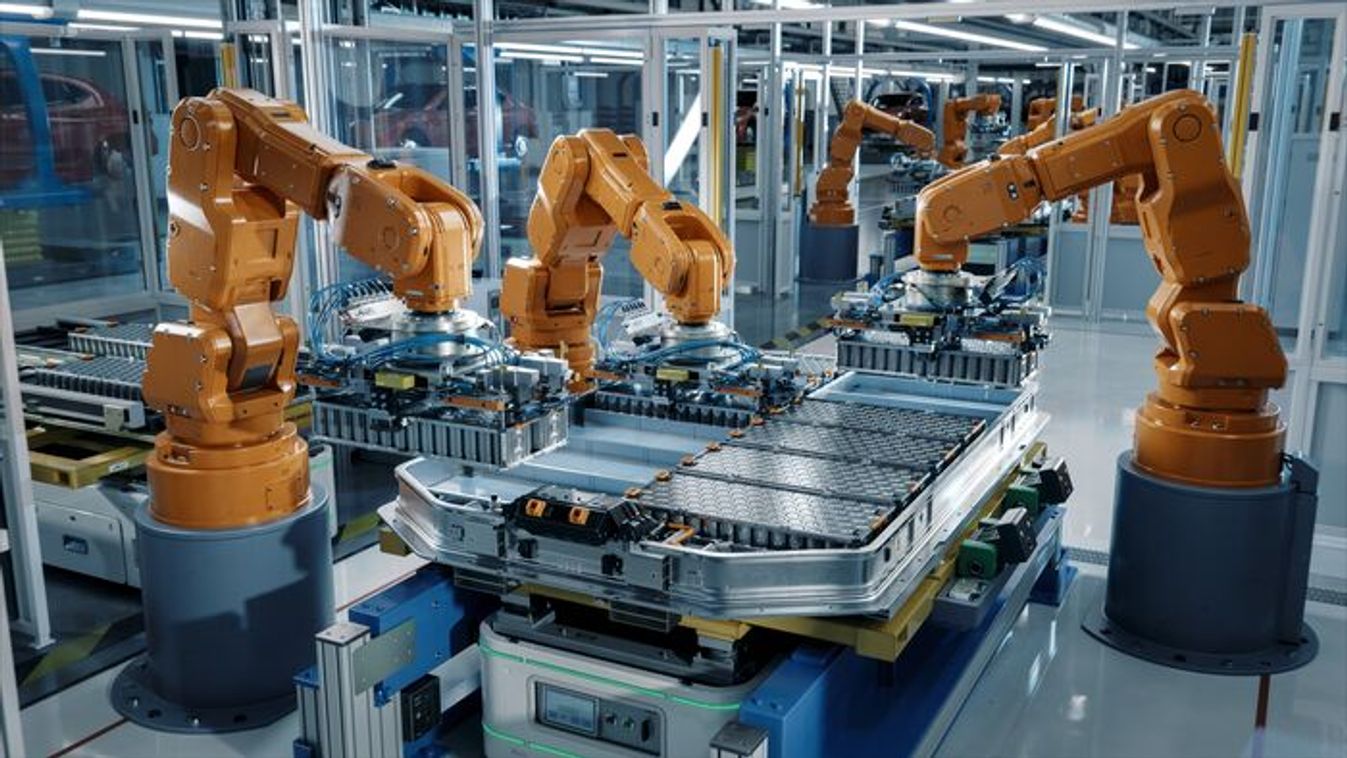

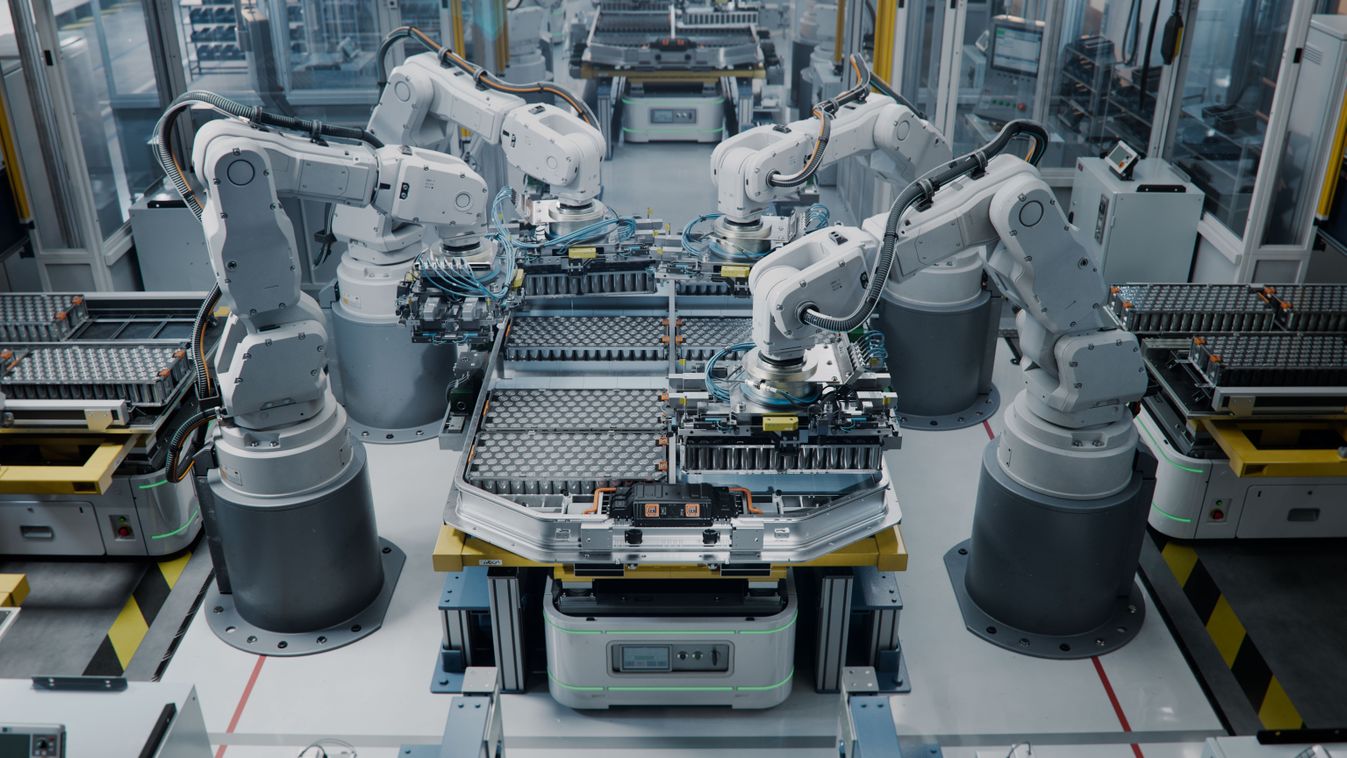

Látni kell, hogy bár a hazai konjunktúrának bizonyára jót tennének a még ennél is alacsonyabb finanszírozási kondíciók, jóval több tényező szól a fokozott óvatosság mellett. Az inflációs kép már nem tragikus, de ahogy a júliusi adatok is mutatják, továbbra is érdemi átárazási nyomás érzékelhető a gazdaságban és jelezhető előre 2025-ben. A szolgáltatásokat ebből a szempontból már nem kell bemutatni, de a minimálbér továbbra is masszív, két számjegyű emelése tartósíthatja ezt a hatást. Nem beszélve arról, hogy szemben a tavalyi évvel brutális reálbér-növekedéssel állunk szemben, ami önmagában széles teret enged az árkorrekcióknak. Ami pedig legalább ilyen fontos, hogy az elmúlt 2-3 évben felépült magyar specifikus kockázati tényezők (energiakitettség a háború fényében, az uniós viszony, a költségvetés kérdőjelei és a legújabban ide sorolható elektromobilitás meglehetősen bizonytalanná váló jövője) miatt elengedhetetlen érdemi felárat biztosítani a magyar eszközökre, különben kiárazódnak. A magyar jegybank feladata a kamatkörnyezet normalizálását követően ennek az optimális kamatkülönbözetnek a letapogatása lesz, aminek a stabilitás megőrzése érdekében tyúklépésben kell történnie.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.