késleltetett adatok

Hogyan küzdenek az infláció ellen a nyugdíj-megtakarítások?

Privát nyugdíj-megtakarítás indítása vagy – az infláció miatt – a már meglévő megtakarítás aktualizálása során először is azt célszerű tisztázni, hogy mekkora állami nyugdíjra, illetve nyugdíjhiányra számíthatunk, és ezt az űrt hogyan tudjuk öngondoskodással pótolni. Azzal is feltétlenül számolni kell, hogy a megtakarításunk mai értékének mennyi lesz a jövőbeni reálértéke, tehát mit fog érni a félretett pénzünk évtizedek múlva, az a reális, ha ehhez igazítjuk a célokat.

A nyugdíj-megtakarítások egyik legfőbb fegyvere az infláció ellen az indexálás, vagyis az értékkövetés,

ami történhet automatikusan is, vagy az ügyfél maga dönti el, hogy mennyivel szeretné növelni a befektetéseit. Az MNB ajánlása alapján a várható évi 3 százalékos infláció emelkedéssel és évi 6 százalékos nominális átlaghozamokkal kalkulálunk.

Akkor van nyert ügyünk, amikor a hozamok magasabbak, mint az infláció, így tudjuk megőrizni hosszú távon is a pénzünk vásárlóerejét.

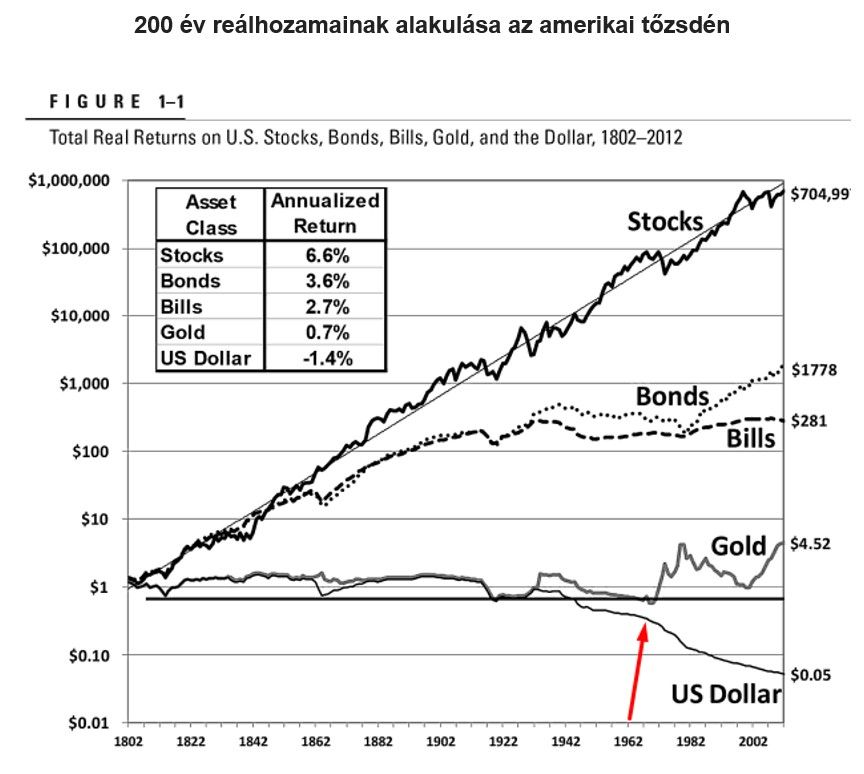

A múltbéli hozamok monitorozása mellett többek között az S&P 500 részvényindex 200 éves teljesítményére is alapozunk, ugyanis ez idő alatt átlagosan 6,6 százalék volt a reálhozam, a részvénypiac évente ennyivel haladta meg az inflációt, pedig sok minden történt két évszázad alatt az amerikai gazdaságban. A nyugdíjbiztosításnál és a nyugdíj előtakarékossági számlánál két számjegyű hozamok is elérhetőek, de már az önkéntes nyugdíjpénztárak is felveszik a versenyt az inflációval.

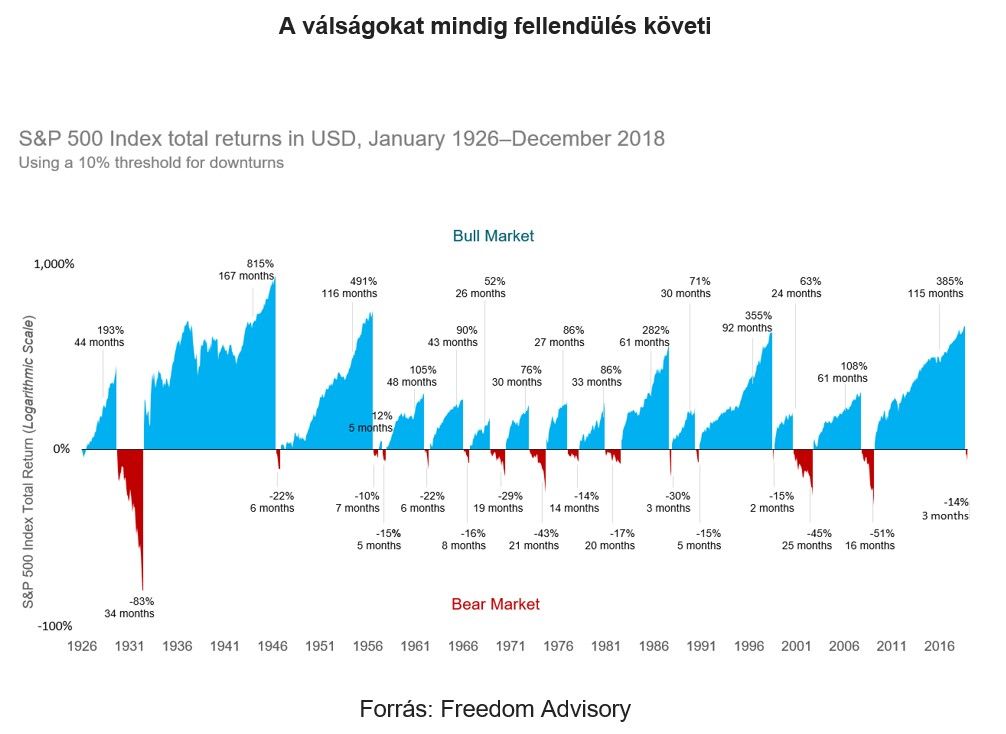

A lenti ábrán az elmúlt közel 100 év hozamainak alakulását láthatjuk, a teljes megtérülés alapján megfigyelhető, hogy a medvepiac után mindig óriási felívelés történt a bikapiacon, tízszeres növekedést is találni.

A nyugdíj-megtakarítással úgy is tudunk harcolni az infláció ellen, hogy amikor medvepiac van, folyamatosan csökkennek a részvényárfolyamok, és mindenki kétségbe van esve a magas infláció miatt, akkor bevásárolunk, kedvező áron megvesszük a befektetési alapok egységeit, és ez később óriási hozamot fog realizálni, amikor a piac visszatér, már pedig mindig visszatér. A részvényalapok hosszú távú értéknövelő eszközök, és az alapkezelőkön keresztül az átlagember is hozzáfér ezekhez a befektetésekhez. Már szállóigévé vált az a kifejezés, hogy „rövid távra részvénybe fektetni kockázatos lehet, hosszú távra viszont nem részvénybe fektetni a kockázatos.”

A rendszeres megtakarítás támogatja a cost average, azaz az átlagár hatás elvét,

amelynek a lényege, hogy nem egyszerre, hanem bizonyos időközönként, például havonta teszünk félre, így egy relatív alacsony átlagárat tudunk elérni, függetlenül az árfolyam ingadozásoktól, ez csökkenti a kockázatot, megóv az érzelmi reakciók alapján hirtelen hozott döntésektől és egyenletessé teszi a befektetés várható hozamát.

Az ügyfeleink körében a tavaly szeptember és december közötti időszakban átlagosan 351 ezer forint volt a nyugdíjcélú megtakarítások éves összege, idén augusztus 1. és november 10. között 366 725 forintra emelkedett az éves átlagos megtakarítás.

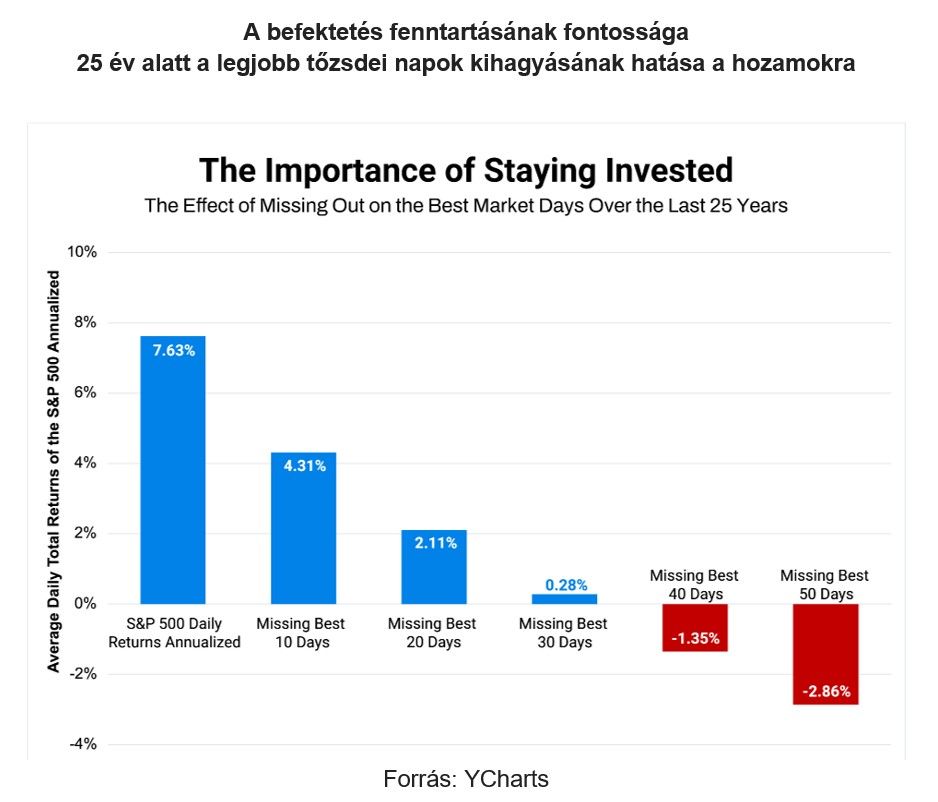

Terjed egy olyan nézet, hogy infláció idején, amikor a hagyományos befektetések nem tudják tartani a reálértéküket, akkor valami kockázatosba kell fektetni, ami sokat hozhat a konyhára, ebben van ráció, de a trendhullámokra nem feltétlenül érdemes felülni. A fiatalabb generáció, akik egyelőre még távolinak találják a nyugdíjas éveiket, jellemzően egyedül próbálnak tőzsdézni vagy kriptoba fektetni, azonban profi háttér és befektetői tapasztalat nélkül a többségük elbukja a pénze egy részét. A bukás egyébként sokszor azért is történik, mert túl gyorsan akarnak eredményt, és ha az nem jön, akkor hamar kiszállnak belőle. A végén még azok is jobban járhatnak, akik egyébként nem jó döntéseket hoztak, de kitartók maradnak, míg beérik a befektetésük. Magas infláció idején fokozottan igaz, hogy nem tanácsos feltörni a hosszú távú megtakarításokat, mint például az életbiztosítást, nyugdíj megtakarítást stb., hiszen így nemcsak a célunktól és a hozamoktól fosztjuk meg magunkat, de adózni is kell a kivett tőke után, és az adójóváírások is kamatostul elvesznek. Többet érünk vele, ha ilyenkor hagyjuk dolgozni a megtakarításunkat, mintsem hogy pont pénzromlás idején csonkán kapjuk vissza a befektetésünket.

Az immáron 70 éves tőzsdei tapasztalattal rendelkező Warren Buffettnek van erre egy híres mondása: „A tőzsdén nem az időzítés, hanem az eltöltött idő számít.”

A nyugdíj-megtakarítások kontrollált piacon működő, stabil öngondoskodási formák, amelyek a kamatos kamat erejével az exponenciális növekedésre épülnek, hosszú távon magas hozamokat ígérnek, és pont emiatt nehezebben is hozzáférhetők, amely a mi nyugdíjcélunk védelmét szolgálja. Az állampapírok most nagyon népszerűek a szép hozamoknak köszönhetően, és ez így is lesz még a következő pár évben, de hosszabb időtávon a nyugdíj megtakarítások tudják tartósan felvenni a kesztyűt az inflációval szemben.

Az amerikai részvénypiac erre is kitűnő példát szolgáltat, ahogyan a cikk elején említettük, két évszázad folyamán a részvények 6,6 százalékos reálhozamot értek el, érdemes egy pillantást vetni az ábrára, amely megmutatja, hogyan teljesítettek ehhez képest a rövid- (2,7 százalék) és hosszú lejáratú kötvények (3,6 százalék), az arany (0,7 százalék) és a dollár (mínusz 1,4 százalék). Mindez a hosszú távú részvénybefektetések eredményességét igazolja.

Az infláció ellen euró vagy dollár alapú megtakarításokkal is küzdhetünk. Akár kizárólag külföldi eszközalapokba is fektethetünk. Deviza alapú portfóliónk egyébként úgy is lehet, hogy forintban takarékoskodunk, de olyan megtakarítást választunk, amely devizás eszközöket vásárol.

Októberben egy számjegyűre, 9,9 százalékra mérséklődött az évesített infláció, amelynek hatására a kamatok is csökkenni fognak, felpörög a gazdaság és a fogyasztás is visszatérhet a normál kerékvágásba, tehát ez most egy alkalmas időszak lehet arra, hogy még többen belevágjanak a nyugdíj megtakarításba.

Az év vége egyébként is nagyon forgalmas az adókedvezmények még idei érvényesítése végett, amire a GRANTIS fel van készülve.

Az évi 20 százalékos adójóváírás a személyi jövedelemadóból is inflációcsökkentő tényező.

Az önkéntes nyugdíjpénztár esetében évi max. 150 ezer forint, a nyugdíj előtakarékossági számlánál 100 ezer forint, a nyugdíjbiztosításnál 130 ezer forint az évente visszaigényelhető adójóváírás összege. Két megtakarítási forma kombinálása esetén pedig 280 ezer forint is lehet az állami támogatás mértéke. A visszaigényelt adó is ellensúlyozhatja a pénzromlást, valamint a kamatadó és szochó-mentesség is a privát nyugdíj megtakarítások malmára hajtják a vizet.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.