Kína felé törne ki szorult helyzetéből a Credit Suisse

Az orosz–ukrán háború kitörése óta látványosan erősödő kínai–szaúdi kapcsolatok fényében aligha kelthet meglepetést, hogy a botrányok sújtotta svájci Credit Suisse (CS) nagybank, amelynek legnagyobb befektetői immár a Saudi National Bank és a Quatar Investment Authority, a Bloomberg szerdai híre szerint megkapta Pekingtől a befektetési tanácsadásra, sajátértékpapír-kereskedésre és az egész Kínára érvényes brókertevékenységre vonatkozó engedélyt.

A hatósági hozzájárulás lehetővé teszi, hogy a CS még az idei év első felében elindítsa vagyonkezelési üzletágát, valamint bővítse értékpapír-kereskedelmi és elemzői tevékenységét Kínában.

A svájci bank szóvivője megerősítette az amerikai hírügynökség értesülését.

Fordult tehát a széljárás Pekingben, miután a bajba jutott globális pénzintézet tavaly még csupán jókora késedelemmel kapta meg az általa kért engedélyeket. A Bloomberg szerint a Credit Suisse a kínai vagyonkezelési üzletágának elindítására készülve megduplázza ügyfélkapcsolati menedzserei számát is a kontinensnyi országban.

A jóváhagyás egy újabb mérföldkő a Credit Suisse kínai terveinek megvalósítása szempontjából, mihamarabb elindítjuk vagyonkezelési szolgáltatásainkat a világ egyik leggyorsabban növekvő piacán

– írta kollégáinak egy belső feljegyzésben Edwin Low, a CS ázsiai csendes-óceáni térségért felelős vezérigazgatója és Janice Hu, a kínai üzletág vezérigazgatója.

Rá is fért a kedvező hír a helvét bankra, hiszen 2021 óta, amikor az amerikai Archegos Capital fedezeti alap összeomlásával kipattant a Credit Suisse-t megrengető első botrány, amelynek következtében 4,7 milliárd dolláros veszteséget szenvedett el, csak negatív szövegkörnyezetben emlegetik a pénzintézetet.

A sorozatos kudarcok nyomán pedig megállíthatatlannak tűnik a befektetők, a vezetők és a képzett szakemberek exodusa a bankból.

Olyannyira, hogy a Reuters szintén szerdán megjelent friss híre szerint veszélybe került a CS részvénykereskedelmi üzletága is.

A tavaly ősszel kidolgozott reorganizációs terv készítése folyamán ugyanis fontolóra vették a részvényüzletág egyes részeinek eladását is, bár a Reuters információi szerint az igazgatótanács hivatalosan nem vizsgálta ezt a lehetőséget. A felső vezetők ugyanis úgy vélték, hogy egyrészt nehéz lenne vevőt találni rá, másfelől rendkívül bonyolult kihívás lenne a technológiai platformok integrálása egy másik bank hálózatába.

Most már persze, miután a befektetők szembesültek a negyedik negyedéves hatalmas visszaeséssel, nehezebb lesz meggyőzni őket, hogy a banknak meg kell tartania ezt az üzletágát

– mondta a brit hírügynökségnek Peter Hahn, a The London Institute of Banking & Finance emeritus professzora, hiszen

a Credit Suisse részvénykereskedelemből származó bevételei a tavalyi utolsó három hónapban 95 százalékkal, 18 millió svájci frankra zuhantak.

Összehasonlításképpen, az öt nagy Wall Street-i bank részvénykereskedelemből származó bevételei ugyanebben az időszakban átlagosan csak 10 százalékkal csökkentek.

Úgy tűnik, a bank az egymást erősítő rossz hírek lefelé tartó spiráljába került, hiszen az elemzők a fiaskót részben azzal magyarázzák, hogy novemberben az S&P Global Ratings a bank hosszú távú besorolását egy fokozattal rontotta, mégpedig akként, hogy az éppen csak a bóvli, azaz a befektetésre nem javasolt szint felett maradt. A leminősítés elriasztotta az ügyfeleket, akik biztonságosabb és vonzóbb alternatívákat keresnek.

Innen pedig már nem könnyű a visszatérés, hiszen a globális részvénypiacot uraló nagy amerikai bankok – mint például a JPMorgan, a Morgan Stanley vagy a Goldman Sachs – folyamatosan beruháznak az üzletbe és az új technológiákba.

Ez az üzletág pedig csak akkor életképes, ha hatalmas méretben folytatják

– mondta Thomas Hallett, a Keefe, Bruyette & Woods elemzője. Ha azonban a részvénykereskedelmi divíziót karcsúsítják, a teljes befektetési banki tevékenység veszélybe kerülhet.

Így aztán nem véletlen, hogy a bank vezetése ad még egy esélyt az üzletágnak. Megpróbálják a részvénykereskedelmet és -elemzést a 90-es években felvásárolt Credit Suisse First Bostonhoz (CSFB) terelni, amelyből egy tőzsdei bevezetésekkel is foglalkozó, 3,5 milliárd dolláros bevétellel rendelkező „szuperbutikot” hoznának létre.

A tervek szerint 2025-ben tőzsdére lépő CSFB iránt furcsamód megélénkült az érdeklődés, a hírek szerint a brit Standard Chartered nagybank a hitelezési tevékenységében venne részt, míg az amerikai Apollo Global Management befektetési alap 750 millió dollárral tulajdonosként is beszállna a szuperbutikba.

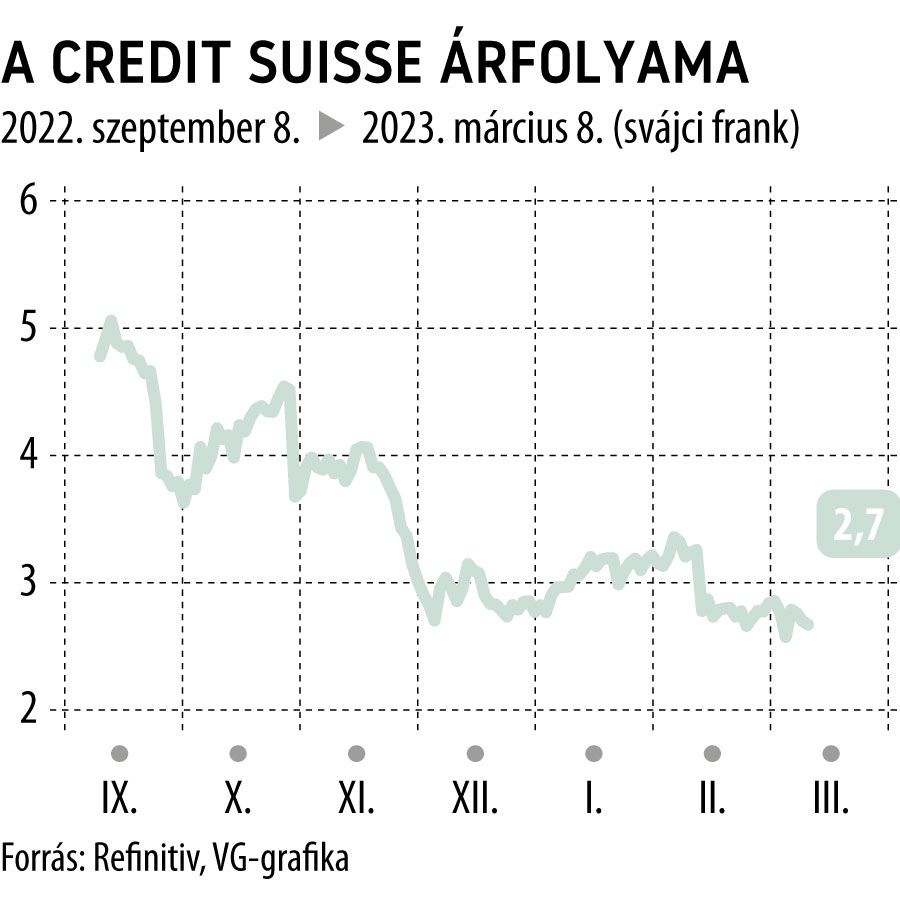

A bank részvényei szerda délelőtt 1 százalékkal, 2,67 svájci frankra gyengültek Zürichben.

A Refintiv elemzői konszenzusa amúgy a papírt 3,05 frankos medián célárral tartásra ajánlja.

Teljes a közel-keleti hatalomátvétel a Crédit Suisse-nélA szaúdi nagytulajdonos mellé beszálltak a katariak is, kivonulnak az amerikaiak. |

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.