Olcsó pénznek híg a leve: kipukkadt a SPAC-lufi, a felhők fölül a csődbíróságig zuhannak a fiatal tőzsdei cégek

Száznál is magasabb lehet azon tőzsdei cégeknek száma az Egyesült Államokban, amelyek egy speciális célú akvizíciós társaság (SPAC, special-purpose acquisition company) segítségével léptek piacra, ugyanakkor egy éven belül csődbe mehetnek – mutatott rá a The Wall Street Journal héten közzétett elemzése.

A SPAC-okon keresztüli tőzsdére lépés ugyan sok fiatal vállalkozás és startup számára tűnhet megtestesült álomnak, ezek a tervek rendre elbuknak a szabadpiac által előidézett elviselhetetlen nyomás alatt – könnyű pénz helyett hatalmas stresszt garantálva a vállalatok számára.

A speciális célú akvizíciós társaságok segítségével tőzsdére lépett cégek közül legalább 12 csődöt jelentett, közel százan pedig akár egy éven belül csatlakozhatnak hozzájuk.

A jobb sorsra érdemes vállalatok között megtaláljuk a hazánkban is jelenlévő, elektromos rollerek kölcsönzésével foglalkozó Bird Globalt, az önmagát korábban Tesla-trónfosztónak kikiáltó Faraday Future Intelligent Electric elektromos autózási vállalatot és a csecsemők számára okoszoknit gyártó Owletet. Ez azonban csak pár név a Journal 101 céget tömörítő listájáról, amelyek a lap elemzése szerint már az idén kifuthatnak a készpénzből.

A WSJ szakértői rámutatnak: az érintett cégek nagy részének részvényei több mint 90 százalékkal forognak a tőzsdére való bevezetésükkor meghatározott árfolyamuk alatt, ez a mértékű értékcsökkenés pedig sokukat a kényszerű tőzsdei kivezetés veszélyének is kitesz.

A készpénzből rohamos gyorsasággal kifutó vállalatok közül sokan dollármilliárdos értékeltségen forogtak, amikor piacra léptek,

innovatív profiljukkal pedig tömegesen vonzották be a kisbefektetőket a bevezetést követő időszakban. Az elektromos rollereken és a csecsemőzoknikon túl ugyanis olyan igazán kapós tevékenyégi körrel büszkélkedő cégek is jelentek meg így a parketten, mint a kriptodevizák, az űrutazás vagy a műholdfelbocsátás.

Ez utóbbi szegmensben volt érdekelt a legújabban csődbe jutó vállalat, a Virgin Orbit Holdings is, amely elsődleges kibocsátásakor (IPO) 3 milliárd dolláros értékeltséget képviselt, és olyan nagy neveket is befektetői közt tudhatott, mint a Boeing.

A SPAC-ok segítségével piacra lépő vállalatok több mint száz milliárd dollárt vesztettek el.

A jelenleg zajló jelentési időszak pedig egyrészt ennél is pontosabb képet fest majd a megtépázott cégek helyzetéről, másrészt sokak számára a véget is jelentheti – a nyereségtermelési képtelenség és a készpénztartalékok felszáradása ugyanis a befektetői bizalom teljes elpárolgását hozhatja magával. Az alacsony részvényárfolyamok mellett pedig az áron alul értékelt egykoron tündöklő vállalatok villámgyorsan mehetnek vagy a csődbíróságra, ahogy a Virgin Orbit, vagy pedig ár alatt privatizációba, mint a töltési technológiával foglalkozó Volta: akárhogy is, az út végét hozva el tőzsdei pályafutásuk számára.

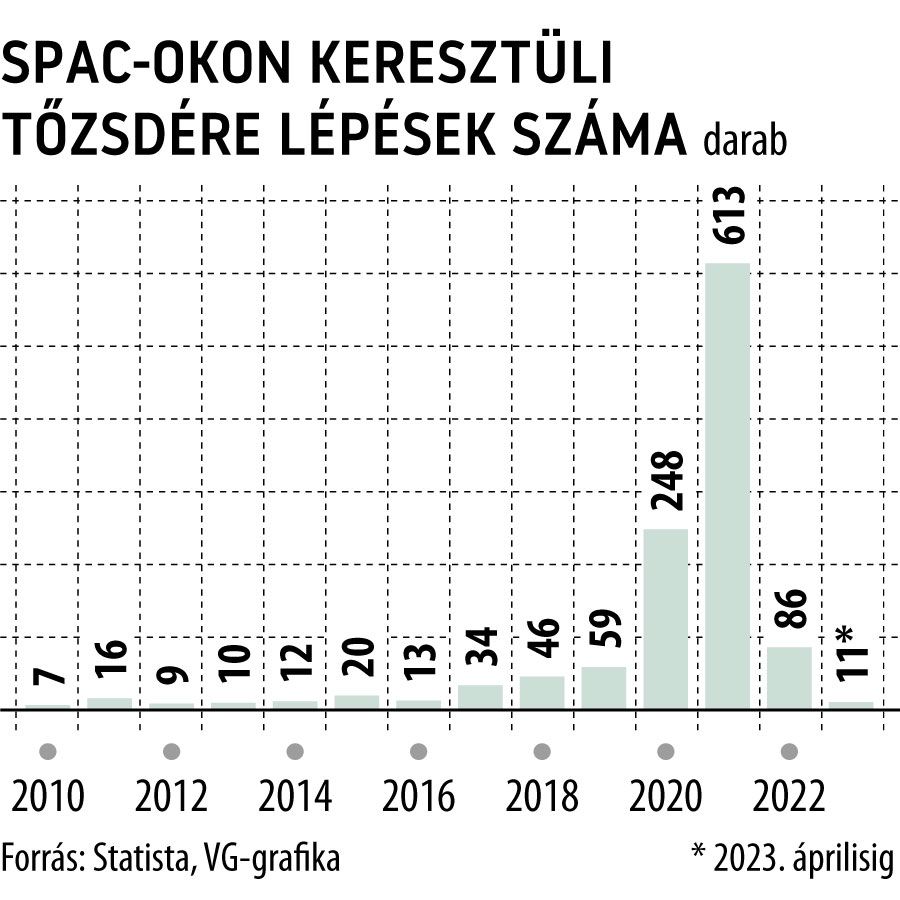

A SPAC-ok népszerűsége a Covid alatti lezárások nyomán nőtt meg drasztikusan, 2021-ben egymagában több tőzsdére lépést eredményezve, mint 2003 és 2019 között összesen.

A járványidőszak alatt az amerikai kormányzat ugyanis több ezer dollárnyi ingyen pénzt osztott ki a lakosságnak, akik ezt a többletet rendre részvénypiaci befektetésekre fordították, tüzelve ezzel a tőzsdék történelmi felfutását. A részvénypiacok magas hőfokon égése sok stratup számára tette minden korábbinál vonzóbbá a mielőbbi IPO-t, amellyel a SPAC-ok kecsegtettek, illetve a speciális célú akvizíciós társaságokon keresztüli belépés egy olyan kiskaput is megnyitott előttük, amit a normál bevezetés nem tett volna lehetővé: gyakorlatilag a csillagokat is leígérhették az égről befektetőiknek.

Ezzel a módszerrel pedig rendre éltek is: a nemrég csődöt jelentő Virgin Orbit azzal hitegette részvényeseit, hogy 2023-ra 300 millió dollár feletti bevételt generál, jelentősen csökkenő üzemi kiadások mellett – kvázi két éven belül nyereségessé téve a céget.

Profit helyett egy sikertelen kilövést tudtak csak felmutatni, ami a tőke további bevonását gyakorlatilag lehetetlenné tette.

A Faraday Future elektromosautó-gyártó olyan mértékű bevételnövekedést ígért, ami a Google számait is maga mögé utasította volna: eladott járművek helyett azonban folyamatosan elcsúsztatott szállítási dátumokkal tudott csak előállni.

A 2021-ben SPAC-okkal piacra lépő cégek 15 százaléka vált nyereségessé, ami a korábban IPO-zó vállalatok 30 százalékához képest drasztikus visszaesés.

Azok a vállalatok pedig, amelyek eddig nem tudtak nyereségesek lenni vagy égető készpénzhiánnyal küzdenek, napjaink brutálisan megdráguló kölcsönfelvételi környezetében, a rekordmagas jegybanki alapkamatok korában és az egyre csak szűkülő hitelezés mellett szinte kizárt, hogy könnyen és gyorsan pénzhez tudnak jutni. Az amerikai recessziós félelmek pedig könnyen beverhetik a szöget a fiatal tőzsdei cégek koporsójába.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.