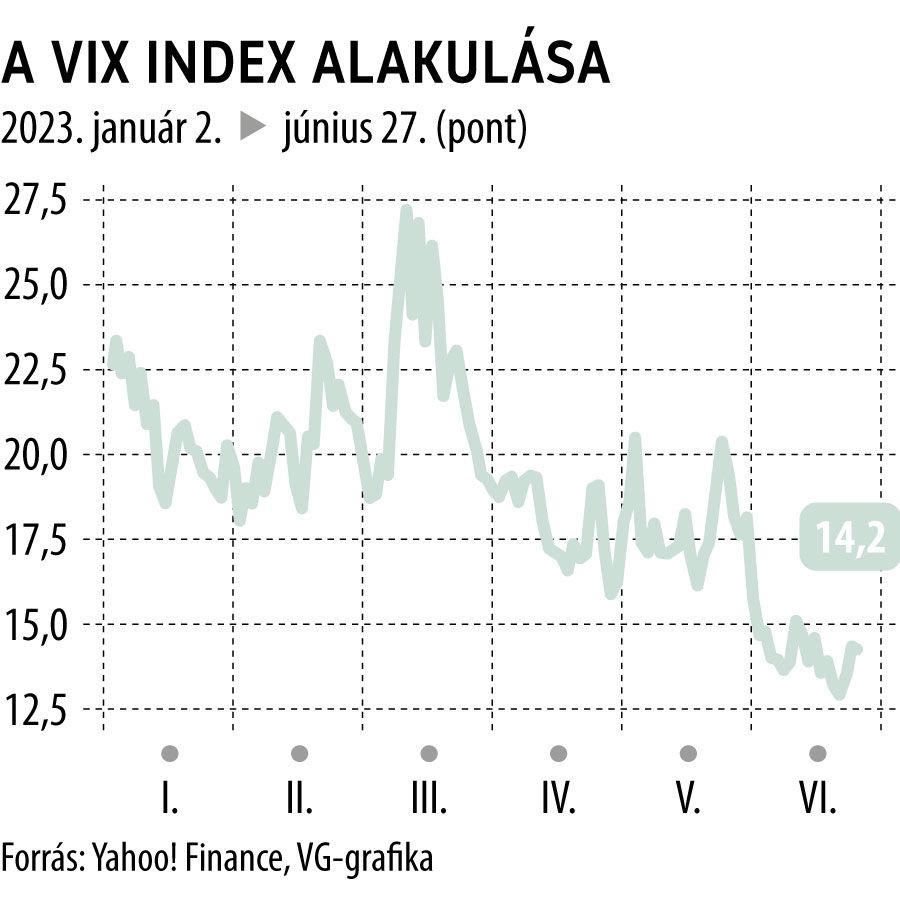

Gyanakodva lesik a híres-hírhedt tőzsdemutatót Amerikában: álca ez a nyugalom

A Wall Street félelemindexeként is ismert VIX mutató alakulása alapján elmondható, hogy három éve nem voltak annyira nyugodtak a piacok, mint a múlt hét közepén, a befektetők körében mégis egyre látványosabban terjed az a szemlélet, miszerint a parketten mért béke hamarosan felbolydulásba csaphat át – erre utal legalábbis a VIX kurzusának jövőbeli alakulásával kapcsolatos opciók piacán kialakult állapot.

A részvénypiacok kilátásait illető negatív befektetői attitűdöt az támasztja alá legjobban, hogy a VIX értékének kilengésére vásárolható opciók napi átlagos forgalma

a történelmi csúcsot jelentő 630 ezer darabra rúgott júniusban.

Eltűntek a kockázatok, a Covid előtti szintre esett a pánikmutatóA VIX általában piaci pánik idején kerül a befektetők fókuszába, most viszont lefelé zuhan, olyan alacsonyan áll a mutató, mint 2020 elején. |

A kereskedők elsősorban azokat az opciókat vásárolták, amelyek a VIX kurzusának 30, vagy akár egészen 47,5 pontig való kilengése esetén hoztak volna profitot. A mutató kurzusa általában ellentétesen mozog a részvénypiaci folyamatokkal, így a VIX értékének növekedésére feltett tétek a tőzsdék lefordulása esetén válnak nyereségessé.

A VIX kurzusa a múlt hét végén 13 pont alá is benézett, amire 2020 eleje óta nem volt példa.

A piacok nyugalma mögött az elemzők szerint a vártnál ellenállóbb amerikai munkaerőpiaci adatok miatt csökkenő recessziós félelmek, a részvényindexek magabiztos menetelése és a technológiai szektor legnagyobbjainak egyes esetekben akár három számjegyűre is rúgó árfolyam-emelkedése okozta bizalomnövekedés állt.

A szakértők ugyanakkor rámutatnak: a nagyok szárnyalása az opciós piacok forgalma alapján egyre inkább kezd átragadni a kisebb vállalatok részvényárfolyamaira is, ami a piaci volatilitás számára kedvezőtlen előjel lehet.

Az amerikai tőzsdéken jegyzett papírok együtt mozgását mérő korrelációs mutatók ugyanis a 2017–2018-as, Volmageddonként elhíresült piaci pánikot megelőző mélypont környékén mozognak, mivel a részvényárfolyamok a nagyok dinamikus erősödésén túl egymástól teljesen függetlenül, akár ellentétes irányokba is mozognak. Az ellentétes mozgások korlátozzák a piac nagy egészének kilengéseit, moderálva ezzel az S&P 500 index és a VIX mutató iránykeresését.

Azonban ha a kisebb részvények sikeresen meglovagolják a nagyok által keltett hullámokat, nagyban növelik a VIX kilengésének esélyeit is – a befektetők pedig ezen várakozásuknak adnak hangot az index megugrására feltett tétjeik képében.

Ötven éve nem volt ennyire koncentrált a részvénypiacKirívóan fejnehéz az amerikai részvénypiaci rali, hét vállalat szárnyalása hajtja a futamot. A kérdés az, utolérheti-e őket a mezőny. |

Az elemzők rámutatnak: a piacok igazán látványos felbolydulására nyáron viszonylag alacsony az esély, mivel az S&P 500 index volatilitása a történelmi tapasztalatok szerint ebben az évszakban kifejezetten alacsony: a júliusi átlagos napi mozgás mindössze 0,53 százalék volt az elmúlt tíz év során, szemben a legmozgalmasabb hónapnak tartott március 1,1 százalékos átlagos kilengéseivel.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.