Célba ért a szocho üzenete, sorra nyitják a tbsz-eket a megtakarítók, de roham azért nincs

Egyelőre vegyes a kép a Világgazdaság által megkérdezett befektetési szolgáltatóknál és kereskedelmi bankoknál, van, ahol látványosan megnőtt az elmúlt 30 napban az ügyfelek részéről az érdeklődés a tartós befektetési számlák (tbsz) iránt, máshol viszont nincs különösebb roham, de csak azért, mert szinte az összes ügyfelük tbsz-en parkoltatta megtakarításait, így gondoskodva arról, hogy az elért hozamot semmiképp se kelljen megosztani az állammal.

Mindenesetre több bank és befektetési szolgáltató előrehozta a szokásos év végi tbsz-számlanyitási kampányát. Nem véletlenül: épp egy hónapja jelentette be a kormány, hogy számos befektetés hozama után július 1-jétől az addig érvényben lévő kamatadó vagy árfolyamnyereségadó (15 százalék) mellett 13 százalék szociális hozzájárulási adót (szocho) is fizetni kell. Az intézkedés az állampapírok felé tereli a keresletet,

aki pedig más megtakarításban gondolkodik, annak a tbsz a kézenfekvő megoldás.

Valóban érzékeltünk egy aktívabb tbsz-számlanyitási kedvet, egy normál hónaphoz képest majdnem 50 százalékal több ilyen számla nyílt nálunk az előző hónapban, és ez várhatóan folytatódni fog a következő hetekben is. A rajtuk lévő vagyon is minden bizonnyal jelentősen fog nőni

– mondta a Világgazdaságnak Herczku György, a KBC Securities vezérigazgatója.

A szocho kivetése nem váltott ki számlanyitási rohamot a Concorde Értékpapír Zrt.-nél, mint a VG-nek jelezték:

A nálunk befektető ügyfelek meglehetősen tudatosak pénzügyileg, túlnyomó többségük eddig is kihasználta a tbsz előnyeit, a magánszámlákon kezelt vagyon oroszlánrésze most is tbsz-eken van.

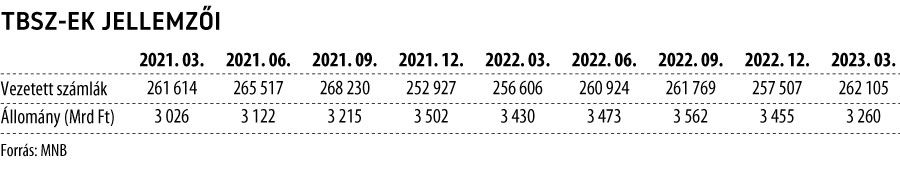

Mennyi az annyi? Mire jó a tbsz?Március végén 262 105 tbsz-értékpapírszámlával rendelkeztek a megtakarítók, ebből 144 573-at nyitottak bankoknál, 105 554-et befektetési szolgáltatóknál és 11 978-at bankok és brókercégek fióktelepénél. A tbsz-ek darabszáma 5 és fél ezerrel haladta meg a 2022 március végi számot. Piaci érték szerint a tbsz-eken 3260 milliárd forint megtakarítás pihent, ebből a banki tbsz-en volt 53 százalék, brókercéges számlákon 43 százalék, a maradék 4 százalékot pedig fióktelepek kezelték. Az aktuális vagyontömeg nincs csúcson, hiába teljesítettek jól az első fél évben a tőzsdék, ez még csak később mutatkozik meg a statisztikákban. 2022 végén 3455 milliárd forint megtakarítás koncentrálódott a tbsz-eken, az abszolút rekord pedig a 2022. szeptember végi 3561 milliárd forint. A tbsz-konstrukció 2010 óta létezik, mindenki évente egy adott szolgáltatónál egy tbsz-t nyithat. 2021-től már az összes tbsz tartós befektetési értékpapírszámla, azóta tartós befektetési betétszámla már nem nyitható. |

A portfóliókezelést, private bankinget igénybe vevő réteg igen tudatosan reagál a változásokra, és optimalizálja a portfólióját – ezek a Hold Alapkezelő tapasztalatai, ahol szintén nagyobb az aktivitás az utóbbi hónapban a tbsz irányába.

Az MBH Banktól pedig azt a visszajelzést kaptuk, hogy az elmúlt években a lakossági megtakarításokban és befektetésekben jelentős pozíciót szereztek a magyar és a lakossági állampapírok, amelyek térnyerését fokozta a tavalyi évben megemelkedett kamatkörnyezet.

A július 1-jétől hatályba lépő szocho híre júniusban ezt a trendet erősítette. A tbsz-számlák penetrációja nőtt, de nem kiugró mértékben.

Ennek egyik oka a rendelkezésre álló viszonylag rövid reagálási idő volt, a másik pedig az, hogy a tbsz 5 éves elkötelezettséggel jár. Összességében elmondható, hogy az új adóhatás az MBH Banknál a lakossági portfóliókban a korábbi tendenciákat megerősítette, de szignifikáns átrendeződést nem okozott sem termék-, sem pedig számlatípus-relációban.

Ami miatt nagyobb fókuszt kaphat a tbsz, az az, hogy ha fel is bontják a futamidő lejárata előtt, szochokötelezettség nem képződik rajta

– vélik az MBH Banknál.

A privát banki (PB) oldalon pedig már az elmúlt években alábbhagyott a tbsz-nyitási kedv, annak ellenére, hogy a befektetési időtávot tekintve jól illeszkedik a PB-megtakarításokhoz. Az MBH Bank szakértői szerint ennek oka, hogy a lakossági állampapírok más típusú számlákon is adómentesen tarthatók, másrészt az évről évre történő tbsz-nyitás előfeltétele a folyamatos jövedelembeáramlás, amely nem feltétlenül adott minden korosztály esetén.

A 13 százalékos mértékű szociális hozzájárulás bevezetése újra ráirányítja a befektetők figyelmét a tartós befektetési számlákra

– ez a K&H Bank várakozása. Mint azt a szakmai blogjukon, a Trendmonitoron írták, az adóváltozás miatt a július 1. után indított befektetéseken realizált hozamot – néhány kivétellel – már összesen 28 százalékos mértékű levonás terheli.

A tbsz előnye itt mutatkozik meg, mert az azon elért jövedelmet a törvény nem kamatjövedelemnek, hanem „tartós befektetésből származó jövedelemnek” nevezi. Ez a Trendmonitor szerint azt jelenti, hogy a tbsz-en megtermelt hozam után nem kell szociális hozzájárulást (sem) fizetni. A bank szakértői azt javasolják, hogy akinek lehetősége van rendszeres befektetésekre, öt éven keresztül minden évben nyisson tbsz-t, így a befektetés adómentessége kimaxolható. Ezzel öt év után a megtakarítónak minden évben felszabadul egy adómentes befektetése, ami azután felhasználható, vagy újabb tbsz-nyitással ismét befektethető.

„Szocho ellen is véd” – így néz ki az Erste Marketen elérhető, nem sokkal a kormányrendelet után indított tbsz-promóció. Itt a bank szakértői arra hívják fel a figyelmet, hogy a tbsz lényege: a 15 százalékos személyi jövedelemadó és a 13 százalékos szociális hozzájárulási adó kedvezőbbé tehető, vagy teljesen megszüntethető, ha az ügyfél a megtakarítását nem veszi fel a tbsz-ről a nyitást követő 3–5 éven belül.

Van néhány dolog, amit érdemes figyelembe venni a tbsz-ekkel kapcsolatban:

– Magyar állampapírt nem érdemes tbsz-en tartani, mert a 2019. június után kibocsátott államkötvények hozama egyébként is adómentes, bármilyen banki, befektetői szolgáltatói vagy kincstári számlán is tartjuk.

– Aki mégis tbsz-en tart magyar állampapírt, és a számlát 5 éven belül felbontja, annak kamatadót kell fizetnie (a tbsz-jogszabály felülírja az állampapírok kamatadó-mentességét szabályzó jogszabályt).

– A tbsz-en elért ügyleti veszteséget nem lehet más számlán elért nyereséggel szembeállítani.

– A tbsz-en tőkeáttételes pozíciót nyitni a szokottnál is kockázatosabb, mert ha veszélyes szintre csökken a fedezet, akkor nincs lehetőség pótlólagos befizetésre a gyűjtőévet követő 5 évben, tehát a veszteséges pozíciót nem lehet pótlólagos fedezettel finanszírozni, le kell zárni.

Nem csak az állampapírokkal lehet elkerülni az új adóterhetAz ingatlanalapok kamatait sem érinti az új, 13 százalékos szochoteher. |

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.