Recseg-ropog az amerikai bankszektor - Nagy lehet a baj, ha elzáródnak a pénzcsapok

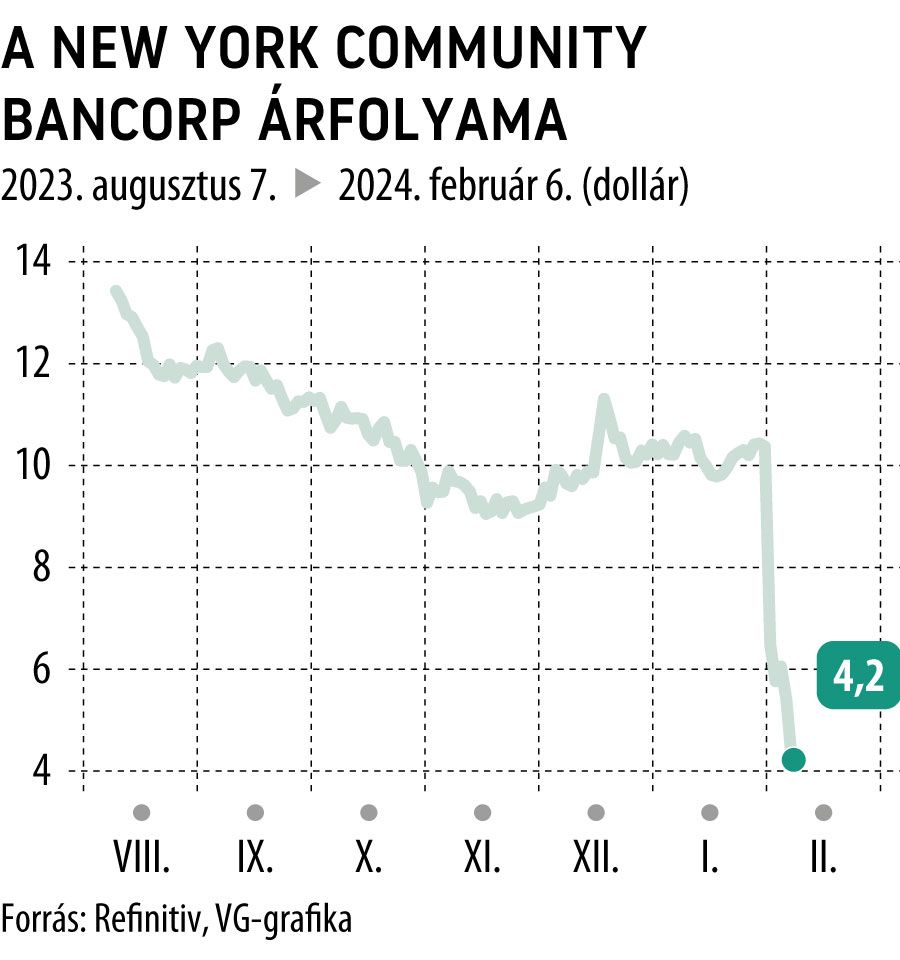

Egyre nagyobb bajban van a New York Community Bancorp (NYCB), amely az idén elvesztette piaci értékének a 60 százalékát. Ez annál is feltűnőbb, mert ez a pénzintézet vásárolta fel a tavaly márciusi bankpánik idején csődbe jutott Signature Bank eszközeit. Január végén épp az akvizícióval magyarázta a veszteséget és az osztalékcsökkentést. Most újabb csapás érte a NYCB-t, a Moody’s hitelminősítő (Baa3-ból Ba2-be sorolva) bóvlivá minősítette a bank papírjait. Már a Fitch Ratings is a lehető legalacsonyabb befektetési fokozaton tartja a bankot.

A Signature felvásárlása azért okozott gondot, mert így a kezelt vagyon átlépte a 100 milliárd dolláros küszöböt, ami fokozott alkalmazkodást követel a pénzintézettől. Beleértve a prudenciális normákat, a tőkekövetelményeket és a likviditási standardokat. Az osztalék is a mérleg megerősítésének esett áldozatul.

A negyedéves osztalékot a korábbi 17 centről részvényenként 5 centre vágták. A tavalyi negyedik negyedévben a New York Community Bancorp 552 millió dolláros céltartalékot is képezett a hitelezési veszteségekre, szemben a harmadik negyedévi 62 millió dollárral.

Az amerikai középbankok, vagyis

a 100–250 milliárd dolláros eszközértékű pénzintézetek tavaly kerültek az érdeklődés középpontjába,

miután az Egyesült Államok történetének „dobogós méretű” bankcsődjeit produkálta gyors egymásutánjában a Szilícium-völgy technológiai startupjait kiszolgáló SVB, a kriptopiacon is érdekelt Signature Bank és az elit ügyfelekre fókuszáló First Republic. Bár a 2010-es Dodd–Frank-féle Wall Street-reform és fogyasztóvédelmi törvény a középbankok szigorú ellenőrzését is előírta, a Trump-érában jelentősen fellazították a szabályozást. Például 250 milliárd dollárról 50 milliárd dolláros eszközértékre vitték le az automatikus banki stressztesztek plafonértékét. Ezért a bankfelügyelet csak a kisbankokat monitorozta különös gonddal. A nagybankokat pedig a 2008-as pénzügyi válság során a nagy bankmentő programokban feltőkésítették. A középbankok felügyeletét csak a tavaly márciusi bankpánik után szigorították újra.

Az amerikai betétbiztosító (FDIC) adatai szerint a NYCB leányvállalatánál, a Flagstar Banknál

elhelyezett betéteknek csak a 60 százaléka van fedezve betétbiztosítással,

s a tavalyi utolsó negyedévben 2 százalékos volt a betétkivonás. Ezt a mutatót azért figyelik mostanában, mert az SVB és a Signature Bank betéteinek csak a 10 százaléka, míg a First Republic Bank betéteinek 50 százaléka volt biztosítva a tavalyi összeomlásuk előtt. Jellemzően a gazdag ügyfelekre fókuszáló középbankok vannak veszélyben, mert a biztosítatlan betétek pánikszerű kivonása megbillenti a mérlegüket.

Sorjáznak az aggasztó hírek az amerikai középbanki szektorból. Január közepén a US Bancorp és a Citizens Financial számolt be meredek profitzuhanásról, behorpasztva a Nasdaq regionális bankjait leképező KBW indexet.

Rontja a szektor kilátásait, hogy a Fed márciusban elzárja a bankpánik idején nyitott válságkezelő hitelkeret olcsó forrását, amin az elmúlt hónapokban jól kerestek a regionális bankok. Amíg ugyanis a Fed mentőprogramja most 5 százalék alatti finanszírozást kínál, addig 5,4 százalékot fizet a bankoknak a nála parkoltatott tartalékok után.

A középbankok helyzetét azért is nézik aggodalommal a befektetők, mert márciustól a közkeletű tőzsdei forgatókönyvek visszaesést jósolnak a piacon.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.