Ingatlan jelentős diszkonttal

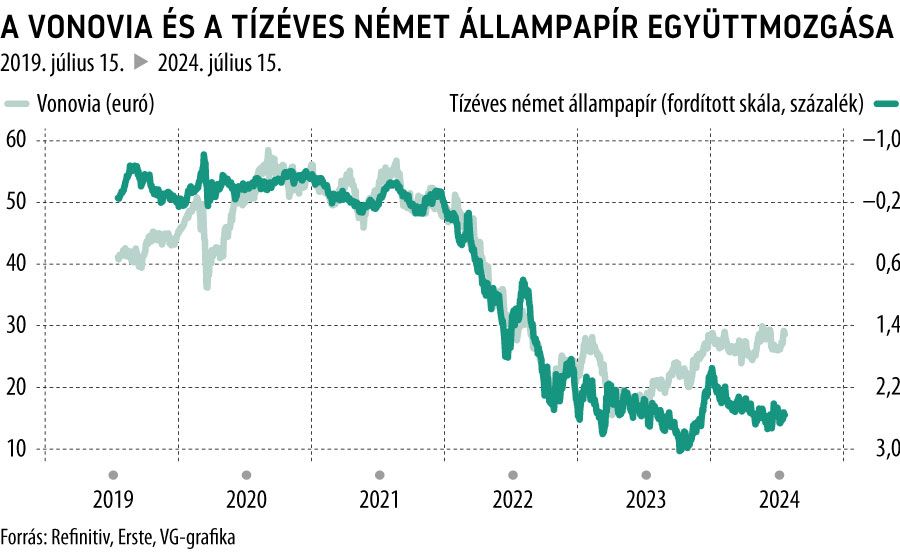

Az elmúlt néhány év nem az ingatlantársaságok időszaka volt. Erről tanúskodik a Stoxx 600 ingatlan alindexének alakulása is, amely 2021-ben ért el lokális csúcsot. Ezt követően a hirtelen megjelent infláció és az emelkedő kamatok hatására egészen a 2010 eleji szintekre zuhant vissza az index, mintegy évtizednyi teljesítményt letörölve. Az ingatlanszektor és a makrogazdasági környezet kéz a kézben jár, a hozamok és az infláció alakulásán keresztül. Az ingatlanok hasonlóan viselkednek a kötvényekhez, magas inflációjú környezetben a szintén magas hozamok hatása miatt gyengén teljesítenek, míg alacsony hozamkörnyezet esetében tetemes árfolyam-emelkedést tudnak felmutatni.

Ezért is kiemelten fontos, hogy az EKB mostanra sikerrel szorította vissza az inflációt, így júliusban megkezdhette a kamatcsökkentési ciklust, és a várakozások szerint mostantól minden második kamatdöntő ülésen, vagyis negyedévente újabb csökkentésről dönthet. A rövid kamatok csökkentése a hosszú hozamokat is lefelé húzza. Júniusban meg is torpant a tízéves német állampapírok hozamemelkedése. Ez pedig az ingatlanpiac számára is támogatást nyújt. Ezzel összhangban egyre több jel utal arra, hogy az ingatlanpiac stabilizálódni kezdett.

Az egyik ilyen, hogy a Vonovia is felülvizsgálja ingatlanpiaci stratégiáját. Korábban még 13 milliárd euró értékben terveztek ingatlanportfóliót értékesíteni a mérleg megerősítése érdekében, most viszont a társaság vezetője már arról nyilatkozott, hogy nyitott szemmel fognak járni, és keresni fogják a lehetséges vételi lehetőségeket.

A Vonovia az egyik legnagyobb európai ingatlancég, amely elsősorban Németországban rendelkezik bérlakásokkal, csaknem 546 ezer ingatlan van a portfóliójában. További 38 ezer ingatlant birtokolnak Svédországban, és Ausztriában is rendelkeznek 20 ezerrel. Az (EBITDA) eredmény döntő része az ingatlanok bérbeadásából származik. Az eredmény mindössze pár százalékát adja az egyéb tevékenység, például ingatlanfejlesztés.

A tavalyi évet még jelentős negatív átértékelési hatások sújtották, de az idei első negyedévben nem került sor negatív átértékelésre, és az augusztus elsején érkező második negyedéves eredményben is ez lesz majd az egyik leginkább figyelt tényező. Annak, hogy nem várhatók további negatív átértékelési hatások, fontos jelentősége van a részvény árazása szempontjából is.

Ingatlancégek esetében az egyik fontos mutató az úgynevezett P/NAV, ami a részvényárfolyam és az egy részvényre jutó nettó eszközérték (net asset value) hányadosa. Hosszú időszakon keresztül 0,8-1 körül járt ez az értékeltségi mutató, 2022-től kezdve viszont jócskán kitágult a diszkont, mivel arra lehetett számítani, hogy a nettó eszközérték csökkenni fog az emelkedő hozamok és a romló makrokörnyezet miatt, ami a részvényárfolyamban gyorsabban megjelenik, mint magában a nettó eszközértékben. Viszont úgy tűnik, hogy további átértékelési kockázattól nem kell tartani, ezért az árazási diszkontnak is szűkülnie kéne, így a P/NAV mutató is visszatérhet a korábban tipikusnak számító 0,8–1 közé. A sáv alsó értékének elérése is csaknem 30 százalékos felértékelődési potenciált hordoz a jelenlegi 0,62-os értékeltségi szintről.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.