A moratóriumnál jobb eszközzel védi tovább az adósokat a kormány

Nem okozott igazi meglepetést Nagy Márton gazdaságfejlesztési miniszter azzal, hogy november végén bejelentette: a kormány ötödszörre már nem hosszabbítja meg a koronavírus-járvány magyarországi megjelenését követően az elsők között meghozott intézkedését, a hiteltörlesztési moratóriumot – értékelte megkeresésünkre a jelenlegi helyzetet Gergely Péter, a Biztos Döntés hitelszakértője. Így a még védernyő alatt lévő lakossági és vállalati ügyfeleknek 2023. januárjától, 33 hónap után újra kell indítaniuk a törlesztést.

A moratóriumban lévő ügyfelek száma a konstrukció 2020. márciusi meghirdetésétől – ekkor a lakossági hitelek 63, a vállalatiak 54 százalékát érintette – folyamatosan apadt, s a legnagyobb létszámban az általános, majd’ mindenkire érvényes fizetéskönnyítés lezárását követően, 2021. novemberétől kerültek ki a védernyő alól. Attól az időponttól ugyanis az addigi gyakorlattal szemben már csak az maradhatott a moratóriumban, aki külön kérte ezt, s – nem túl kemény feltételek mellett – meg is tudta indokolni, miért fontos számára a törlesztési könnyítés. Ezzel kevesen éltek, és így a korábban kilépők után, 2021 novemberére a lakossági hitelállomány további 23, a vállalati hitelek 15 százaléka távozott a kedvezményes körből, s ekkorra kezdtek el törleszteni az ügyfelek.

Tavaly novemberre a teljes piaci hitelállomány 5 százalékára szűkült a moratóriumban lévő lakossági és 2 százalékára a vállalati ügyfélállomány.

Év közben aztán még további ügyfelek kerültek ki a rendszerből, így érkeztünk idén júliushoz, amikor az érintetteknek újból meg kellett erősíteniük, hogy további 6 hónapra igénybe akarják venni a lehetőséget. Ekkor a még benn lévők több mint harmada döntött úgy, hogy kiszáll a moratóriumból, így az az ügyfélkör, akiket még érint a moratórium, a vállalati hitelek 1, a lakossági terület 3 százalékára tehető.

Az újabb megoldás jobban véd

Az általános hiteltörlesztési moratórium kivezetésének fő oka az immár csekély igénybevétel mellett az is, hogy az ügyfeleket időközben a kormány más intézkedései védik. A több lépcsőben bevezetett kamatstop tavaly ősz óta oltalmazza a változó kamatozású hitellel rendelkezőket, idén júniustól pedig immár a futamidő alatti kamatemelésnek jobban kitett, korábban maximum öt évre fix törlesztőrészletet választó lakossági ügyfelek is mentesülnek attól, hogy az egekbe szökő törlesztőrészletek miatt problémájuk adódjon.

Ősz óta a kamatstop a változó kamatozású kis- és középvállalati hiteleket vigyázza, a 2022. szeptemberi hatállyal bevezetett agrármoratórium pedig a sima moratóriumon túl nyújt védelmet az agrárium vállalkozóinak – hangsúlyozta a szakértő, hozzátéve: az utóbbiba a jogosult 1140 milliárd forintnyi hitelállomány 25 százaléka került. A kormány hathatós védelmet biztosít az adósoknak, ám azt is elvárja az ügyfelektől, hogy visszatérjenek a normális törlesztéshez – értékelte a helyzetet Gergely Péter.

A szakember arra is figyelmeztetett, hogy a moratórium szabályai szerint a kamatfordulókkor esedékes kamatemeléseket a bankok a moratórium alatt is megléphetik, azaz a moratórium a kamatok száguldásától nem védte eddig sem az ügyfeleket.

A visszatérés az ügyfelek érdeke is – emlékeztetett a Biztos Döntés hitelszakértője arra, hogy a konstrukció – például a kamatstoppal ellentétben, ahol a rögzített és a piaci kamat közötti különbséget az ügyfélnek nem kell megfizetnie – csak átmeneti könnyebbséget okoz. A szabályok szerint ugyanis a védernyő alatt a tőketartozás nem csökken, a törlesztésmentes hónapokban felhalmozódott kamat – igaz, csak sima és nem kamatos kamatszámítás mellett – ugyanakkor ügyfélteherként megjelenik majd a későbbiekben.

Nagyon megnyúlik, és így túl drága a moratóriumos törlesztés

Egyetlen segítséget ad a jogszabály: a moratórium miatt nem emelkedhet a 2020. márciusi, utolsó törlesztőrészlet összege fölé az újrainduló törlesztés összege. Ezt viszont csak úgy lehet elérni, ha a futamidőt olyan hosszúságúra nyújtjuk, hogy azonos törlesztőrészlet mellett kifizethetővé váljon a kölcsön.

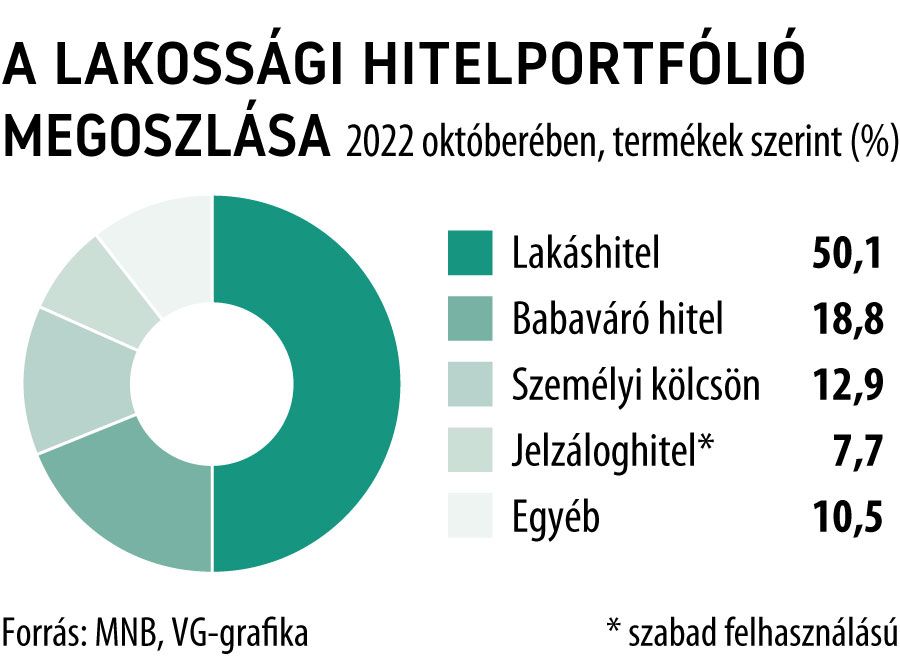

A konstrukció sajátja, hogy minél hosszabb a törlesztésmentes idő, annál nagyobb teher rakódik a következő időszakra. A Biztos Döntés kalkulációja szerint egy 2018 januárjában felvett, 20 milliós, 20 éves futamidővel rendelkező, 5 éves fix kamatozású lakáshitel esetében a 2022. októberéig tartó általános moratórium alatt az adós a 19 hónapnyi részletfizetés megúszásáért 40 hónappal fizeti majd tovább a hitelét, mint az eredeti, 2038. januári lejárat, azaz a törlesztésből 2040 nyarán, júniusban szabadul majd. A megnövekedett futamidő okozta többletteher ezen ügyfél esetében már több mint 2,5 millió forint, azaz ennyibe kerül neki az intézkedés.

Ellenben ha ugyanez az adós tovább maradt a moratóriumban, akkor az összesen 33 hónapnyi fizetésmentességért cserébe, megközelítőleg háromszor hosszabb lehet majd a törlesztési időszak, s az eredeti szerződésben vállalt 31,7 millió forint alatt maradó teljes hitelteher számukra 37,5 millió forintra emelkedik. Az utolsó törlesztőrészletet ez az adós 2045 végén fizeti majd meg.

Idővel eltűntek a haladék erényei

Ez az elnyújtott törlesztés még mindig a kisebbik rossz ahhoz képest, ha az adott ügyfél már a Covid elején fizetésképtelenné vált volna. A fentiek miatt a Biztos Döntés hitelszakértője a moratóriumot – kiváltképp annak első szakaszát – kifejezetten hasznosnak ítélte meg. Ugyanakkor az idő múlásával a védernyő erényei eltűntek (erre a Bankszövetség és a Magyar Nemzeti Bank is figyelmeztetett), ráadásul az ügyfeleket – miként láttuk – most számukra kedvezőbb megoldás, a kamatstop védi – igaz, ennek alapja az a közgazdasági alaptézis, hogy a kölcsönt vissza kell fizetni. Azok pedig, akik még most is törlesztési nehézségekkel küzdenek, Gergely Péter szerint számíthatnak a bankokra: aki megkeresi a pénzintézeteket, jó eséllyel kap lehetőséget a hitel fizetési kondícióinak áttárgyalására, a törlesztőrészlet mértékének csökkentésére – egyedileg tehát a moratóriumhoz hasonló futamidőnyújtás is elképzelhető.

Borítókép: Illusztráció (Fotó: Kallus György/VG)

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.