A feldarabolás mentheti meg a német nagyvállalatokat

Újabb hullámban támadják a német ipar zászlóshajóit az aktivista befektetők – a mamutok karcsúsítása, feldarabolása javíthatja a vállalatok és ezen keresztül az egész német részvénypiac értékeltségét.

Ezen a héten éppen az 1874-ben tojáskereskedő cégként alapított Brenntag volt a napirenden. A mára a vegyipari alapanyagok egyik legjelentősebb kereskedőjévé váló céget szólították fel befektetői, hogy válassza le magáról egyik üzletágát. A vegy- és gyógyszeripari óriás, a Bayer, az egészségügyi piacon tevékenykedő Fresenius, valamint az egyik legnagyobb német ipari konglomerátum, a ThyssenKrupp is hasonló problémákkal szembesül.

Kis pénzzel nagy focit

Elemzők szerint az új hullám annak tudható be, hogy a tavalyi energiaválsággal és a háború sokkjával sújtott év után kezd helyreállni a befektetői önbizalom, a túlélés és a kiútkeresés után ismét fontos szempont lett a részvényesi érték. Lawrence Elbaum, az aktivista befektetői tanácsadó piacon tevékenykedő Vinson & Elkins tanácsadó cég egyik tulajdonosa szerint a befektetők olyan stratégiákat keresnek, amelyekhez nem kell túl sok pénz, viszont jelentősen növelik a részvényeik értékét. Az üzletágak leválasztása, értékesítése – például egy nyilvános részvénykibocsátás révén – például tipikusan ilyen megoldás.

Az aktivisták egyik vezére a 367 milliárd eurót kezelő Deka Investment, amely a legtöbb német nagyvállalatban rendelkezik tulajdonnal. Ingo Speich, az alap egyik vezetője szerint nem lehet eléggé hangsúlyozni, hogy a német cégek alapvető strukturális gyengeségektől szenvednek – írja a Reuters elemzése. Speich várakozásai szerint az aktivista befektetői magatartás az idén felerősödhet az öreg kontinensen, mivelhogy az európai cégek értékeltsége messze elmarad amerikai szektortársaikétól.

A német blue chipek árfolyamának alakulását követő DAX index a legrosszabbul teljesítő részvényindex a főbb európai mutatók közül,

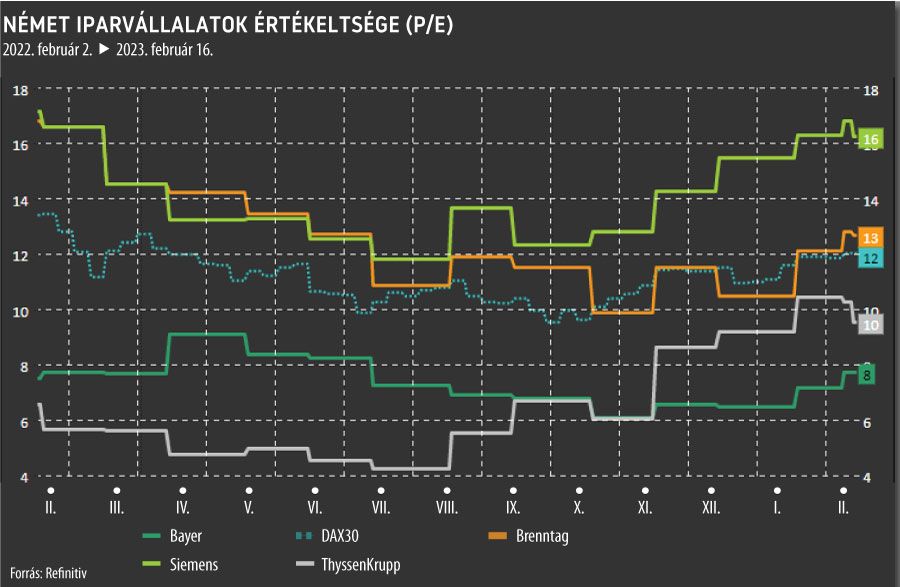

az idén mindössze 2 százalékkal emelkedett. A DAX kosarában szereplő részvények átlagos árfolyam/nyereség rátája (P/E, amely a részvényárfolyamot viszonyítja az egy részvényre jutó nyereséghez) 14,6, ehhez képest az amerikai benchmark S&P 500-as indexnél 20,9 ez a mutató.

Az aktivista befektetők szerint a legnagyobb német konszernek történelmük során olyan üzletágakat is megtartottak, bekebeleztek, amelyekre a modern világban már semmi szükségük nincs, sokkal hatékonyabb lenne ezeket leválasztani. Ez azonban a roppant merev német vállalati kultúra – no és persze a szakszervezeti befolyás – miatt igencsak nehezen járható út.

A DAX kosarában szereplő 40 blue chip közül 23-at az 1800-as években vagy annál is korábban alapítottak, dohos a levegő az igazgatósági üléseken.

Az Egyesült Államokban viszont a vállalati vagyonelemekkel való legózás szinte mindennapos történet, gyakoriak az erről szóló bejelentések. Csak néhány nagyobb eset az elmúlt két évből: Johnson & Johnson, General Electric, 3M.

A Siemensnek sikerült

A németek esetében talán egy példát lehetne kiemelni, a Siemens sikeresen osztódott Siemens Energyre és Siemens Healthineersre, valamint szélerőmű-üzletágát is összeolvasztotta a spanyol Gamesával. A Siemens-részvényesek számára mindez igencsak jövedelmező volt. A Flossbach von Storch német vagyonkezelő számításai szerint

a 2003 óta tartó folyamatban összesen 126 milliárd euró részvényesi érték keletkezett

– ideértve az osztalékot, a részvény-visszavásárlási programokat, valamint a részvényárfolyamok emelkedését. Persze a feldarabolást is ésszel kell végrehajtani, önmagában az nem garancia semmire. Elrettentő példa a magyar érdekeltséggel is rendelkező ThyssenKrupp, amely évek óta adogatja el eszközeit, mégis egyike a legnagyobb pénztemetőknek.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.