Elenyésző szintre apadt a magyar államkötvények hozamelőnye

Az idei év eltelt bő hét hónapjában sem lehetett unatkozni a befektetési alapok menedzselése közben, hiszen a háborús vészhelyzetben a rendeleti szabályozások következtében egyre nagyobb kihívás az alapok teljesítményének megőrzése és a tőkepiaci lehetőségek kiaknázása.

A nyáron bekövetkezett rendeleti változások – a kötvény-, részvény- és vegyes alapok 60 százalékát értékpapírokba kell fektetni, likvid eszközeik 20 százalékát diszkontkincstárjegyben kell tartani, a kötvényalapok közel 95 százalékát forintban denominált magyar állampapírnak kell kitennie (amit néhány kivétel enyhít) – következtében az alapok alapvető stratégiája nagymértékben átíródott, sérült. Ezt megelőzően az elérhető eszközpaletta szűkült: a magas hozamot biztosító jegybanki kötvényt alapok nem vásárolhatják, és a folyószámla és betéti kamat nem lehet magasabb a mindenkori három hónapos diszkontkincstárjegy-aukció átlaghozamánál.

Kedvezőbb színben az egyedi államkötvény-vásárlások

További kedvezőtlen lépésként az újabb adóztatás (szocho) bevezetése sem maradt el.

Ezekkel a lépésekkel a kormány az állampapír-vásárlások irányába próbálja tolni a befektetői kört, oly módon, hogy a hazai befektetőket megfosztja az egyébként elérhető, állampapírnál magasabb hozamoktól, illetve kedvező fényben tünteti fel az egyedi államkötvény-vásárlást, hiszen azt nem adóztatják meg. Azt érdemes kihangsúlyozni, hogy az értékpapír-befektetési alapok esetén a befektetők egy jól diverzifikált, több eszközből álló portfóliót vásárolnak meg, ami csökkenti az egyedi papírok kockázatát, és még mindig nagyobb választási lehetősége van az alapnak az instrumentumok kiválasztásakor, mint sok lakossági befektetőnek. Ha a lakossági ügyfél Tartós Befektetési Számlát (TBSZ-t) nyit, az adózás is elkerülhető. Ennek fényében továbbra is elmondható, hogy a befektetési alapok választása egy tudatos döntést, diverzifikáció terén kockázatcsökkentő magatartást mutat a megtakarítani kívánók részéről.

Miért jó ez a kormánynak?

A befektetők az államkötvények vásárlásával finanszírozzák az államot, emellett a megnövekedett állampapír-kereslet miatt csökkennek a hozamok, ami a jövőbeni kamatkiadásokat mérsékli. A szabályozást követően megélénkült a kötvények kényszervásárlása, ennek köszönhetően jelentősen csökkentek a hazai kötvényhozamok, amelyek az idei évben extra profitot hoztak a befektetőknek. Május 31-e óta az éven belüli hazai állampapírok hozama 3 százalékot esett, a 3–10 éves szegmens közel 1 százalékot mérséklődött. Az éven belüli kötvények 9,5 százalékos hozamot, míg az éven túli lejáratú kötvények 13,5 százalék nominális teljesítményt biztosítottak az idei évben.

Az infláció csökkenése miatt egyébként is mérséklődő hozamok erőteljesebben csökkentek a szabályozás miatti megfelelés következtében.

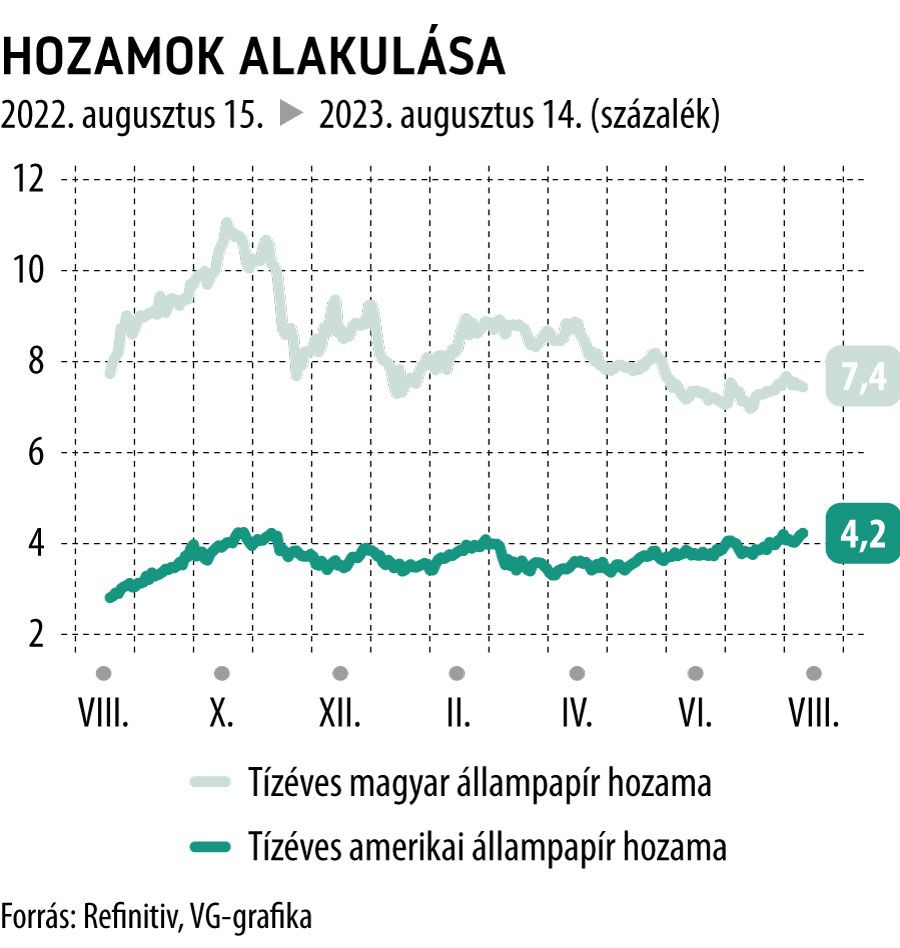

A csökkenő kamatok miatt a carry tradet kedvelő, jellemzően külföldi befektetők részéről csökkenni fog a magyar instrumentumok iránti érdeklődés, hiszen a fejlett piaci kamatokhoz képest mérséklődni fog az a kamattöbblet, amely a kockázati megítélésünk miatt jelenleg még elérhető. Összehasonlítva, az amerikai 10 éves kötvény hozama 4,2, míg a 10 éves futamidejű magyar állampapíré 7,4 százalék. Tehát a hozamkülönbség még mindig csábító (3,2 százalék), azonban

a devizakockázatot kiszűrve elenyésző a magyar államkötvény előnye. Ez a különbség is mérséklődni fog a jegybanki kamatcsökkentések következtében, ezért a külföldi befektetők nagyobb mértékű vásárlásaira egyre kevésbé lehet számítani.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.