Shein, Golden Goose és társaik: ígéretes új cégek lepik el jövőre a parketteket

A küszöbönálló 2024-es esztendő fellendülést hozhat az idén meglehetősen visszafogott tőzsdei bevezetések terén is, legalábbis az elsődleges részvénykibocsátásoknál (IPO) tanácsadóként segédkező amerikai nagybankok véleménye szerint.

A befektetési bankok a Fed előző heti kamatdöntését követően váltak még optimistábbá, miután miután a Jerome Powell elnökölte amerikai jegybank jelezte, hogy jövőre megkezdheti az évtizedek óta leggyorsabban ütemben emelkedő kamatlábak csökkentését.

Az IPO-piac sokkal jobb lesz 2024-ben, mint idén volt, és a megérzésem azt súgja, hogy mind a volumenek, mind a kibocsátások terén előrelépés várható az év során

– mondta a Reutersnek Daniel Ludwig, a Goldman Sachs globális részvény tőkepiaci (ECM) vezetője.

Ha ereszkednek a kamatok, előmerészkednek a tőzsdére igyekvő cégek

Az idei év meglehetősen szűkös volt ebben a tekintetben, a Dealogic adatai szerint az ECM-tranzakciók összege 532 milliárd dollár volt 2023-ban, ami a tavalyi év mögött a második legalacsonyabb volumen az elmúlt két évtizedben. Különösen az IPO-piacon volt nagy a csend, ahol legutóbb 2016-ban volt az ideinél is visszafogottabb az aktivitás.

A parkettre kimerészkedő cégek közül sem jött be mindenki számítása, az idei jelentősebb tőzsdei újoncok közé sorolható, csipgyártó Arm és a szandáljairól ismert Birkenstock részvényárfolyama is jelentősen esett a börzén való bemutatkozás óta.

Számos frissen börzére vezetett részvény ugyanakkor a startárfolyam felett kereskednek az év vége felé felerősödő tőzsderali eredményeként, amit éppen a Fed kamatemelési ciklusának lezárásához fűzött befektetői remények táplálnak.

Egybehangzó az a vélekedés, hogy rosszabb esetben a kamatemelés szüneteltetésénél tartunk, jobb esetben pedig a kamatok csökkenésének kezdeténél

– mondta a hírügynökségnek Stephane Boujnah, az Euronext európai tőzsdecsoport vezérigazgatója. Ez pedig arra készteti a befektetőket, hogy a kötvényekből részvényekbe helyezzék át eszközeiket – tette hozzá a tőzsdevezér.

A Goldman Sachs derűlátó jövő évi prognózisa még mindig távol áll a 2021-ben látott IPO-boomtól, de kétségtelen, hogy több nagy értékű, ígéretes cég részvényeivel bővülhet a befektetői kínálat.

Beköltözhet a divat a tőzsdére

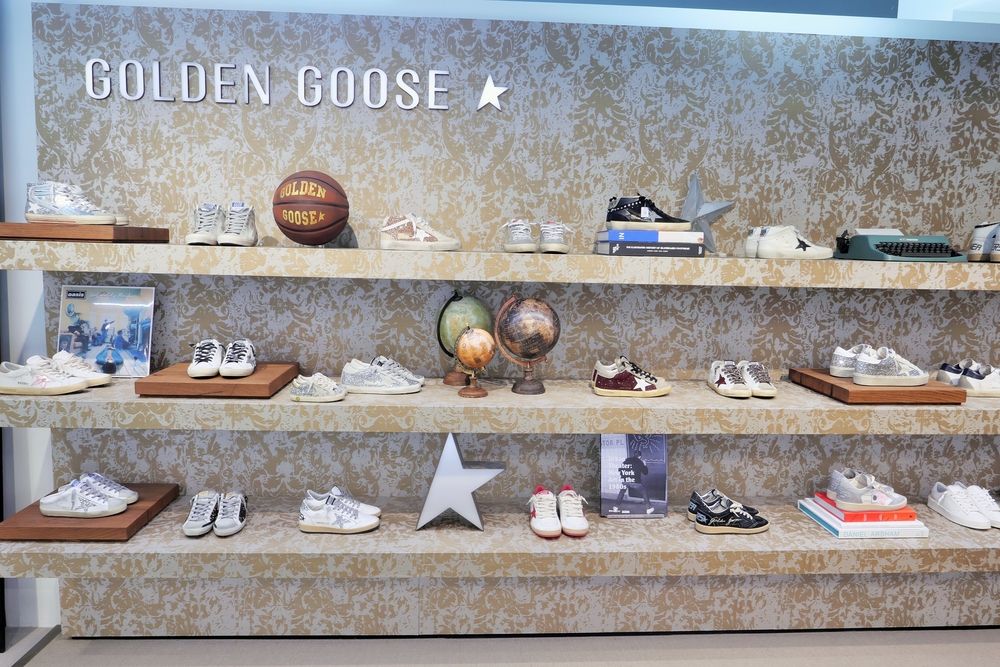

A New York-i tőzsdére készülő kínai fast fashion divatcég, a Shein például közel 90 milliárd dolláros értékeléssel csatlakozhat a nyilvánosan kereskedhető társaságok sorába, a Permira csoport pedig egymilliárd euróért viheti a milánói börzére a luxuscipőket készítő Golden Goose részvényeit.

Portfóliócégeiket követve a nyilvános piacokon próbálhat szerencsét több vagyonkezelő is, a hírek szerint a brit CVC ugyanis újra nekifuthat a korábban elhalasztott IPO-jának, míg a General Atlantic az amerikai tőzsdére készül.

A piacot élénkíthetik az európai óriáscégek is, melyek az áramvonalasítás jegyében egyre több üzletágukat választják le és viszik parkettre különálló vállalatként. Ezt a sort folytathatja jövőre a Bayer, a Renault, a Sanofi vagy éppen a Vivendi is.

A nagybankok egyúttal arra figyelmeztetnek, hogy az IPO-piacnak az új évben előbb néhány sikeres tőzsdei bevezetést kell látnia, mielőtt nyitni tudna a vállalatok szélesebb köre felé. A vállalatok tőzsdei forrásbevonási lehetőségeit az amerikai elnökválasztás is korlátozhatja majd 2024-ben.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.