késleltetett adatok

Megédesítik a dráguló lakáshiteleket a bankok

A hónapok óta tartó kamatemelések közepette is kínálnak kedvezményeket a lakáshiteleikhez a bankok, igaz, ezek nagyobb részének nincs köze a kamatokhoz – derül ki a pénzügyi szolgáltatók honlapjain szereplő tájékoztatókból.

A korábban jellemző tendencia most is érvényes az akciós lakáshiteleknél, leginkább a kezdeti költségek egy részének elengedésével (illetve visszatérítésével) operálnak a piaci szereplők. Ennek a jelentőségét sem szabad ugyanakkor alábecsülni: egy komolyabb összegű jelzáloghitelnél több száz ezer forintra rúghatnak a folyósítás előtt jelentkező adminisztratív kiadások.

A legbátrabb ezen a téren jelenleg a Raiffeisen Bank, amely e hónap végéig tartó akciójában gyakorlatilag minden, a lakáshitelek felvételénél szokásos költségtől megszabadítja a leendő adóst: így az ügyfélnek nem kell számolnia a közjegyző, az értékbecslés, a hitelbírálat, fedezetellenőrzés, térképmásolat lekérése és a zálogjog földhivatali bejegyzésének díjával sem. A többi nagyobb szereplőnél szintén ezek a tételek azok, amelyek egy részét elengedik vagy visszatérítik, ám többnyire valamilyen megkötéssel: például több banknál is limitált a közjegyzői díj átvállalása, vagy bizonyos százalékát vállalja át a szolgáltató, vagy maximálják a visszatéríthető összeget.

A kezdeti költségek átvállalásán túl is akad azért muníció a pénzügyi szolgáltatók tarsolyában: a CIB Banknál például 200 ezer forintos energiahatékonysági bónuszt kaphat az új lakás vásárlását, építését tervező igénylő, ha a szóban forgó ingatlan energiahatékonysági besorolása eléri a megadott mértéket. A kamattámogatott hiteleknél pedig akár a 270 ezer forintot is elérheti a bónusz összevont értéke, A K&H Bank a nemrégiben bevezetett Zöld lakáshitelénél ad a hitelösszeg egy százalékának megfelelő, de legfeljebb 120 ezer forintos jóváírást – és visszatéríti az energetikai tanúsítvány árát is –, ha pedig a K&H Biztosítónál köt lakás-, vagy élet- illetve hitelfedezeti biztosítást az ügyfél, 0,1, illetve 0,2 százalékos kamatkedvezményt is kaphat a zöld konstrukciónál.

Minden lakáshiteles megfizetné a kényszerértékesítések árátLakáshiteleseken segít a kamatstop. |

Az OTP Banknál szintén van mód a kamatkedvezmény elérésére: a piaci lakáshiteleknél a kölcsönösszegtől függően 0,1 és 0,3 százalék közötti kedvezményt kaphatnak az ügyfelek, de létezik hűség alapú kedvezmény is a pénzintézetnél, ahol az OTP-s számlára rendszeresen érkező havi jóváírás értékétől függ az elérhető kamat. (A hűség kamatkedvezmény mértéke egyébként 0,25 és 1,50 százalék között mozog a banknál.)

Az utóbbi hónapokban tempós emelkedésbe kezdett hitelkamatok miatt persze rá is férnek az akciós ajánlatok a lakáshitelpiacra.

Ez annál is inkább igaz, mert az utóbbi hetekben megjelent elemzések szerint a kereslet is alábbhagyott némileg a lakáspiacon – és a hiteleknél is –, ami az emelkedő infláció, és a megugró energiaárak tükrében nem is túl meglepő.

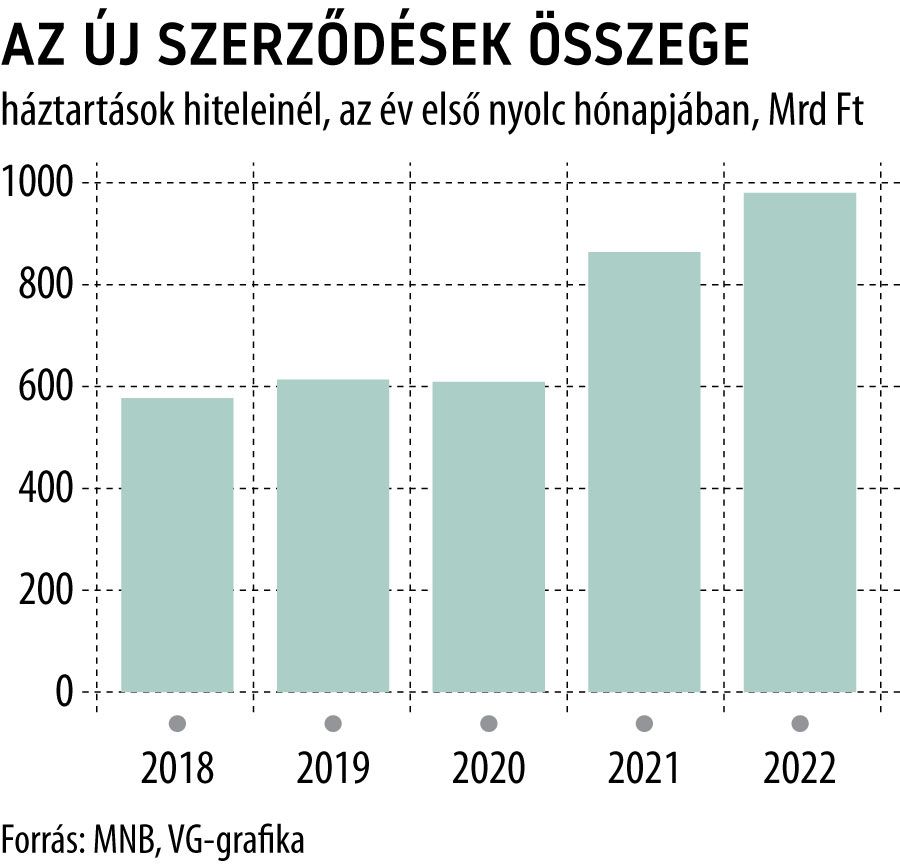

A lassulás jelei ellenére viszont ebben az évben is nagyon jó évet zárhat a lakáshitelpiac: a Magyar Nemzeti Bank (MNB) adatai szerint a 2022. első nyolc hónapjában megkötött új szerződések összege elérte a 963 milliárd forintot, amely 13,5 százalékkal több az egy évvel korábbinál.

Ez alapján az is valószínűnek tűnik, hogy az idei év újabb rekordot hoz majd a lakáshitel-kihelyezéseknél: 2021-ben ugyanis összesen 1300 milliárd forintnyi kölcsönt helyeztek ki a pénzügyi szolgáltatók, amelynek a túlszárnyalásához az augusztust követő időszakban átlagosan havi 85 milliárd forint környéki új szerződésre lenne szükség.

Eközben a lakáshitelek állománya is döntögeti a csúcsokat: az MNB adatai szerint augusztusban megközelítette a 4900 milliárd forintot, amely 11,3 százalékkal több az egy évvel korábbinál.

Megéri használni a lakáshitel kalkulátorokatA Bankmonitor nem reprezentatív felmérése alapján a jelzáloghitelt keresők mintegy 47,5 százaléka, a személyi kölcsön iránt érdeklődőknek pedig 61,4 százaléka nem attól a banktól igényel végül hitelt, mint amelyiktől eredetileg szeretett volna – közölte a VG-vel a szolgáltató. A portál szakértőinek tapasztalata szerint a lakáshitelek esetében a változtatás mögött két alapvető ok húzódik meg: az eredetileg választott banktól nem kapnák meg a kért hitelösszeget, vagy egy másik bank kedvezőbb feltételekkel adna kölcsönt számukra. A kedvezőbb ajánlatok választásával elérhető pénzügyi előny pedig nem csekély – hívták fel a figyelmet a portálnál –, hiszen a legkedvezőbb és a legdrágább 20 millió forintos, 20 éves futamidejű és fix kamatú lakáshitel havi törlesztőrészlete között több mint 50 ezer forint a különbség, ami összességében 13 millió forintot jelent két évtized alatt. |

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.