késleltetett adatok

Aláírta az Opus a Tigáz-szerződést

Az Opus Global Nyrt. adásvételi szerződést írt alá a svájci központú MET Csoporttal az MS Energy Holding AG 50 százalékának megvásárlásáról, amellyel

a tőzsdei társaság 49,57 százalékos részesedést szerez a TIGÁZ Földgázelosztó Zrt.-ben.

A 2021. március 11-én aláírt megállapodás értelmében az OPUS a tranzakció zárásakor irányítási jogot is szerez a földgázelosztó társaságban. Ezzel egyidejűleg a tőzsdei társaság igazgatósága döntött a TITÁSZ Áramhálózati Zrt.-t – sikeres tranzakció esetén – tulajdonló Opus Energy Kft. létrehozásáról is.

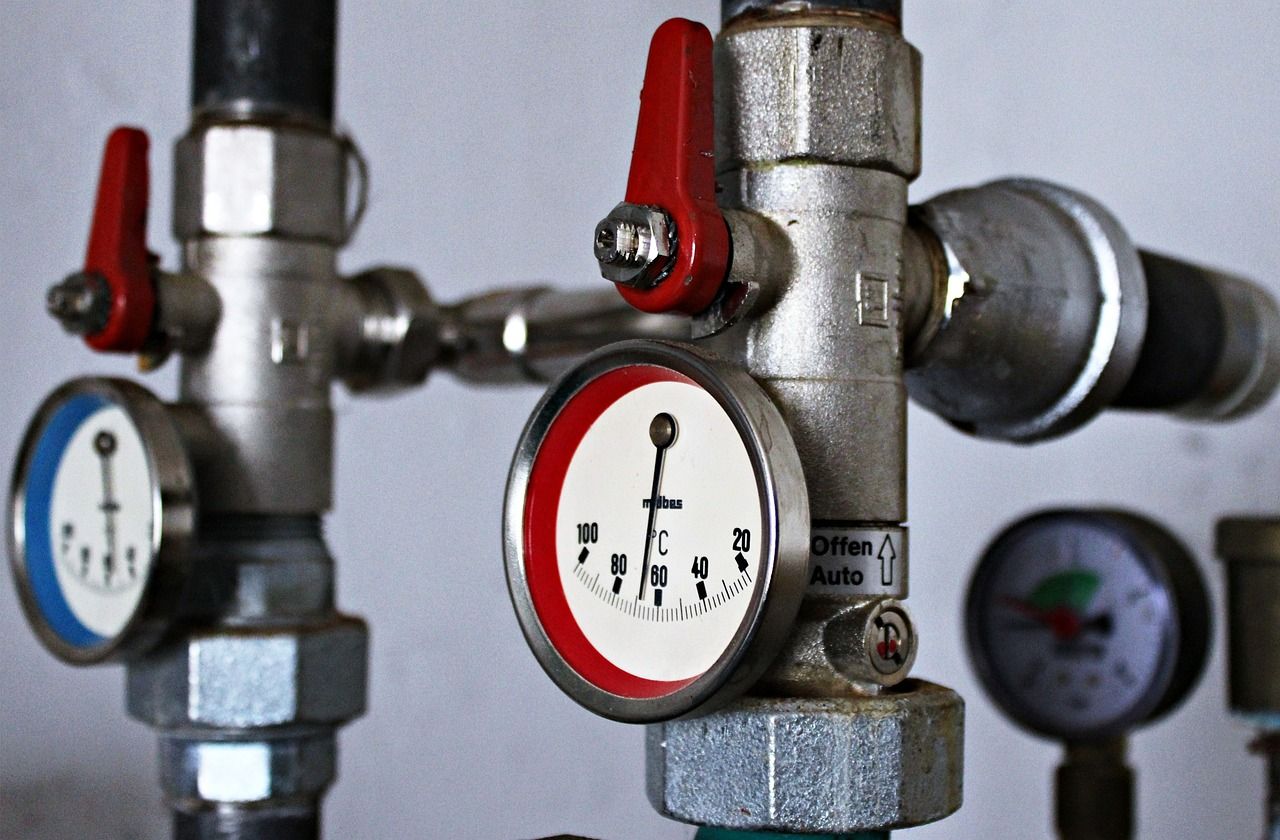

Az Opus Global közölte: a TIGÁZ Magyarország legnagyobb vezetékes földgázelosztója, az ország észak-keleti régiójában végez földgáz elosztási engedélyes tevékenységet. A leghosszabb, több mint 33 ezer kilométeres hálózatot üzemeltető társaság megvásárlásával az Opus Global Nyrt. megkezdte energetikai portfoliójának újbóli feltöltését, az ügylettel a holding hosszú távú elkötelezettségét fejezi ki a hazai energetikai befektetések területén.

A közlemény idézi Dzsubák Attila Zsoltot, az Opus Global Nyrt. vezérigazgatóját, aki az akvizícióról elmondta:

A TIGÁZ az Opus eszközportfóliójának értékes eleme lesz, amely kiszámítható, stabil bevételt biztosítva, jelentős mértékben járul hozzá cégcsoportunk eredménytermelő képességéhez. A tiszántúli gázhálózat megvásárlása szilárd alapot jelent az Opus Global Nyrt. energetikai divíziójának további bővítésére és régiós jelenlétünk erősítésére. Stratégiai célunk ugyanis, hogy társaságunk hosszútávon a hazai energetikai piac meghatározó szereplőjévé váljon.

Közölték, az Opus Global Nyrt. Magyarország keleti régiójára növekedési potenciálként tekint, a cégcsoport egyéb, helyi érdekeltségei pedig további szinergiákat is biztosítanak az új leányvállalat számára. A TIGÁZ a hazai gázvezeték-üzemeltetők közül az egyik legeredményesebb, 2019-ben a társaság árbevétele 32 milliárd forint, üzemi eredménye 6,7 milliárd forint, adózott eredménye pedig 2,3 milliárd forint volt.

A tájékoztatás szerint az Opus Global Nyrt. célja a társaság kiszámítható bevételtermelő képességének biztosítása és növelése, további hálózatfejlesztési beruházások végrehajtásával. A tranzakció a Gazdasági Versenyhivatal jóváhagyását követően, várhatóan március 31-én zárul, a társaság ezt követően OPUS TIGÁZ Gázhálózati Zrt. néven folytatja földgázelosztói tevékenységét.

Az Opus Global Nyrt. 2020. december 23-án tett kötelező érvényű ajánlatot az E.ON Beteiligungen GmbH-nak az E.ON Tiszántúli Áramhálózati Zrt. (TITÁSZ) részvénycsomagjának megvásárlására. A tranzakciós folyamat technikai lépéseként a tőzsdei társaság igazgatósága döntött arról, hogy

a Status Energy Kft.-vel közösen ötven-ötven százalékos tulajdoni arányban létrehozza az OPUS Energy Kft.-t, amely cégen keresztül kívánja tulajdonolni a tiszántúli áramhálózati vállalatot.

Mind a TIGÁZ, mind a TITÁSZ az OPUS eszközportfóliójának értékes eleme lesz, amely kiszámítható, stabil bevételt biztosítva, jelentős mértékben járul majd hozzá a tőzsdei cég eredménytermelő képességéhez. A tranzakciók zárását követően az Opus Global Nyrt. a hazai energetikai piac meghatározó szereplőjévé válik.

Az Opus Global Nyrt. Magyarország egyik legtőkeerősebb tőzsdei befektetési holdingja, a Budapesti Értéktőzsde 5. legnagyobb vállalata. A tőzsdei társaság a befektetéseit a magyar gazdaság stratégiai ágazataiban valósítja meg olyan cégeken keresztül, amelyek piacvezetők vagy különleges kulcs-pozícióval rendelkeznek. A stratégiai befektetések során arra törekszik, hogy többségi tulajdont szerezzen az adott cégekben, biztosítva ezzel az operatív döntések feletti felügyeletet. Az Opus Global Nyrt. portfoliójában a turisztikai, élelmiszeripari, építőipari és energetikai, valamint vagyonkezelési divíziók és vállalatai 2019. évben összesen 24 milliárd forint EBITDA eredményt értek el.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.