késleltetett adatok

Itt a forró adat: visszahőkölt az amerikai infláció, örülhet a forint

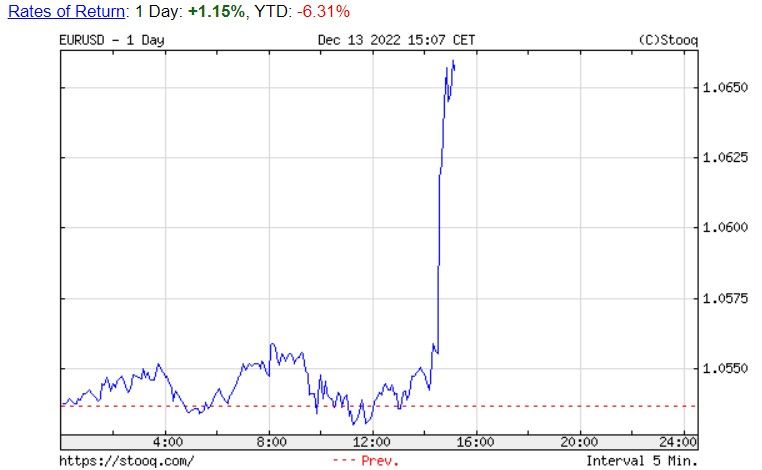

Számítottak rá az elemzők, hogy visszavonul novemberben az amerikai éves infláció, a kedden közölt adatok azonban jókora meglepetést okoztak: az alapszám a várt 7,3 százalék helyett 7,1 százalék lett, a változékony energia- és élemiszeráraktól megtisztított maginfláció pedig 6,1 százalék helyett 6. Havi alapon a tisztítatlan árindex 0,3 helyett csak 0,1 százalékos növekedést mutatott.

Az adatok alapvetően befolyásolhatják a forint árfolyamát, sőt a magyar részvényekét is: a vártnál alacsonyabb infláció gyengébb dollárt és erősödő forintot eredményezhet, a fordítottja a forint gyengülését okozhatja, a részvénypiacokon az előző áremelkedést, az utóbbi árzuhanást indíthat el. A forint erősödéssel készült, hiszen a piacokon az amerikai éves alap- és maginfláció csökkenésére számítottak az októberi 7,7, illetve 6,3 százalékhoz képest.

Az eddiginél is nagyobbat javulhat a forint árfolyama az euróhoz képestSzépen meglódult a brüsszeli megegyezés hírére a forint, de a keddi napba még ennél nagyobb kilengések is beleférhetnek, attól függően, hogyan alakul a devizapiac hangulata a délután érkező amerikai inflációs adatok nyomán. |

Az adatok közlését követően a dollár nagyot gyengült az euró ellenében, túl az 1,06-os támaszvonalon. Az euró, a forint és a részvénypiacok örülhetnek, a dollár kevésbé.

Kilőttek a részvényindexek, gyengül a dollár az amerikai inflációs adatraKedvezően fogadták a piacok az árnyomás enyhülését jelző tengerentúli adatokat. |

A részletek azt mutatták, hogy az amerikai energiaárak novemberben már csak 13,1 százalékkal emelkedtek éves alapon az előző havi 17,6 százalék után, az élelmiszer drágulása pedig 10,9-ről 10,6 százalékra lassult.

Az adatok minden bizonnyal változatlanul hagyják azt a várakozást, hogy a Federal Reserve szerdán a korábbi 75 bázispontos lépések helyett csak 50 bázisponttal emeli irányadó kamatsávját, amely azonban még így is a legmagasabb szintre kerülhet 2007 óta, 4,25–4,5 százalékra. Valószínűleg az a várakozás sem változik meg, hogy a Fed megerősíti, folytatja a kamatemeléseket, hogy a 2 százalékos cél szintjére szorítsa le az inflációt.

A dollár gyengülésének és az amerikai részvények várt emelkedésének az inflációs adatok hatására mégis van oka.

Messze kritikusabb kérdés, hogy a kamatláb hol tetőzik a ciklus során, és hogy a jegybanknak meddig kell a kamatlábat korlátozó területen tartania

– kommentálta a számokat Kiss Péter, az Amundi Alapkezelő befektetési igazgatója.

A szakember hozzátette: a Fed még mindig jobb hozam-kockázat arányt lát a túlszigorításban, mint abban, hogy esetleg túl keveset szigorít, ezért kész elfogadni egy átmeneti recessziót annak érdekében, hogy az infláció 2 százalékra csökkenjen.

A piacok reakciója azonban máris azt jelzi, hogy a résztvevők az eddig árazottnál kisebb Fed-szigorra számítanak. A Fed irányadó kamatához kapcsolt határidős ügyletekből az olvasható ki, hogy a kamatemelési ütem további lassítását árazták be a jövő év elejére: februárra már csak 25 bázispontot. Az adatokat megelőzően még fél százalékpontos emelésre fogadtak – írta a Reuters.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.