Másképp menedzselik a unit-linked eszközalapokat a biztosítók portfóliókezelői

Alapvető változásokat hozott a pandémia a befektetéseknél, novembertől pedig a szektorátsúlyozások adtak újabb lendületet a tőkepiacoknak.

Mindez érinti a különböző biztosítások mögött lévő befektetési alapok menedzselését is.

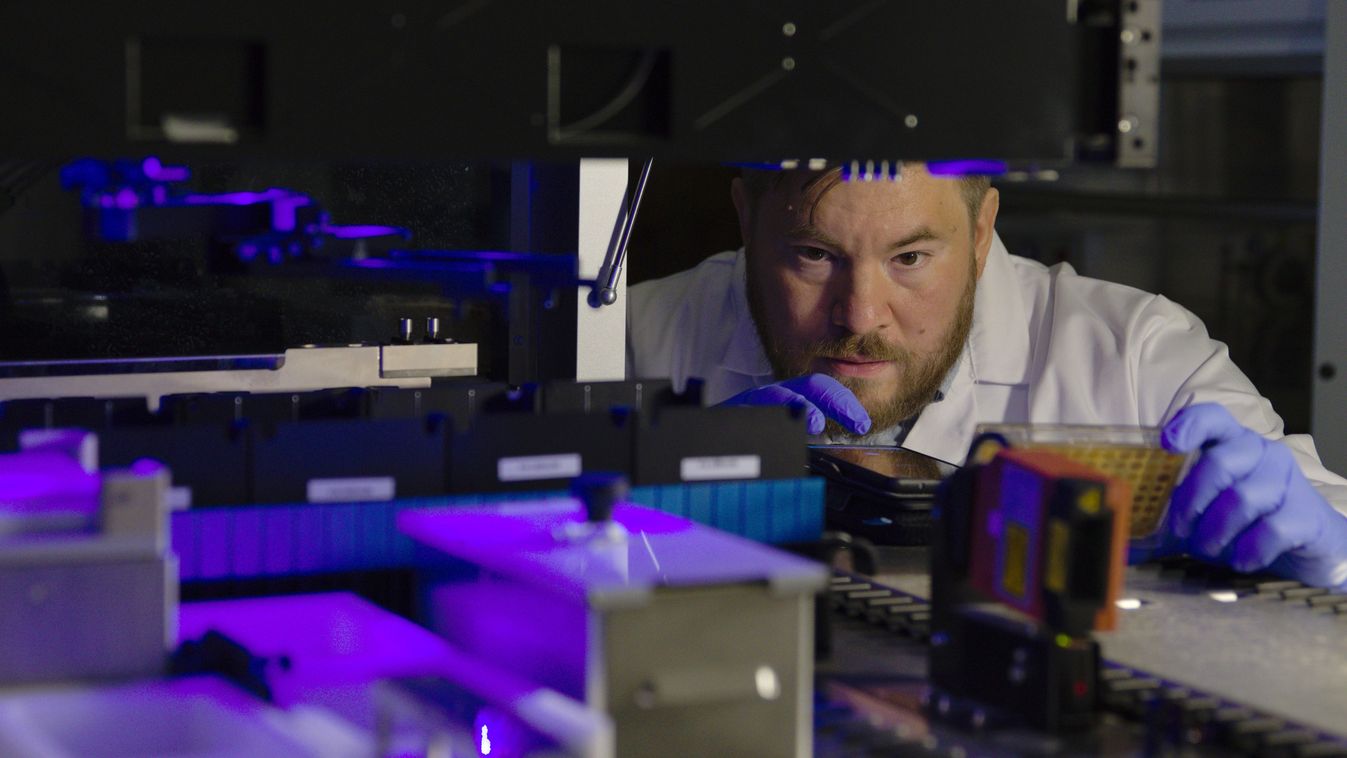

A lapunk által megkérdezett magyarországi biztosítóknál – NN, Generali, Union Vienna Insurance Group és Uniqa – a portfóliókezelés aktivitási szintje változó: amíg a Union vagy a Generali heti, az NN havi monitoring során dönthet egy-egy eszközalapban történő változtatásról, addig az Uniqa a konzervatívabb és lassúbb váltások híve. Ez az álláspont jelenik meg az adott biztosító portfólióinak összeállításban is: a Generalinál például 50-50 százalék az aktív és a passzív alapok aránya.

Az NN unit-linked eszközalapjai 87 alap befektetési jegyei közül válogatva épülnek fel, az utóbbiak közül mindössze kilenc fektet kizárólag passzív termékekbe, további öt pedig kombinálja az aktív befektetést az ETF-ekkel. A Union az eszközalapjainak jelentős részét aktívan menedzseli, és jellemzően egyedi értékpapírokból és passzív, indexkövető ETF-ekből építi fel. Az Uniqa az aktívan értékesített termékei esetén ETF-ek és közvetlen kötvénybefektetések keverékét használja.

A biztosítók kínálatában ugyanakkor mindenhol elérhetők az abszolút hozamú alapok, amelyekkel elvileg váltások nélkül lehet jó hozamot realizálni.

A járvánnyal együtt járó gazdasági folyamatok befektetési döntésekre gyakorolt hatásairól az NN részéről Pucher András portfóliókezelő azt mondta, hogy a pandémia okozta rövidebb távú kilengés csupán „zajnak” tekinthető, a hosszabb távú trenden nem változtatott. A Generalinál a járvány egyik tanulsága, hogy felértékelődött a diverzifikáció szerepe, míg a Union a járvány okozta hatások miatt az illikvid (például ingatlan típusú) befektetéseket hátra sorolja.

Egy idén március 10-én életbe lépett EU-rendelet (2019/2088) előírja a befektetési szolgáltatók részére, hogy döntéseik során legyenek tekintettel a fenntarthatósági szempontokra. Az ESG-szemlélet alkalmazása nemcsak a szabályozói elvárás miatt, hanem az egyes portfóliók összeállítása szempontjából is megkerülhetetlen. Az NN csoport alapkezelőjénél (NN Investment Partners) a 300 milliárd eurós globális befektetési portfólió 74 százalékánál integrálódott ez a szempont, továbbá a tavalyi év során az NN Biztosító több olyan eszközalappal is elindult, amelyet kizárólag ezen szemlélet mentén fektetnek be.

Az NN-hez hasonlóan a Union is több olyan eszközalappal rendelkezik, ahol a mögöttes befektetések legalább negyede ilyen jellegű, míg márciustól Greentrends néven már a kizárólag ezeken a befektetéseken alapuló eszközalapjuk is elérhető. A Generalinál fontosnak tartják, hogy akár tulajdonosi jogok gyakorlásán keresztül is érvényesüljön ez a szempontrendszer, míg az Uniqa általánosságban igyekszik beintegrálni az ESG-elveket a portfóliókba.

Segítenek az ETF-ek a kockázatok mérséklésében

A unit-linked biztosítások mögött egyéb más instrumentumok mellett (úgymint hagyományos befektetési alapok vagy bankbetétek) nagy arányban vannak jelen a tőzsdén kereskedett befektetési alapok (ETF-ek) is, ez utóbbiak megjelenése sokat segített abban, hogy az összeállított portfóliók le tudják képezni az adott befektető kockázati érzékenységét. Ezek az eszközalapok jellemzően több, akár különböző befektetési stratégiával rendelkező ETF-ből épülnek fel, vagy ettől eltérő, más instrumentumokból „válogatnak”, amelyek között az adott befektetést kezelő portfóliómenedzser időközben válthat is. Az, hogy ez a váltás milyen gyakran történik meg, biztosítónként eltérő. Maguk az ügyfelek is válthatnak az eszközalapok között, azonban a unit-linked biztosítással rendelkezőkre ilyesmi egyáltalán nem jellemző. Annál is inkább, mivel évente egy, maximum két váltás után mindez már költséggel jár.

Egyes biztosítók az alapkezelői tevékenység során részben tulajdonosi elvárások, részben az esetleges nem ESG- konform irányelvek miatt elszenvedett vagy potenciálisan felmerülő károk miatt is igyekeznek kerülni bizonyos cégekbe a befektetéseket (például a szénerőműveket).

A rövid és középtávú kilátásokkal kapcsolatban több helyen eltér a szakértők véleménye.

Daróczi Andor, az Uniqa vagyonkezelési igazgatója kockázatként tekint a pandémia után felpörgő gazdaságok egyik velejárójára, az inflációra, amely ellen olyan reáleszközök jelenthetnek menedéket, mint az ingatlan vagy a sokak által ajánlott értékalapú részvénybefektetések.

Kovács László, a Union befektetési igazgatója rövid távon a részvény- és a kötvénypiacban is lát lehetőségeket, míg középtávon olyan tematikus befektetéseket tart izgalmasnak, amelyek valamilyen társadalmi vagy környezeti problémára kínálnak megoldást, mint például a biotechnológia, a megújuló energia, a körforgásos gazdaság, az okosvárosok, az elektromos autók vagy a zöldkötvények és a zöldjelzáloglevelek.

Az NN szakértője, Pucher András úgy látja, hogy a pénzügyi szektorban egyre inkább előtérbe került a különböző megatrendekbe – mint például a demográfia, az urbanizáció, a digitalizáció és a klímavédelem –, illetve a jobb ESG-minősítésű cégekbe való befektetés, amelyre az NN új eszközalapok indításával reagált.

Munkácsi Dávid, a Generali portfóliómenedzsere még lát további növekedési potenciált a részvénypiacokon, köszönhetően az újraindításra szánt állami csomagoknak, amelyek főleg a korábban sújtott szektorok számára jelenthetnek felívelést (turizmus, energia- és bankszektor), míg középtávon szerinte felülteljesíthetnek a luxusmárkák vagy az 5G-vel kapcsolatos befektetések.

Nagyot lépett előre a bankrendszer digitalizáció terén

A járvány pozitív hatása, hogy érdemben javult a bankrendszer digitalizáltsága, főleg a banki termékek online elérésében.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.