késleltetett adatok

Certifikát: a tőkepiac magasiskolája

Az elmúlt években igen népszerűvé váltak privátbanki ügyfeleink körében az úgynevezett certifikátok. Ezeknek a pénzintézetek által kibocsátott strukturált értékpapíroknak a hozama valamilyen mögöttes termék, például egy index, egy árutőzsdei cikk vagy egy részvény árfolyamváltozásától függ.

A certifikátok népszerűek, mert a magánbefektetők is kereskedhetnek velük azokon a magasabb hozampotenciálú piacokon, amelyek korábban csak a szakmai befektetők számára voltak elérhetők.

E rendkívül keresett befektetési eszközről könnyebb lenne könyvet írni, mint egy rövid cikket, mégis, az első sikeres saját kibocsátású certifikáton túl jogos az igény, hogy e hasábokon is foglalkozzunk a témával.

De mi is ez a befektetési eszköz? Szó szerint lefordítva: tanúsítvány. Műszakilag ez a fordítás helytálló is, de a tőkepiacon már nem annyira. Az angolszász jog alapján lényegében egy 1989 óta ismert strukturált termékről van szó, amelynek ma már nagyon sok fajtája létezik, gyakorlatilag bármilyen piaci helyzetre vagy várakozásra össze lehet állítani a megfelelő terméket.

Itthon nehezebb a certifikátok múltjáról beszélni,

leginkább a bankok zárt végű befektetési alapjai hasonlítanak hozzájuk.

A certifikátok tehát értékpapírosított származtatott termékek, amelyekkel mindig a kibocsátó kockázatát futjuk, és nem közvetlen az alaptermékét vagy a forgalmazóét. Ezért általában csak nagy piaci szereplők bocsátanak ki certifikátokat, például a Goldman Sachs, a Citibank, a Société Générale, a BNP Paribas, a Crédit Suisse, a Raiffeisen Centrobank vagy az Erste Bank.

A digitális fejlődés egyre kacifántosabb termékek előállítását engedi meg, így

rengeteg opciót lehet becsomagolni egy certifikátba,

egy dolog azonban változatlan: ha elindult, akkor a futamidőt és minden lehetséges kimenetelt ismerünk. Kicsit olyan, mint a lóverseny, csak itt például egy termékre vagy indexre teszünk tétet.

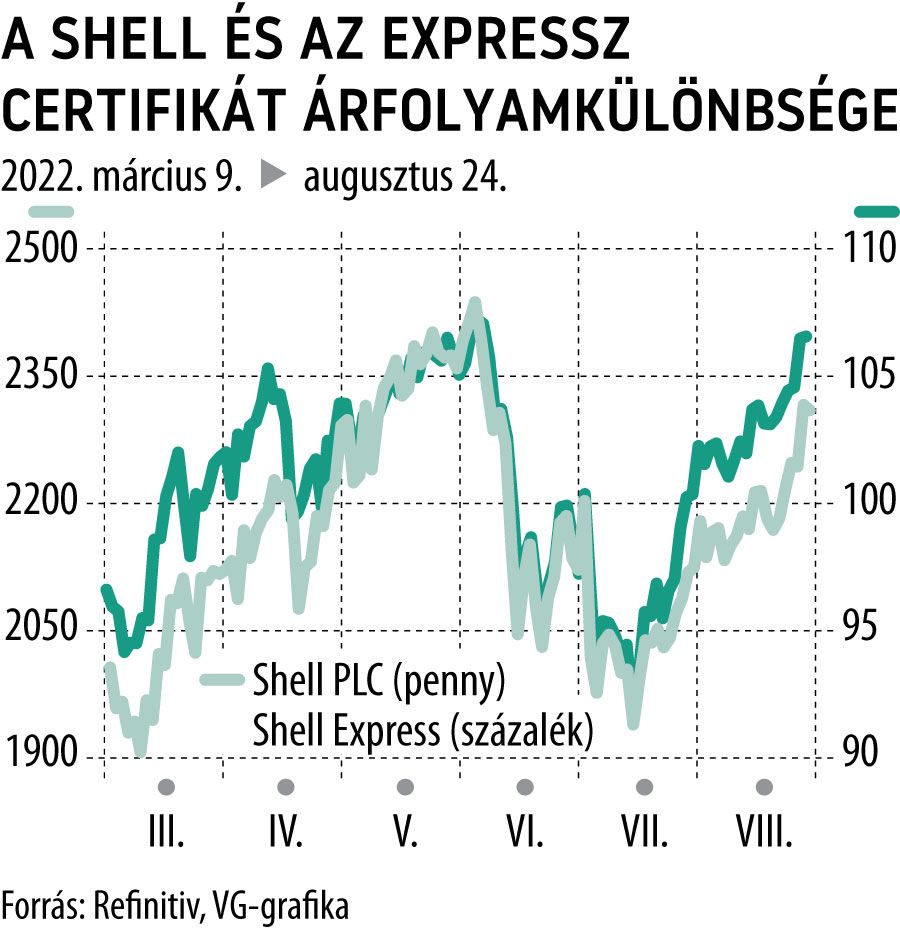

Ha például bízunk a német prémium autóiparban, és biztosak vagyunk benne, hogy a következő években akár 50 százalékot is emelkedik a szektor részvényeinek árfolyama, akkor természetesen nem érdemes certifikátot venni, azonban ha a papírok kisebb mértékű emelkedése – vagy akár árfolyamcsökkenése – esetén is szeretnénk 11 százalék hozamra szert tenni, akkor például egy kétéves expressz certifikát a megfelelő eszköz, amit az SPB külföldi partnereivel augusztusban sikeresen kibocsátott.

Index, expressz, memory, bónusz, diszkont, autocall, küszöb – a certifikátokkal kapcsolatos szakkifejezések sora hosszan folytatható.

Az alaptermék lehet egy index, egy vagy több részvény, egy deviza vagy akár egy nyersanyag is. Befektetési formára tekintettel lehetnek tőke-, illetve részben tőkevédett termékek, fix lejárattal vagy akár tőkeáttételes kiütési szinttel rendelkező certifikátok. A lehetőségek száma szinte végtelen: jelenleg egymillió különböző certifikáttal lehet háromezerféle alaptermékre kereskedni, ráadásul ez a szám még tovább nőhet.

Az elmúlt időszakban látott volatilitás miatt újra népszerű termék lett a tőkevédett certifikát, amely két vagy három év múlva a tőkénk visszafizetését garantálja, és ha úgy fejlődik a piac, ahogy az várható, akkor jelentős hozamra is szert lehet tenni ezekkel.

Egyre több befektető nyitott a certifikátokra, amelyekkel kilépnek ugyan a biztonság komfortzónájából, ugyanakkor mégsem vállalják egy egyedi részvény kockázatát. Ezek

jó átmenetet kínálnak tehát az alacsony kockázat és a tőzsdézés között,

nem véletlen, hogy az SPB szeptemberben egy kétéves, tőke- és hozamvédett, forintalapú certifikátkibocsátást tervez. Van azonban még hová fejlődni: még Németországban a 7,1 ezermilliárd eurós háztartási megtakarításoknak csupán 1 százaléka van certifikátokban, míg például a részvények aránya 7,4 százalékos.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.