A fél világ a japánok problémáit irigyli

Hajlamosak vagyunk az amerikai jegybank szerepét betöltő Fed nyár végi Jackson Hole-i konferenciáján csak a házigazda beszédére fókuszálni. És valóban

Jerome Powell héjaszavait máig emésztik a piacok,

a részvények szánkázva, a kötvényhozamok meg hegymászás közben. Ám a befektetők az apróságokra is figyelnek, különösen, mióta szállóigeként terjed a The Wall Street Journalt képviselő Jon Hilsenrath kijelentése, hogy a büfében zajlanak a legfontosabb szakmai viták. Nos, a jegybankár-találkozó klubjellege ezen a hétvégén is kidomborodott. Kuroda Haruhiko, a Bank of Japan kormányzója ugyanis egy panelbeszélgetés során a hallgatóság soraiban foglalt helyett, majd szót kért, s felállva megosztotta a nézeteit a teremben ülőkkel. Kiderült, hogy

a japán jegybank monetáris politikája homlokegyenest ellentétes a Fedével.

Míg az Egyesült Államok várhatóan továbbra is agresszíven emeli a kamatokat, a Bank of Japan immár több mint hat éve tartja negatív tartományban a rövid lejáratok rátáját. Kuroda Haruhiko szerint, bár Japán elérte a 2,4 százalékos inflációt, és idén még további emelkedés várható, ez nem tekinthető tartósnak, s jövőre 1,5 százalékra süllyedhet. Ezért

nincs más választása a japán jegybanknak, mint a folyamatos monetáris lazítás, amíg a bérek és az árak stabil és fenntartható módon nem emelkednek.

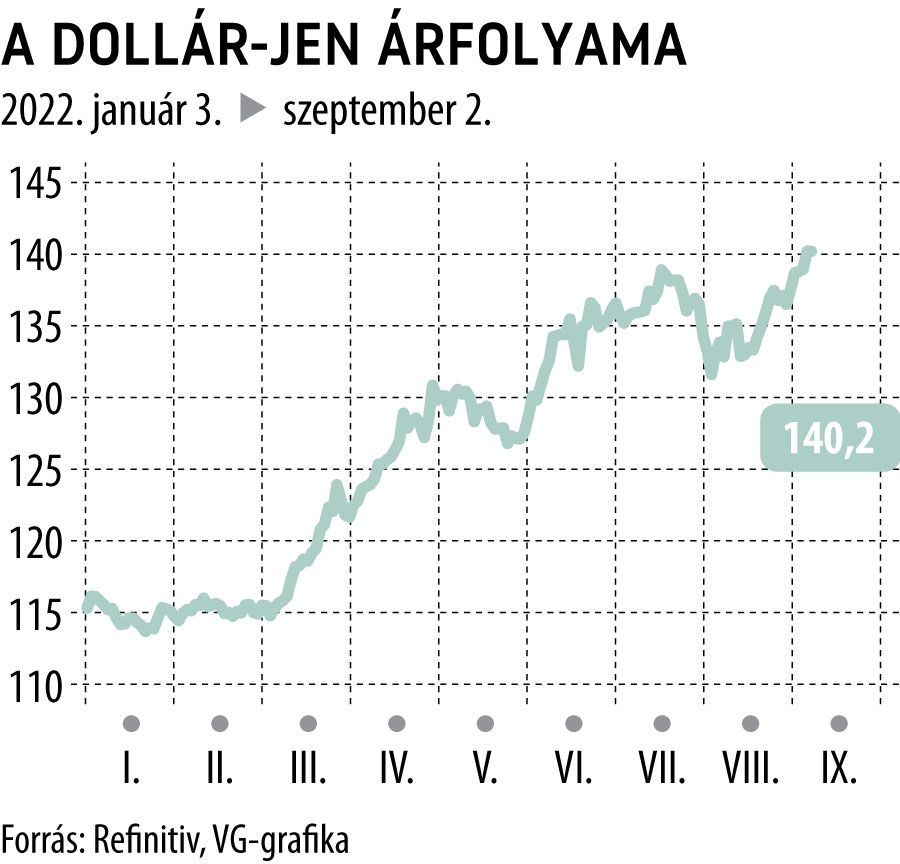

A japán jen meredek zuhanással reagált. Elemzők szerint a Jackson Hole-i felszólalás nagyban hozzájárult a héten elért 24 éves mélyponthoz. Pénteken a jen Tokióban már 140,27-nál járt a dollárral szemben, ami 1998 augusztusa óta a legalacsonyabb szint. A tavaly év végi 115-ös jen-dollár kurzushoz képest csaknem 18 százalékos az árfolyamgyengülés.

Óriási a különbség a két országban a kamatvárakozások között, de nemcsak a kamatlábak iránya fontos, hanem az a széles körben elterjedt meggyőződés is, hogy a két központi bank stabilan tartja magát, amíg el nem éri inflációs céljait, bármeddig tartson is az út – mondta Bart Wakabayashi, a State Street Bank and Trust tokiói fiókjának társmenedzsere.

Miközben a Fed és a Bank of Japan egyaránt 2 százalékos inflációt céloz, az amerikai fogyasztóiár-index júliusban 8,5 százalék volt, a maginfláció pedig – amely nem tartalmazza az élelmiszer- és energiaárakat – 5,9 százalék. Míg a japán maginfláció, amely a friss élelmiszerek kivételével az összes árucikk árváltozását méri, júliusban elérte a 2,4 százalékot.

A Fed júniusban és júliusban háromnegyed százalékponttal emelte a kamatokat, és a piacok továbbra is agresszív emelkedésekre számítanak. A szövetségi alapok referenciakamata 2,25-2,5 százalék. Ezzel szemben a Bank of Japan 2016 januárja óta mínusz 0,1 százalékon tartja az irányadó rövid lejáratú kamatlábat.

Japánban az inflációt elsősorban a magasabb importált nyersanyagárak vezérlik, ezenkívül nem láttunk más inflációs tényezőt – mondta Siraisi Hirosi, a BNP Paribas vezető japán közgazdásza. Hozzátette: ennek egyik oka a japán bérnövekedés lassú üteme. A japán munkavállalók általában nagyobb hangsúlyt fektetnek munkahelyük stabilitására, mint a fizetési csekkjükre.

Kuroda Haruhiko jegybankelnök szerint nem észszerű kamatemelésekkel erősíteni a jent, mert ez súlyos károkat okozna a japán gazdaságnak.

Takasima Oszamu, a Citi devizastratégája is egyetért abban, hogy nagy kockázat lenne, ha a Bank of Japan kamatokat emelne a deviza védelme érdekében. Míg a Mitsubishi UFJ Morgan Stanley Securities stratégája, Muguruma Naomi arra hívta fel a figyelmet, hogy

egy meglepetésszerű kamatemelés csak ideiglenesen lazítana a jenshortpozíciókon, később a piacok egyre nagyobb dózisban követelnék a kamatemelést.

A carry trade hatás is táplálja a jenshortpozíciókat. Az ügyletkötés lényege, hogy a befektető azt próbálja meg kihasználni, hogy a devizák határidős árazásánál a kamatkülönbözet beépül az árakba. Vagyis

ha valaki dollárt vesz és japán jent ad el, az olyan, mintha a dollárban megjelenő tőkét a dollárkamatokon tudná kihelyezni, és ezt egy japán jenben felvett hitellel finanszírozná.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.