késleltetett adatok

Kockázatkezelés szektorallokáció révén

Eddig a 2022-es év turbulens volt a tőkepiacokon: az S&P 500 az év első hat hónapjában 20 százalékot esett, júliusban 9 százalékkal emelkedett, majd augusztusban újra lefordult, és 4 százalékot veszített értékéből.

Ebben a bizonytalan piaci környezetben lépten-nyomon azt hallhatják a befektetők, hogy a ciklikus szektorok alulsúlyozásával és a defenzív szektorok felülsúlyozásával hatékonyan csökkenthetik portfóliójuk kockázatát. De mit jelent mindez a gyakorlatban, mely szektor nyújtja a leghatékonyabb fedezéket a mostani piaci környezetben?

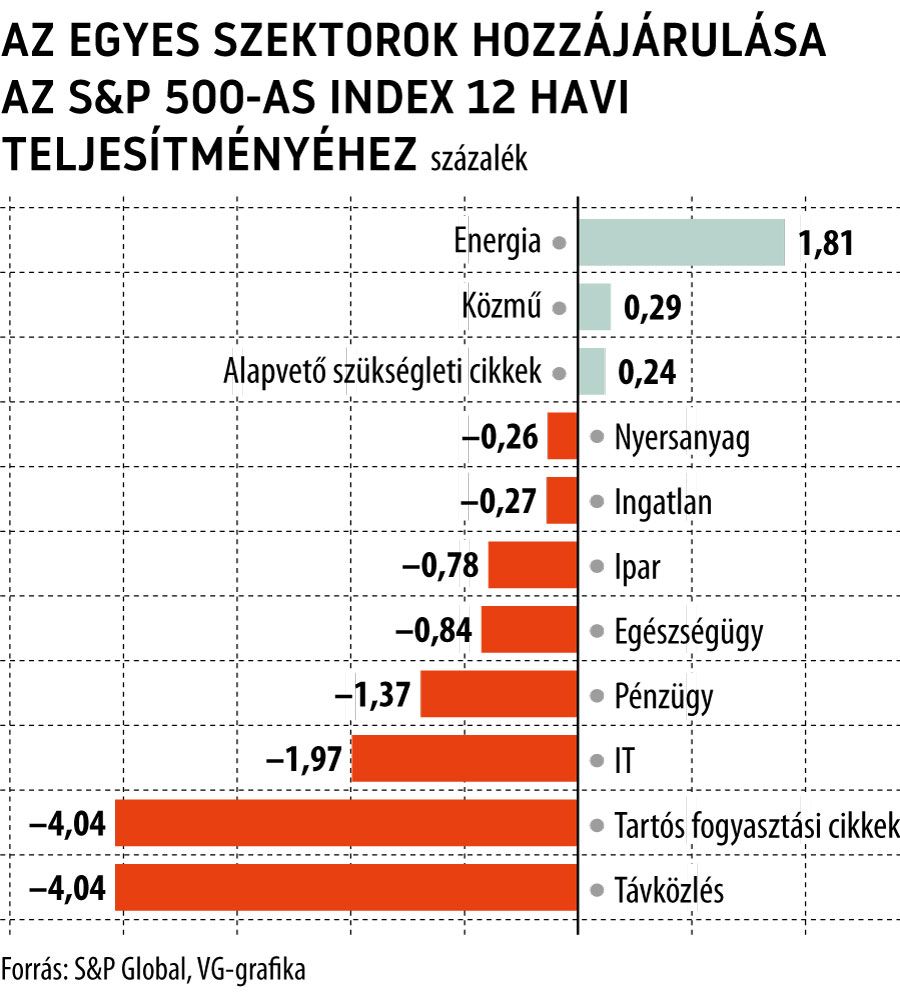

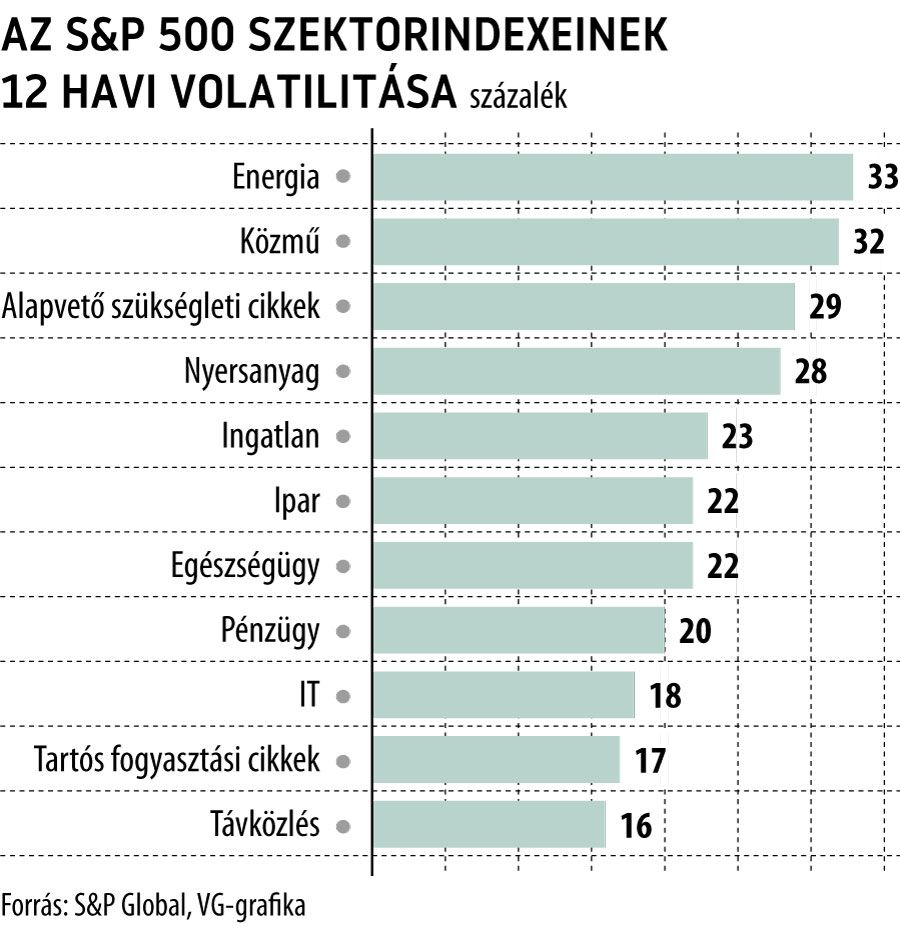

Az elmúlt 12 hónap során az energiaszektor nemcsak a legvolatilisabb volt, hanem egyben minden szektor közül a legnagyobb mértékben, 1,8 százalékkal járult hozzá az S&P 500 Index hozamához.

Ugyanakkor az IT-szektor, amely a legnagyobb súlyú az S&P 500-ban, számottevően, 4 százalékkal rontotta annak teljesítményét, miközben a harmadik legvolatilisabb szektor volt.

Az energia- és az IT-szektort érdemes alaposabban is górcső alá venni

merőben eltérő diverzifikációs tulajdonságaik miatt. Az utóbbi néhány évben az energia- és a többi S&P 500-szektor közötti korreláció folyamatosan csökkent, míg az IT- és a többi S&P 500-szektor közötti korreláció fokozatosan emelkedett.

Más szóval, az energiaszektor teljesítménye egyre inkább eltért a piac többi részétől, és diverzifikálta azt, míg az IT-é egyre inkább tükrözte a piac többi szegmensének teljesítményét.

Bár mindezek alapján megállapíthatjuk, hogy a közelmúltban az energiaszektor defenzíven viselkedett, és mérsékelte a piaci volatilitást, míg az IT ciklikus kitettségként növelte a kockázatot, a két szektor nem viselkedett mindig így.

A 2008-as pénzügyi világválság során például az energiaszektor volt az, amely erősen növelte a piaci volatilitást, és az IT-szektor volt az, amely csökkentette a kockázatot.

Ezzel szemben a 2001-es dotcombuborék kidurranását követően a mostani helyzethez hasonlóan szintén az IT-szektor volt az, amely jócskán megnövelte a piaci volatilitást.

Összességében elmondható tehát, hogy az egyes szektorok defenzív jellege nem statikus, hanem időben dinamikusan változó, és ennek a megértése kulcsfontosságú a szektorallokáción alapuló kockázatkezelésben.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.