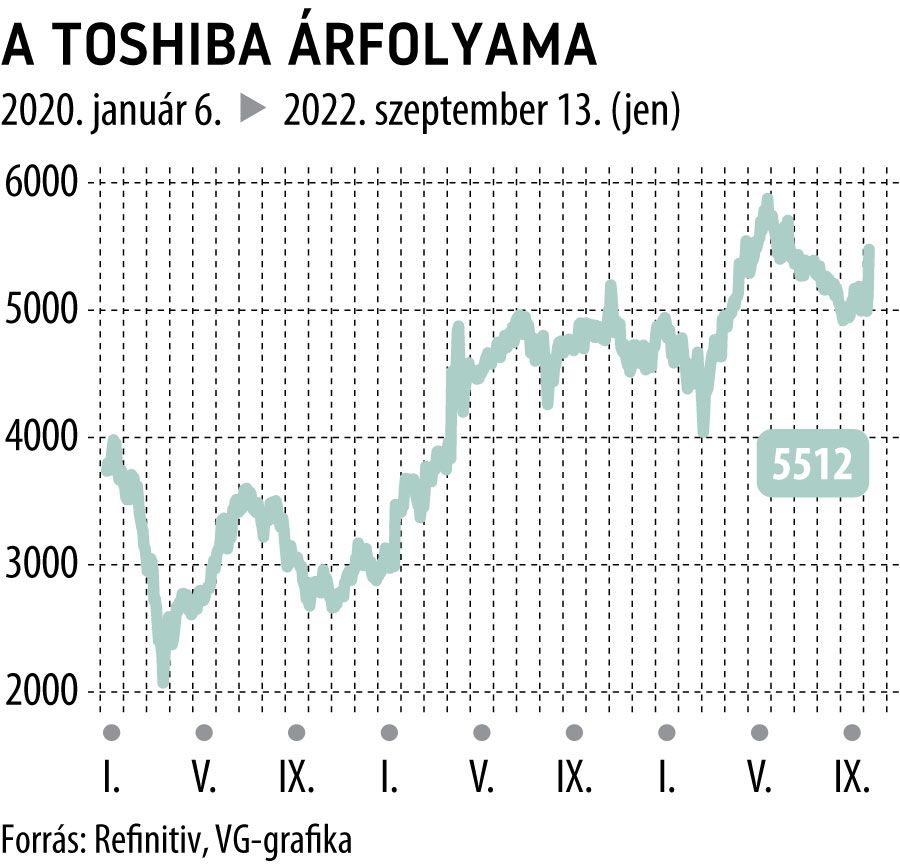

Gáláns ajánlat érkezett a Toshibára – ugrik az árfolyam

Az utóbbi évek legnagyobb, 7 százalékos napon belüli árfolyam-emelkedését produkálta a Toshiba részvénye csütörtökön a tokiói értéktőzsdén, miután pozitív hírek láttak napvilágot az elektronikai vállalatcsoport értékesítésével kapcsolatban. A Kyodo hírügynökség értesülései szerint 19 milliárd dollár értékű ajánlat futott be a Japan Industrial Partners befektetési társaság vezette konzorcium részéről, ez a szerdai tőzsdei záróárhoz képest 26 százalékos prémiumot tartalmaz.

A Toshiba részvényárfolyama az idén a felvásárlási csata közepette eddig csak 17 százalékkal erősödött. A Japan Industrial Partners konzorciuma – benne a Chubu Electric Powerrel és az európai CVC Capital Partnersszel – sajtóhírek szerint ezzel bejutott a második körbe, ahol kiemelt státuszt élveznek a tárgyalások folytatásakor.

A vételár a tőzsdei árfolyam mozgásának tükrében még módosulhat.

A konzorcium 6,8 milliárd dollárt tenne le az asztalra, a vételár többi részét bankhitelből fedezné,

ami a mai nemzetközi kamatlábak mellett bátor vállalkozás, bár a japán irányadó ráta unikumként

még mindig mínusz 0,10 százalékon áll, ennek fényében a helyben történő eladósodás kockázata meglehetősen csekély.

A Toshibát a 2010-es évek könyvelési botrányai és a menedzsment baklövéseinek eredményeként 2017-ben meglegyintette a csőd szele, ebben a most kedden tulajdonosváltáson átment amerikai leányvállalata, a Westinghouse Electric is ludas volt. Az atomenergetikában érdekelt leánycég több milliárd dolláros adósságot felhalmozva kért csődvédelmet 2017-ben, onnan húzta ki és állította talpra a kanadai Brookfield befektetési társaság.

A Toshiba japán összefogással, tőkeemeléssel tudta stabilizálni a helyzetét, ám az utána következő éveket az új menedzsment és az aktivista részvényesi csoportok közötti folyamatos harc határozta meg, egyben ez vetette vissza a vállalatóriás növekedését. A feszültség tavaly kulminálódott, amikor az aktivista részvényesek által kezdeményezett vizsgálat kiderítette, hogy a menedzsment a japán gazdasági, kereskedelmi és ipari minisztériummal összejátszva akadályozta meg a tengerentúli befektetők további befolyásszerzését.

Az aktivisták által az igazgatóságba javasolt új tagokat ugyanis leszavazták a közgyűlésen. Ennek a hátterében az állt, hogy a szaktárca a Toshiba birtokában lévő nukleáris technológiát nemzetbiztonsági szempontból stratégiainak minősítette, így a külföldiek jogainak korlátozása valahol érthető is volt.

Travis Lundy, a Quiddity Advisors elemzője szerint

nem világos, hogy végül hányan is maradtak versenyben a Toshibáért,

a legvalószínűbb, hogy a Japan Industrial Partners mellett az állami hátterű Japan Investment Corp. is labdába rúghat még.

A két csapat korábban még együtt indult, de menet közben szétváltak, s a Japan Investment Corp.-hoz csatlakozott a korábbi fordulókat kihagyó amerikai Bain Capital magántőke-társaság. Lundy szerint a Toshibának a további fejlődéséhez mindenképp érdekében áll megszabadulni aktivista részvényeseitől, ám ezt csak úgy teheti meg, ha kivásárolja őket.

Ők viszont nyerni szeretnének a bolton, nem is keveset, hiszen ezért aktivista befektetők.

Mindkét befektetői csoport feltett szándéka, hogy kivezesse a Toshibát a tőzsdéről,

elvágva ezzel annak a lehetőségét, hogy a cég újból aktivista befektetők célpontjává válhasson.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.