késleltetett adatok

Megvan, miért kényszerült magyar cége eladására a Vodafone

A Vodafone lényegében a befektetői nyomásnak engedve kezdte meg külföldi érdekeltségei leépítését, hogy csökkentse extrém adósságállományát – derül ki a brit Shares Magazine online portál összefoglalójából, amit a 4iG–Vodafone-ügyletről készítettek.

A cég is azt jelentette be hétfői közleményében, hogy az eladásból származó, várhatóan mintegy 1,7 milliárd eurós vételárat az adósságai mérséklésére fordítja.

A brit távközlési óriást ugyanis az aktivista befektetők folyamatosan nyomás alatt tartják, hogy akár külföldi érdekeltségei leépítésével is faragjon tartozásaiból, hiszen

a hosszú távú adóssága elérte a 67,5 milliárd eurót, ami a saját tőkéje 116 százaléka (debt-to-equity ratio).

Gyors ütemben, nagyjából 3,9 milliárd euróval, 45,5 milliárdra hízott márciustól szeptember végéig, azaz a vállalat 2023-as üzleti éve első felében az úgynevezett nettó adósság is, amely a teljes adósságállomány és a cég likvid tőkéjének a különbözete – közölte a Vodafone menedzsmentje novemberben.

Mint látható, az első félévi nettó adósságnövekedés kevesebb mint felét teszi a Vodafone Magyarország eladásából várható bevétel, ezért elképzelhető, hogy más érdekeltségétől is megszabadul a cég.

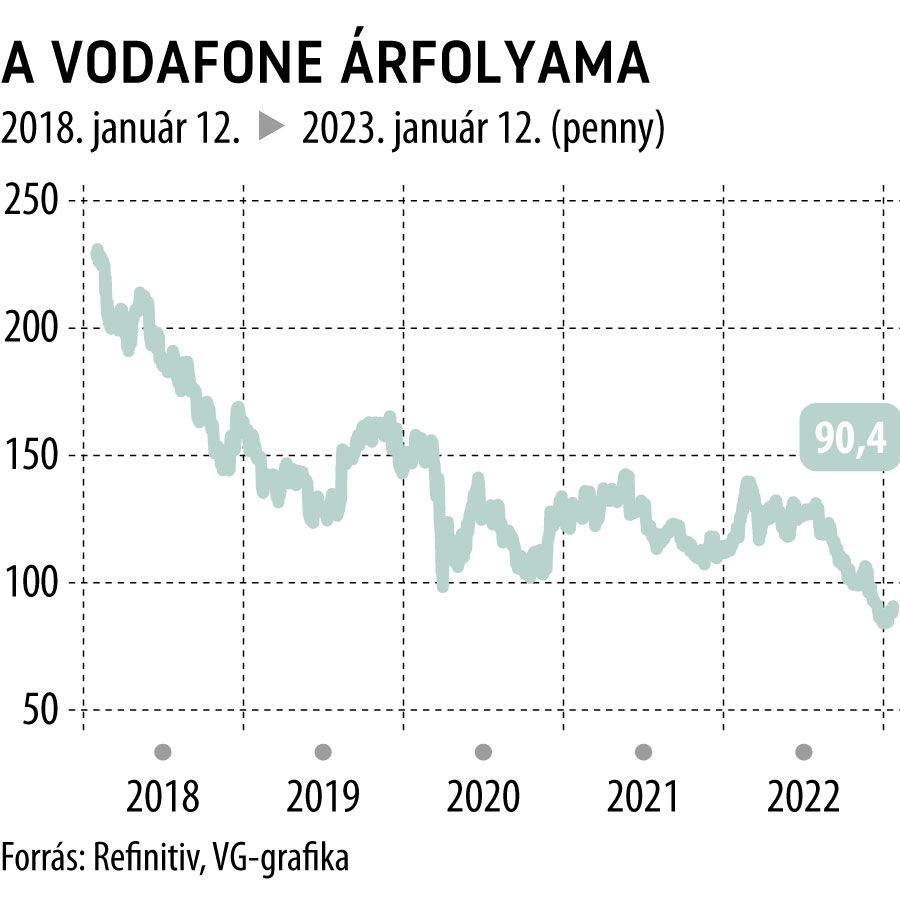

A részvényesek elégedetlenségét érthetővé teszi a Vodafone részvénykurzusának alakulása is az utóbbi évtizedben.

A teljes átlagos hozam ugyanis – ami az időközben kifizetett osztalékokat is tartalmazza – mindössze 2,64 százalékot tett ki évente,

miközben az amerikai Morningstar pénzügyi adatkezelő szerint a brit FTSE 100 index kosarába tartozó részvények esetén ez a mutató eléri a 6,33 százalékot.

Az óriási lemaradást ráadásul úgy sikerült összeszednie a cégnek, hogy az utóbbi években – persze az időközben alaposan lecsökkent árfolyam hatására is – kifejezetten kedvező osztalékhozamban részesíti befektetőit.

Aki például a jelenlegi 90 pennys kurzus közelében vesz a részvényből, 8 százalék feletti hozamra számíthat,

amely simán veri a társaság legnagyobb riválisa, a British Telecom 6 százalékos rátáját.

Mostanában persze sok befektető találgatja, hogy az adósságok növekedése dacára maradhat-e ez az osztalékszint, és utalnak a 2019-es 40 százalékos visszavágásra, bár arra is felhívják a figyelmet, hogy még egy hasonlóan drasztikus lépés esetén is 5 százalék felett maradhatna a hozam 2023-ban.

A kurzus folyamatos gyengülése tavaly év végén Nick Read vezérigazgató székébe került, aki 4 éven át próbálta megfordítani a trendet – sikertelenül.

Néhány nappal karácsony előtt érték el a Vodafone részvényei a 25 éves mélypontot jelentő 83,8 pennyt.

Onnan azóta egyelőre felfelé vezet az út, a kurzus már a 91 pennys szintet ostromolja.

A fordulat egyébként már a levegőben volt, hiszen a 84 penny körüli árral számolva a részvényárfolyam-nyereség aránya 9-re, a tőzsdei kapitalizációja pedig 24 milliárd fontra zsugorodott, miközben a 2020-as adatok szerint az előfizetői számát tekintve a világ hetedik legnagyobb, a bevételeit alapul véve pedig a 11. legnagyobb távközlési cégéről van szó, amely a 2022-es üzleti évében 2,6 milliárd fontos profitot termelt.

Csütörtökön reggel a Vodafone kurzusa Londonban 3,5 százalékkal, 91 pennyre ugrott, miután a vállalat bejelentette, hogy két, megüresedett felső vezetői posztra is megtalálták a megfelelő embert.

Margherita Della Valle vezérigazgató munkáját kereskedelmi helyettesként csütörtöktől Aldo Bisio, a Vodafone Italy vezére segíti, aki tovább vezeti az olasz leányt is. A korábban vezető nélkül maradt Vodafone Spain pedig az európai üzletágba tagolódik, és a jövőben Serpil Timuraynek jelent.

Itt a bejelentés: létrejön a Vodafone-tranzakcióA megvásárlás pénzügyi zárása január 31-re várható. A 4iG Nyrt. 51, a magyar állam 49 százalékos befolyást szerez a Vodafone Magyarország Zrt.-ben. Az ár 660 milliárd forint. |

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.