Változó idők, változó stratégiák a tőkepiacokon

Ahogy Hérakleitosz 2500 éve megállapította, az élet egyetlen állandója a változás, és a tavalyi év újra megerősítette ezt az ókori bölcsességet. Számos jelentős változást hozott a 2022-es év mind az előző években jellemző tőkepiaci trendekben, mind a globális makrogazdaságban. A Covid-járvány során alkalmazott, történelmi mértékű monetáris és fiskális stimulus tavaly több évtizedes csúcsra járatta az inflációt, ami világszerte monetáris szigorításhoz vezetett: a világ jegybankjai együttesen 365 alkalommal hajtottak végre kamatemelést 2022-ben.

A globális hozamemelkedés a világ szinte minden régiójában nyomás alá helyezte a pénzügyi eszközárakat, és a diverzifikáció hagyományos módszerei csődöt mondtak,

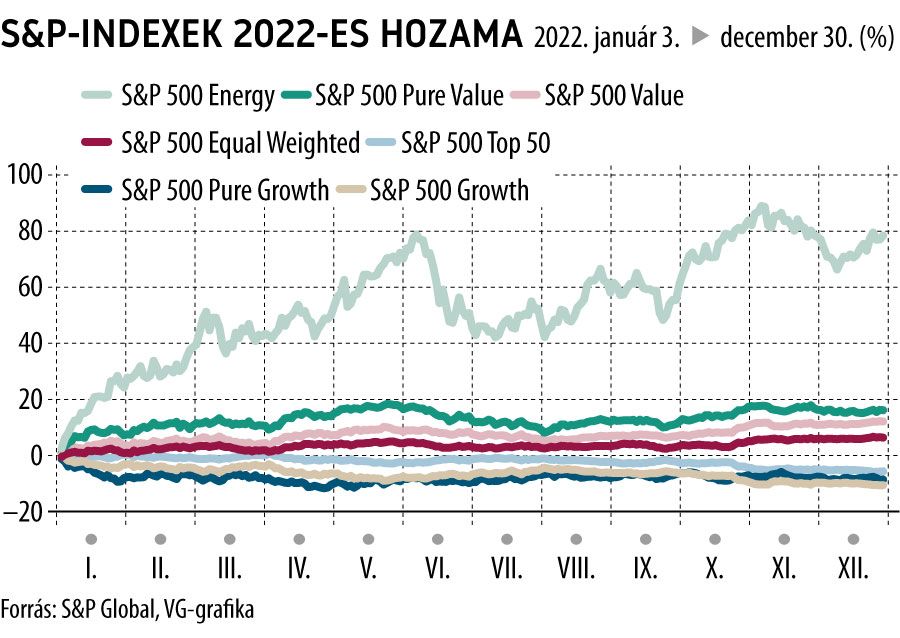

hiszen a kötvények és a részvények egymással „versengve” halmozták a veszteségeket. Az amerikai részvénypiacon, melyet a korábbi években jellemzően a növekedési részvények, a nagy kapitalizációjú vállalatok és a big tech cégek domináltak, átvették a stafétát az értékalapú részvények, a kisebb vállalatok és az energiaszegmens.

Amíg 2010 és 2021 között az S&P 500 Pure Value, az S&P 500 Value, az S&P 500 Energy és az S&P 500 Equal Weight rendre évi 12 százalékkal, 2 százalékkal, 3 százalékkal és 0,4 százalékkal teljesítette alul az S&P 500-at, 2022-ben 84 százalékkal, 17 százalékkal, 13 százalékkal és 7 százalékkal teljesítették felül.

Ezzel szemben az S&P 500 50 legnagyobb kapitalizációjú vállalatát tömörítő S&P 500 Top 50, az S&P 500 Pure Growth, az S&P 500 IT és az S&P 500 Growth, melyek 2010 és 2021 között átlagosan évi 0,7 százalékkal, 2 százalékkal, 6 százalékkal, illetve 2 százalékkal teljesítették felül az S&P 500-at, 2022-ben 6 százalékkal, 9 százalékkal, 10 százalékkal, illetve 11 százalékkal maradtak el az S&P 500 mínusz 18 százalékos hozamától.

Az S&P 500 Pure Value, az S&P 500 Value és az S&P 500 Equal Weight index tavalyi következetes felülteljesítése annak köszönhető, hogy mindhárom indexben az értékalapú részvények domináltak, melyek a jellemzően magas jelenbeli készpénzáramuknak köszönhetően jobban ellenálltak a hozamemelkedés negatív hatásának, mint a növekedésorientált vállalatok.

Az utóbbiak különösen a kommunikációs szolgáltatásokat nyújtó, a tartós fogyasztói cikkeket forgalmazó és az IT-cégek körében felülreprezentáltak, ezért sem meglepő, hogy az S&P 500 Growth alulteljesítésével párhuzamosan az S&P 500 Communication Services, az S&P 500 Consumer Discretionary és az S&P 500 IT 40 százalékot, 37 százalékot, illetve 28 százalékot esett tavaly.

A szektorok között legjobban teljesítő S&P 500 Energy viszont 66 százalékot emelkedett, köszönhetően többek között a magasabb olajáraknak.

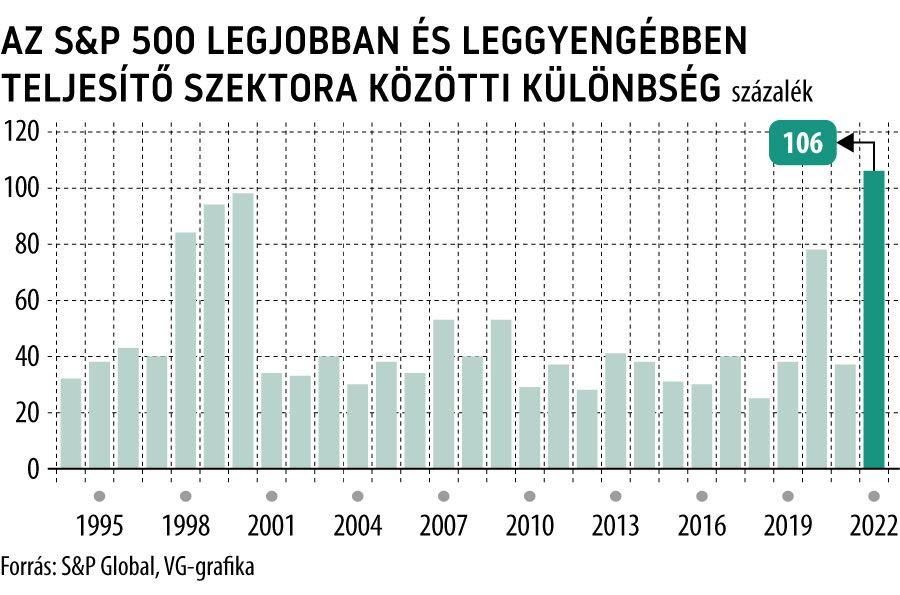

Az energiaszektor óriási emelkedése következtében a legjobban és a legrosszabbul teljesítő szektorok teljesítménye közötti különbség mindenkori csúcsot, 106 százalékot ért el. A tavalyi tőzsdeév mindenkit emlékeztett arra, hogy a változás a piacokon is állandó, a folyton változó piaci környezetben való navigáláshoz pedig az indexalapú befektetési eszközök széles skálája áll rendelkezésre.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.