A spekulánsok már ugranak, 15-20 százalékos hozampotenciál rejlik az egyik ETF-ben

Mint arról már többször írtunk, 2023-ban a kötvénypiac fellendülésére számítunk, ezért észszerű döntés felülsúlyozni a kötvényeket – vagy a kötvényekhez hasonló adottságokkal rendelkező termékeket – a portfóliókban. Azonban az egyedi kötvények mellett érdemes lehet akár egy vagy két kötvény-ETF-et (azaz tőzsdén kereskedett befektetési alapot) is beilleszteni a portfóliónkba.

Szeretném felhívni a figyelmet két olyan ETF-re, amelyekben akár 15-20 százalékos hozampotenciál is rejlik. A devizák közötti diverzifikáció szempontjából hasznos, ha több alternatíva is rendelkezésünkre áll.

Az egyedi kötvények esetében megszokhattuk már, hogy adott időperiódusonként kamatot kapunk, amelyről az ETF-ek esetében sem kell lemondanunk. Az általam választott iShares iBoxx Investment Grade Corporate Bond ETF, valamint az iShares Global High-Yield Corp Bond UCITS ETF is rendszeresen kifizeti a befektetők számára értékes cash flow-t generáló kamatokat.

Az ETF-ek további előnye ezek mellett, hogy segítségükkel olyan kötvényeket is elérhetünk, amelyekhez egyébként – a magas minimális kereskedési mennyiség vagy az egyéb korlátozások miatt – nem juthatnánk hozzá. Arról nem is beszélve, hogy szakmai segítség hiányában egy átlagos befektető hibalehetőségét és az egyéb kockázatokat is csökkenteni lehet az ilyen eszközökkel.

Nézzük, mit kell tudni az általam ajánlott két kötény-ETF-ről.

Az iShares Global High-Yield Corp Bond UCITS ETF-et javarészt magas lejárati hozammal rendelkező, nem csak befektetésre ajánlott kötvények alkotják. Ettől függetlenül neves cégeket találunk a kínálatában, például a Vodafone Group PLC, a Sprint LLC vagy a Bayer AG papírjait.

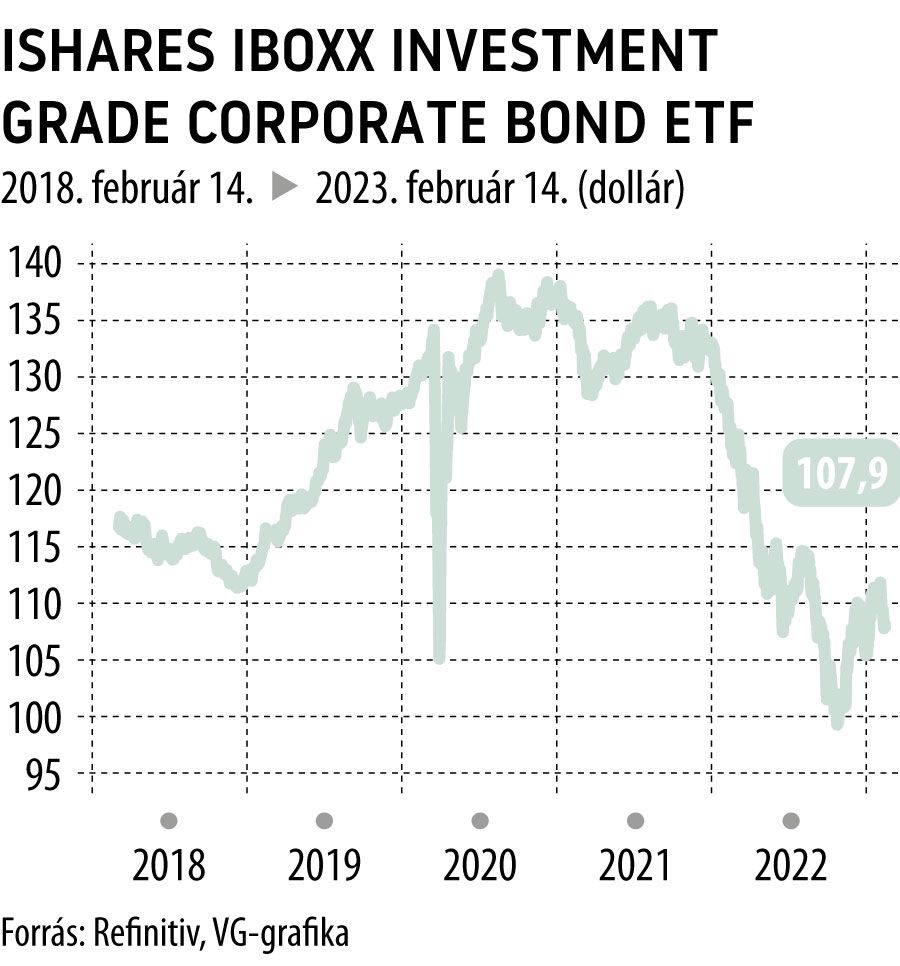

Abban az esetben, ha valaki inkább a befektetésre ajánlott kategóriába tartozó kötvényeket kedveli, annak az iShares iBoxx Investment Grade Corporate Bond ETF lehet igen ígéretes alternatíva,

amely egyébként a Soros György nevével fémjelzett befektetési alap harmadik legnagyobb pozíciója jelenleg.

Az iShares iBoxx Investment Grade Corporate Bond ETF olyan cégek kötvényeit tömöríti a többi között, mint az Abbvie Inc, a Microsoft Inc, a Deutsche Telekom, a Wells Fargo & Co vagy a The Boeing Company.

E két tőzsdén kereskedett befektetési alappal a mindenkori csúcsokhoz képest jelenleg alacsonyabb árszinteken lehet kereskedni, ráadásul a piaci változékonyságnak köszönhetően újabb vételi lehetőségek is adódhatnak bennük. Várakozásaink szerint éppen ezért a két ETF akár 15-20 százalékos hozampotenciált is kínálhat a befektetőknek.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.