késleltetett adatok

Acélos fordulat: az indiaiak is ráhajthatnak a U.S. Steelre

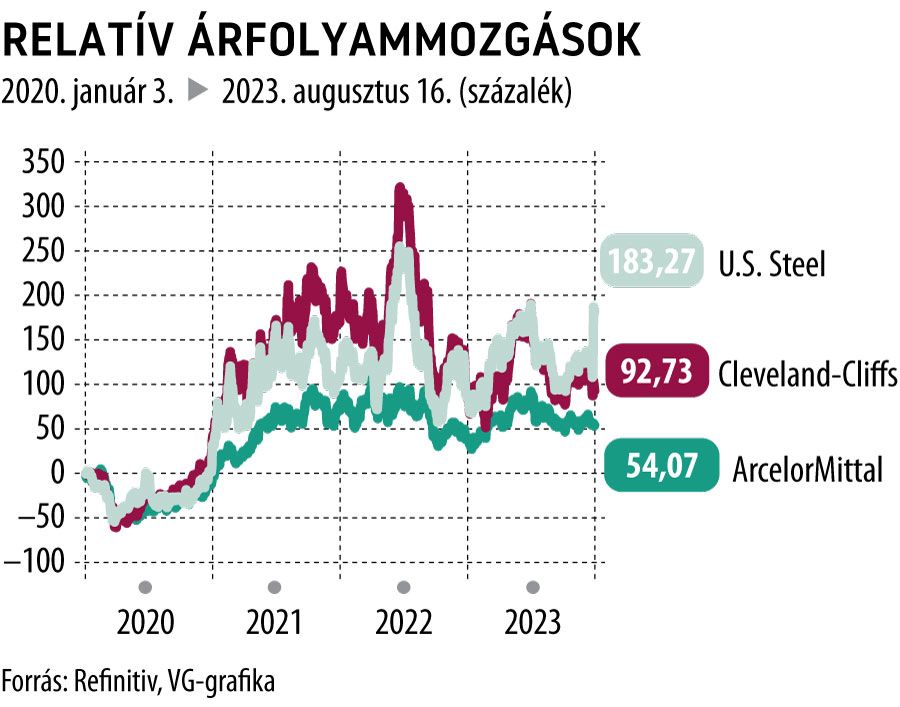

Erős versenytársat kaphat az amerikai Cleveland-Cliffs és az Esmark acélgyártó a patinás U.S. Steel felvásárlásáért vívott csatájában. A Reuters három különböző forrásból is arról értesült, hogy a világ második legnagyobb acélipari konszernje, a luxemburgi székhelyű, de indiai tulajdonban lévő ArcelorMittal is ajánlatot tesz.

Fotó: AFP

Az ügy pikantériája, hogy az ArcelorMittal három évvel ezelőtt felszámolta önálló amerikai acélgyártó érdekeltségeit, épp a Cleveland-Cliffsnek adva el őket. Most tehát az indiaiak visszatérnének az Egyesült Államokba. Az akkori, 1,4 milliárd dolláros üzlet mozgatórúgója az volt, hogy az ArcelorMittal inkább a dinamikusan fejlődő piacokon növelje részesedését, ideértve Brazíliát és magát Indiát.

A Lakshi Mittal multimilliárdos üzletember családi vállalkozásának tekinthető óriáscég egyelőre befektetési bankárok közreműködésével térképezi fel a terepet, s azután dönt a konkrét ajánlatról, de az is benne van a pakliban, hogy visszalép. A tét nem kicsi:

a Cleveland-Cliffs és az Esmark egyaránt hétmilliárd dollár feletti összeget kínál a U.S. Steel eszközeiért.

Az viszont korántsem biztos, hogy bármelyikük is befutó lesz, a tulajdonoscserébe ugyanis beleszólása van a dolgozói kollektívának. A United Steel Workers (USW) szakszervezetbe tömörülő U.S. Steel-dolgozók a Cleveland-Cliffset támogatják ugyan, ám a menedzsment úgy értékelte, hogy a felajánlott összeg köszönőviszonyban sincs a U.S. Steel valós értékével.

Azaz nem adják olcsón magukat, és visszautasították az „észszerűtlennek” minősített ajánlatot. A szakszervezetnek erős jogosítványokat garantál a cégnél hatályban lévő kollektív szerződés, képviselőik ott lehetnek a tárgyalásokon, és feltételeket szabhatnak mindkét irányban.

Tom Conway, az USW elnöke nem rejtette véka alá, hogy

az ArcelorMittal visszatérését nem vennék szívesen, az indiaiak ugyanis a múltban nem bántak megfelelően az amerikai munkavállalókkal,

de a korábbi sérelmeik részletezésébe már nem ment bele. Annyit megjegyzett, hogy bolond lenne az ArcelorMittal, ha ajánlatot tenne, jóllehet a távozásuk után a körülmények megváltoztak, és az extulajdonos is tanulhatott a múlt eseményeiből. Conway és a USW szava és támogatása fontos, de nem ügydöntő a tulajdonosváltásban, ám olyan helyre nyilván nem szívesen megy az ember, ahol eleve ellenségesen fogadják.

A szakszervezeti vezető le is szögezte, hogy a jelenlegi vevőjelölteken kívül mással nem óhajt tárgyalni, egyben felszólította a menedzsmentet, hogy szedje össze magát, és tegyen végre pontot az ügy végére.

A befektetők szerint azonban fölösleges kapkodni, jöjjön minél több élet- és versenyképes ajánlat, hogy a részvényesi érték maximálása szempontjából optimálisnak mutatkozó variáns mellé tehessék le a garast. Örömmel vették az ArcelorMittal érdeklődését, melynek hírére 6,3 százalékkal ugrott meg a U.S. Steel részvényárfolyama, hogy aztán a szakszervezeti elutasító nyilatkozatra ebből csupán 1,4 százalékos plusz maradjon a szerdai tőzsdezárásra.

A mai kereskedésre 30,65 dolláron fordul a cég részvénye, amely így 14,1 százalékos prémiumot tartalmaz a két regisztrált vevő egyaránt 35 dolláros részvényenkénti ajánlatához képest. Az Esmark elvileg helyzeti előnyben van, készpénzzel fizetne, míg a Cleveland-Cliffs a vételár felét fizetné készpénzben, a többiért saját részvényt adna.

Nem csak a szakszervezet,

a Morgan Stanley elemzői sincsenek elragadtatva az ArcelorMittal esetleges színre lépésétől.

Jegyzetükben azt írják, hogy az amerikai jelenlét erősítése nincsen szinkronban a cég Brazíliára és Indiára fókuszáló stratégiájával, s ami ennél is lényegesebb, a költségoldali szinergiák, elérhető megtakarítások korlátozott volta sem indokolja az üzletet. Ami ráadásul a többi között a kassai vasművet is birtokló ArcelorMittal klímavédelmi vállalásainak teljesítését sem könnyítené meg.

Fotó: Shutterstock

Az acélipart mélyen érinti a világgazdaság lassulása, ami egyben megágyaz a szektorban zajló konszolidációs hullámnak. A Cleveland-Cliffshez képest négyszer annyi, évi 70 millió tonna acélipari alapanyagot és terméket előállító ArcelorMittal például az idei második negyedévben a bázisidőszakhoz képest feleakkora, 2,6 milliárd dolláros nyereséget ért el. Amerikában most a japán Nippon Steellel közös alabamai hengerműben van részesedésük.

A U.S. Steel azután vált felvásárlási célponttá, hogy az utóbbi negyedévekben működését folyamatosan csökkenő bevétel és nyereség jellemzi, a második negyedévben például éves összevetésben feleakkora, 477 millió dolláros adózott eredményt tudott csak felmutatni, miközben nyersanyagbeszerzési és energiaszámlája egyre duzzadt. Bevétele eközben 6,3 milliárd dollárról ötmilliárdra esett vissza, üzemi haszonkulcsa 22,6-ről 11,6 százalékosra zsugorodott.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.