Van élet a mesterséges intelligencián kívül

A boldog családok mind hasonlók egymáshoz, minden boldogtalan család a maga módján az – kezdi Lev Tolsztoj az Anna Karenina című regényét. Azaz a negatív érzéseknek sokkal több megnyilvánulása létezhet, szemben a pozitívakkal. Ezen a vonalon többen is elindultak, például Antonio Damasio, aki a Descartes’ Error című könyvében azt hangsúlyozta, hogy az agy másmilyen rendszerben dolgozza fel a pozitív és negatív élményeket és ez meghatározó mindennapi döntéseink folyamatában, legyen szó például a tőzsdékről…

…ahol a részvényekre ható pozitív és negatív hírek más-más súllyal eshetnek számításba. Vegyük például a piac jelenlegi koncentrációját, azaz azt, hogy számos index hozamának döntő hányadát néhány nagyobb részvény szolgáltatja. Számos cikk olvasható: ha kivesszük az S&P 500 indexből a legnagyobb technológiai cégeket, akkor alig érhetünk el hozamot. A legnagyobb technológiai cégek jelenleg a Magnificent Seven névre hallgatnak, de voltak ők FANG-ok, aztán FAANMG-ok, utána MAGA-k, meg ki tudja, mi lesz még belőlük, ami egyébként a helyzeten mit sem változtat. Ilyenkor mindig felteszem a kérdést, ha egyik napról a másikra csak úgy eltűnne az S&P 500-ból ez a hét papír és nem is emlékeznénk arra, hogy valaha léteztek, akkor ez az S&P 500 az lenne, ami korábban, csak e hét részvény nélkül? Nem! Ha feltesszük, hogy a mesterséges intelligencia narratíva tovább él, akkor valószínűleg az Intel vagy az AMD érne kétszer, háromszor annyit, mint ma, és lehet, hogy a Snapchat venné át a Meta helyét. Nem tudjuk.

Szögezzük le, egy makró risk-on vagy risk-off környezet (például váratlan kamatcsökkentés vagy -emelés) szinte azonnal, többé-kevésbé azonos hatással bír a legtöbb részvényre (emelkedik vagy esik). Ha azonban távolabbról szemléljük az eseményeket, akkor valami más is kirajzolódik. Az lehet az érzésünk, hogy ma minden emelkedő részvény hasonló, de minden csökkenő a maga módján az. Ha megnézzük a legtöbbet emelkedő részvényeket ebben az évben, kevés kivétellel az MI és az arra épített narratíva, jövőkép hajtotta őket, a fent említett hét legnagyobb papírban pedig szinte kizárólag az MI a hajtóerő. Most nézzük meg a leggyengébbeket. Miért estek? Mert kimaradtak a mesterséges intelligencia hype-ból? Nem. Valami egyedi, kézzel fogható eset miatt: csökkenő bevétel, elzáródó pénzcsapok, vállalati stratégiai átalakulás, magasabb finanszírozási költség stb. Számos példát találni: Disney, CVS, Nike, Sealed Air, Pfizer, Enphase Energy, Honeywell, Dollar General, Dollar Tree, MMM, hogy csak párat említsünk. Szinte mindenhol valami más a probléma. A Pfizernél meredeken esik a bevétel a Covid-oltások visszaszorulása miatt; a CVS esetében nem hiszi el a piac, hogy az utóbbi évek felvásárlásait megfelelően tudja majd integrálni a vállalat, hogy az értékesítési szinergiák kiütközzenek; a Disney esetében a kábelcsatornák gyengélkedését látjuk, ráadásul stratégiai átalakulás is zajlik; az Enphase esetében a vállalat értékének masszív túlárazását láthattuk, hogy csak néhány példát említsünk.

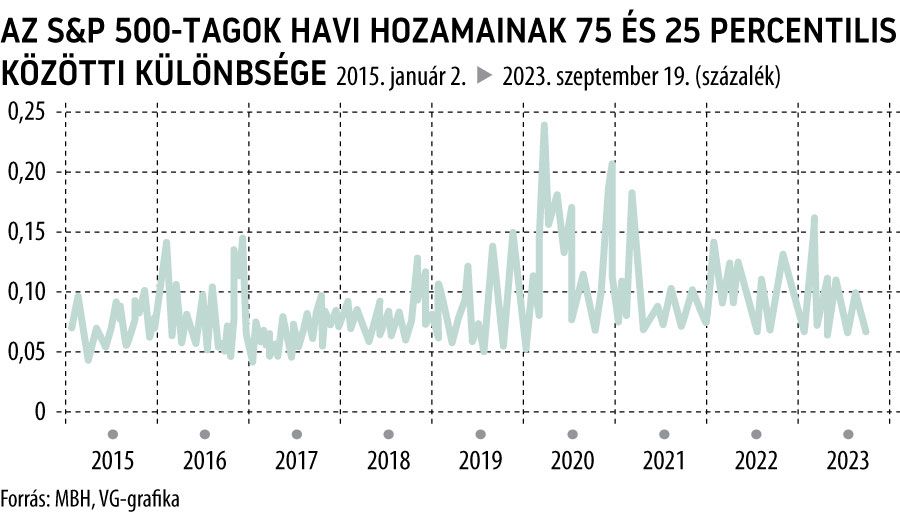

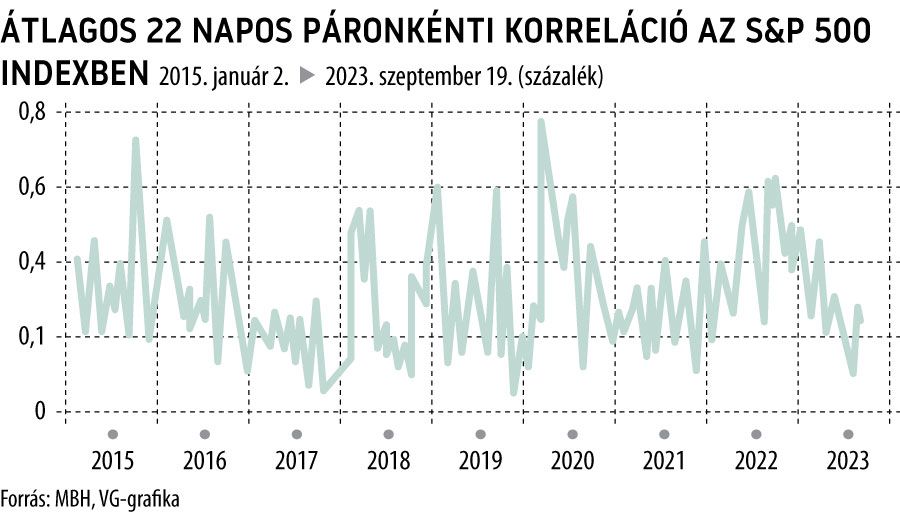

A fentiek következményeként az S&P 500 részvénypáronkénti átlagos korrelációja, azaz az, hogy az egyes indextagok mennyire mozognak együtt, jelenleg alacsony. Ez akár figyelmeztető jel is lehet, hiszen legutóbb 2021 decemberében láthattunk ilyen alacsony értéket. Másrészt a részvények hozamainak egymáshoz viszonyított szóródása (dispersion) a Covid-éra alatt és után magasabb szinten stabilizálódott. Az S&P 500-nál maradva a legjobb 125 részvény legrosszabb havi hozama és a legrosszabb 125 részvény legjobb havi hozama közötti különbség jelenleg 6-10 százalék között mozog, és bár jelenleg csökkenő trendben van, de átlagban magasabb, mint 2020 előtt.

A piacok jelenleg látható szétválása nem csak arra utalhat, hogy az MI-narratíva visszaszorulásával elfogyhat a felhajtóerő, vagy hogy igazából medvepiac van, csak ezt elfedi számos jövőbeli hit. Azt is sugallja, hogy nagyobb lehetőség áll az aktív vagyonkezelés és így némi alpha elérése előtt. Aki nem hisz az MI-ben, annak bőven akad olyan papír, ahol valami másban lehet hinni és amelyek jelenleg olcsóak.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.