Az MI sem mindenható, így érdemes befektetni az év végéig

Nincsenek könnyű helyzetben idén a befektetők, akik a részvénypiac alakulását szeretnék kifürkészni. Az MBH Bank elemzői egy amerikai modellportfólióval sietnek a tőzsdézők segítségére.

Hónapról hónapra változnak a piaci hangulatot meghatározó narratívák a börzéken, miközben a bikák és a medvék is számos érvet tudnak felsorakoztatni amellett, hogy miért nekik van igazuk, és az MBH szerint most is sok tényező szól mindkét oldal mellett.

Az optimistákat a többi között a Nasdaq történelmi, 37 százalékos ralija, a továbbra is erős amerikai GDP-növekedés, valamint a régiós bankok tavaszi bankpánik utáni felpattanása is visszaigazolja. A pesszimisták eközben azzal érvelhetnek, hogy az indexek többsége továbbra sem érte el a 2021-es csúcsokat, az ipari termelés stagnál, az IPO-piac pedig 2023-ban kifejezetten gyengélkedik.

A kötvénypiacon eközben az elmúlt másfél-két hónapban a hosszú lejáratú állampapírok hozama gyorsabban és magasabbra emelkedett, mint a rövid oldalon. A bankház szerint ez azt jelenti, a piac magasabb inflációt vár, és azt árazza, hogy a gazdaság elég stabil a magasabb hozamszint elviseléséhez.

MI-rali repíti a technológiai cégeket, kérdés, hogy meddig

Az amerikai tőzsdén idén eddig a technológiai, valamint a ciklikus szektorok, azaz a tartós fogyasztási cikkek gyártói, az ipari és az energetikai cégek vezetik az emelkedést, melyek inkább egy felívelőben lévő gazdaságban teljesítenek jól. Nehézségekkel teli időszakban pedig az egészségügy, a közművek és a napi fogyasztási cikkek szektora teljesít általában jól a széles piachoz viszonyítva.

Az ipart az Egyesült Államok fiskális ösztönzői támogatták, amelyek az infrastrukturális beruházásokat, a megújulóenergia-termelés elterjedését és a csipgyártók „hazatelepítését” tűzték ki célul.

A technológiai cégek raliját egyértelműen a mesterségesintelligencia- (MI) narratíva hajtja, a szektor szinte összes részvénye az ezredfordulón tapasztalt értékeltségi szintekre drágult,

a Nasdaq 100 index pedig – a Magnificent Seven, vagyis az Amazon , az Apple, a Microsoft, az Alphabet, a Meta, az Nvidia és a Tesla részvényeinek vezetésével szinte soha nem látott módon teljesíti felül a kis- és közepes cégeket, de az S&P 500 tagjait is.

A piacok jelenleg látható szétválása az MHB szerint nem csak arra utalhat, hogy az MI-narratíva visszaszorulásával elfogyhat a felhajtóerő, vagy hogy igazából medvepiac van, csak ezt elfedi számos jövőbeli hit. Azt is sugallja, hogy nagyobb lehetőség áll az aktív vagyonkezelés és némi benchmarkon felüli hozam elérése előtt. Jó hír, hogy aki nem hisz a mesterséges intelligenciában, annak is bőven akad ígéretes papír, amely olcsónak tűnik vagy olcsóbb, mint néhány eddigi húzónév.

Mibe érdemes fektetni az év végéig?

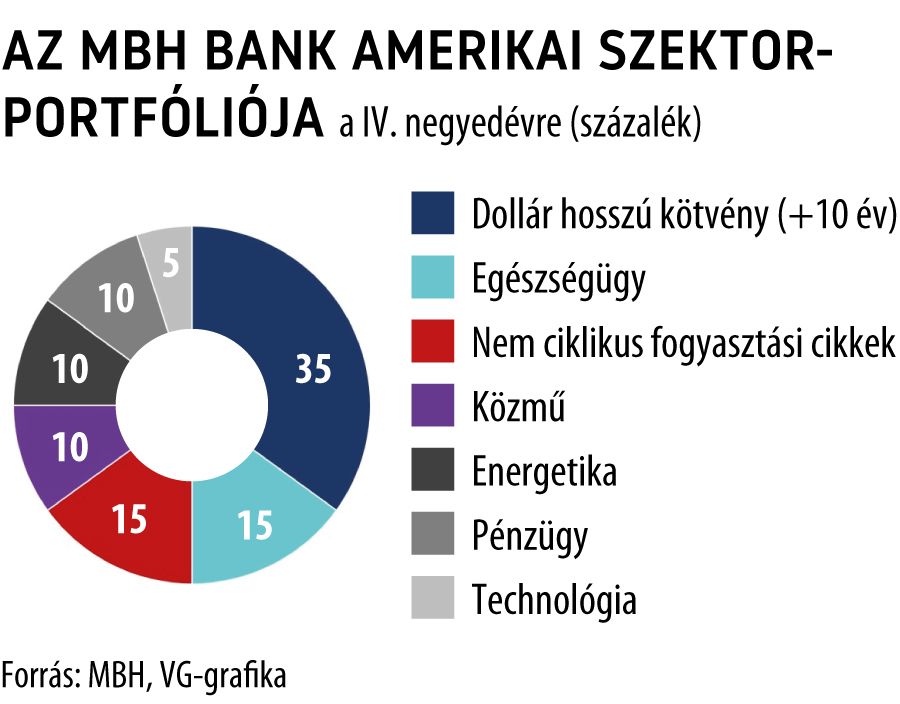

A fenti trendeket szem előtt tartva a bankház elemzői egy szektorportfóliót is összeállítottak amerikai eszközökből, ami szerintük a következő három hónapra ígéretes lehet a befektetőknek.

Ez alapján a tőke csupán 5 százalékát javasolják technológiai részvényekbe fektetni, míg a közműcégek, energetikai részvények és pénzügyi szektor egyaránt 10-10 százalékos súlyt kap a képzeletbeli portfólióban. Az egészségügyi szektor, valamint a nem ciklikus fogyasztási cikkeket előállítók részvényei pedig 15-15 százalékkal esnek a latba. A tőke fennmaradó 35 százalékát készpénzben érdemes tartani, ami jelenleg hosszú, legalább 10 éves amerikai állampapírokban tud a legjobban fialni.

Amit a piac leginkább fürkész: lesz-e recesszió?

A részvénypiacokhoz hasonlóan a gazdaság várható alakulását is nehéz „olvasni”, míg tavaly, sőt 2023 elején sokan még egy súlyosabb gazdasági visszaeséstől tartottak, ez mára megváltozott. A recesszióhoz vezető út azonban egy hosszú folyamat, ennek esélyét továbbra sem lehet lesöpörni az asztalról, akkor sem, ha a rövid távú piaci reakció sokszor azt mutatja, hogy javul a gazdaságok fundamentuma, vagy azt, hogy a piaci szereplők megnyugodtak – figyelmeztetnek az MBH szakértői. A gazdasági visszaesést négy indikátor ugyanakkor viszonylag jól előrejelzi.

A lakáspiac lassulása, az ipari új megrendelések csökkenése, a vállalati eredmények – tőzsdei cégek egy részvényre jutó nyereségének – visszaesése, továbbá a munkanélküliség emelkedése olyan árulkodó jelek, amelyekre a befektetőknek is érdemes figyelniük.

A recesszió kockázatát azonban nem lehet elhessegetni akkor sem, ha a rövid távú piaci reakció sokszor azt mutatja, hogy javul a gazdaságok fundamentuma, vagy azt, hogy a piaci szereplők megnyugodtak – vonnak konklúziót az elemzők.

A kötvénypiacon és a tőzsdén is teremhet még babér az év végéigA világgazdasági lassulás és a magas kamatkörnyezet vonzóvá teszi a jó minőségű vállalati és államkötvényeket, de gondos választással a részvények között is találhatnak vonzó hozamlehetőségeket az év végéig a befektetők az Erste stratégái szerint. |

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.