Befektetne? Mindent átírhat a tartósan magas kamatkörnyezet

Közel 100 éve nem volt olyan rossz éve a legendás 60-40 stratégiának, mint tavaly: a nagyobb részben részvényeket, kisebb részben kötvényeket tartalmazó portfóliók tavaly átlagosan 17 százalékot vesztettek értékükből, ekkora mélyrepülése korábban legutóbb 1937-ben volt példa.

A 60-40 portfólióépítési metódust éppen ezért idén rengeteg kritika érte a szakértők irányából, még annak ellenére is, hogy az ilyen hagyományos portfóliók az idén átlagosan 6,7 százalékos pluszban járnak.

A 60-40 metódus azért tett szert kifejezetten széleskörű népszerűségre, mivel a hagyományos piaci logika alapján a két eszközosztály teljesítménye általában egymással ellentétesen alakul, így a legtöbb piaci környezetben biztosítani tudja a befektetők tőkéjének értéktartását. Az elmúlt másfél évben azonban ez a negatív korreláció megtört: tavaly a részvényekkel párhuzamosan a kötvényárfolyamok is szabadesésbe kezdtek a Fed történelmi kamatemelési dömpingje nyomán évtizedes magasságokba törő kamatkörnyezet miatt, a negatív irányú kapcsolat pedig idén sem állt vissza eredeti állapotába.

Egyes elemzői várakozások szerint pedig a közeljövőben már nem is fog.

A szakértők ugyanis úgy vélik: a részvény-kötvény árfolyammozgásban fennálló ellentétes irány csak viszonylag alacsony inflációs ráta és visszafogott kamatkörnyezet mellett áll elő. Napjainkban azonban a Fed (és az EKB) kommunikációja alapján lassan szinte biztosra mondható, hogy a vártnál sokkal ragadósabbnak bizonyuló infláció miatt tartósan magasan ragadhatnak a kamatok – várakozásaik szerint ellehetetlenítve ezzel az inverz kapcsolat visszaépülését, egy az eddigihez képest merőben eltérő piaci valóságot mutatva be ezzel a befektetőknek.

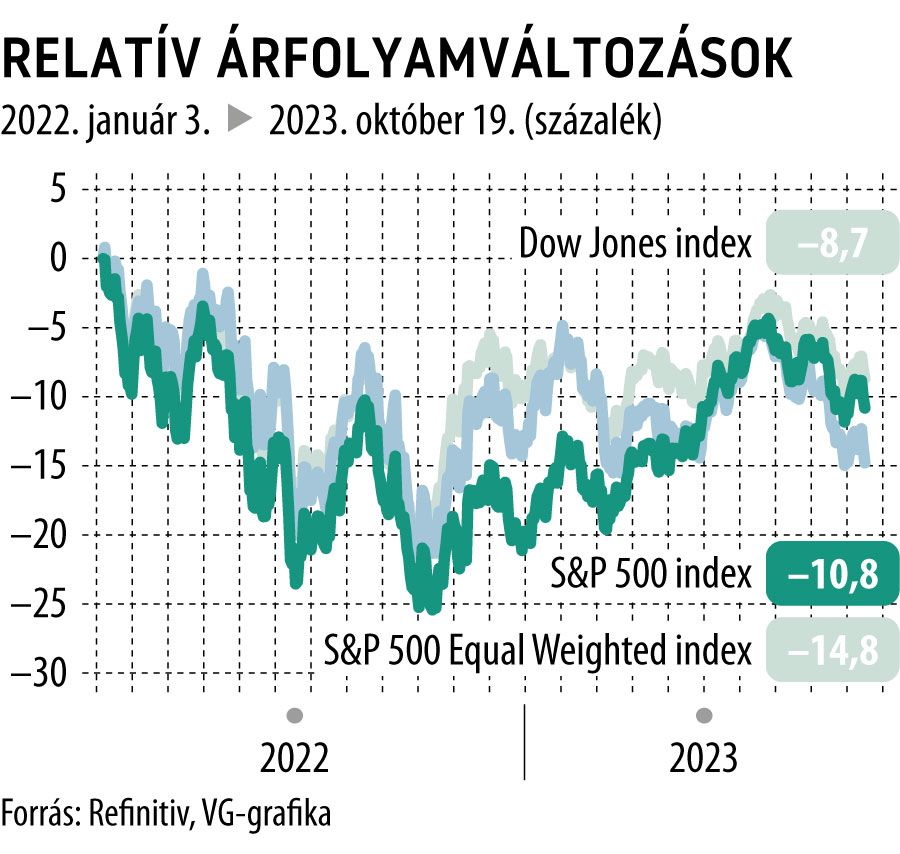

A 60-40 idei 6,7 százalékos átlagos hozamával kapcsolatosan ugyanakkor érdemes rámutatni, hogy az S&P 500 index idei 12 százalék körüli erősödése szinte kizárólagosan a legnagyobb tech cégek és MI-részvények felfutásának tudható be, ezek felülsúlyozott pozitív hatásait leszámítva az index az idén 1,84 százalékos mínuszban jár, a Dow Jones ipari átlagindex pedig mindössze 0,84 százalékos erősödére volt képes az idén – tavaly év eleje óta azonban mindhárom mutató mínuszban jár jelenleg.

A részvénypiaci mélyrepülés mellett azonban a hagyományosan ilyenkor menekülőutat kínáló kötvénypiac sincs túl jó bőrben: a Fed ugyanis 11-szer emelt kamatot tavaly március óta, évtizedes magasságokba pumpálva ezzel a kamatrátán keresztül az államkötvények hozamait is. A benchmark 10 éves kötvények hozama – mely az állampapírok árfolyamával ellentétes irányban mozog – a tavaly márciusi 1,72 százalékról 4,98-ra nőtt mára, hatalmas szakadást idézve ezzel elő a korábban kibocsátott kötvények árfolyamában, áttételesen pedig drasztikus nyomást helyezve a befektetők portfóliójára is.

Az elemzők ugyanakkor rámutatnak: az elmúlt 23 évben látott piaci dinamikák árnyékában ugyan valóban szinte kivétel nélkül helyt állt a részvény-kötvény inverz kapcsolat, az azt megelőző három évtizedben, a magasabb normál kamatkörnyezet nyomán sokkal inkább a két eszközosztály tandemben való mozgása volt a megszokott, így akár a 60-40-modell újragondolása is napirendre kerülhet hamarosan.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.