Recesszióba zuhanhat Amerika, miközben még a csapból is a puha landolási várakozások folynak

Minél hangosabban szajkózza a média, hogy igenis elérhető lehet a puha landolás Amerikában egy nehéz gazdasági időszakot követően, annál nagyobb az esélye annak, hogy a világ legnagyobb piaca rövidesen recesszióba csúszik. Az optimista hangok orkánja idén nyár végén gyakorlatilag fülsüketítővé vált a tengerentúlon, a recesszió pedig rohamosan közeleg – állítják a Bloomberg elemzői, akik több szempontot is találtak, melyek szerint gyakorlatilag esélytelennek mondható, hogy az amerikai gazdaság elkerülheti a visszaesést.

Csúcsra fut az optimizmus, mielőtt beüt a krach...

A legvalószínűbb forgatókönyv az, hogy puhán landol majd az amerikai gazdaság – jelentette be Janet Yellen jelenlegi amerikai pénzügyminiszter még 2007-ben, a San Francisco-i Fed elnökeként nem egészen két hónappal azelőtt, hogy a teljes világgazdaság belefordult volna a 2008-as nagy pénzügyi válságba.

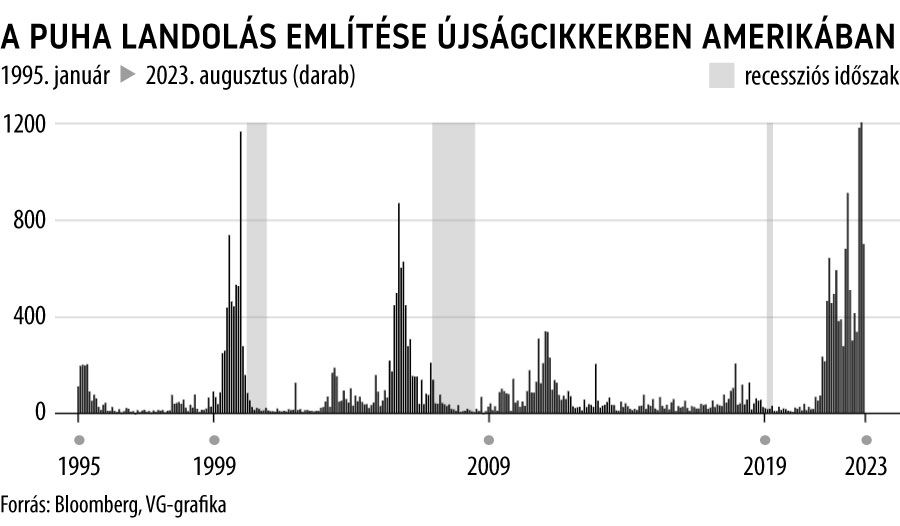

Yellen ugyanakkor korántsem volt egyedül optimizmusában: a Bloomberg kutatása szerint ugyanis ahogy nő az újságokban a puha landolás említésének darabszáma, úgy válik gyakorlatilag egyre biztosabbá, hogy valamikor a közeljövőben recesszióba fordul majd az amerikai gépezet. Ez a tézis igaznak bizonyult a 2000-es évek elején, 2008-ban, de még a 2020-as Covid-válságot megelőzően is.

Az előrejelzések ordító pontatlansága az elemzők szerint alapvetően annak tudható be, hogy az emberi agy kifejezetten nehezen képes nem lineáris folyamatokban gondolkozni, és ez a Fed mostani, munkanélküliségről szóló kilátásaiban is megmutatkozik. A szakértők szerint ugyanis míg a jegybank 30 bázispontos, lineárisan növekvő mutatóval számol, egy válság kitörés esetén korántsem a korábbi folyamatokat követve megy végbe a növekedés, hanem robbanásszerűen ugrik meg, ennek hatása pedig a teljes gazdaságra tovagyűrűzik.

... és a Fed monumentális kamatemelésének teljes hatását még nem is érzik a piacok

Milton Friedman óta közhely a monetáris politikában, hogy a jegybankárok által hozott döntések hatásai késleltetve jelennek meg a gazdasági mutatók alakulásában. A késleltetés mértéke azonban nem csak recesszióról recesszióra változik, de még a gazdaság különböző részeire is más és más idő elteltével fejti ki hatását.

Az elemzők rámutatnak: az amerikai részvénypiac például szárnyal az idén (igaz, olyan fejnehézséggel teszi mindezt, hogy a Nasdaq indexét felül is kellett súlyozni miatta), a lakáseladások száma pedig ismét emelkedésnek indult – ez a két mutató reagál azonban a leggyorsabban a monetáris döntésekre, így a tágabb átfutási időt tekintve benchmarkként nehezen használhatók.

A recesszió megállapításának szempontjából talán legfontosabb mutató, a munkaerőpiaci helyzet alakulása, azonban átlagosan 18-24 hónapos késéssel követi csak le a monetáris politikai döntéseket – azaz a történelmi, 525 bázispontos emelési dömping hatása leghamarabb jövő év elején jelenhet majd meg a legrelevánsabb adatok terén. Mindezt úgy, hogy az még korántsem biztos, hogy a Fed már befejezte a szigorítást.

Már az idén megkezdődhet a recesszió

A recesszió hivatalos megállapítására ugyan általában a visszaesés megkezdődését követően csak pár hónappal kerül sor az erre jogosult amerikai közgazdasági kutatóközpont (NBER) által, a Bloomberg döntésüket előrejelző modellje szerint a szervezet a recessziós időszak kezdőpontját az idei év utolsó hónapjainak egyikére teszi majd.

A modell azonban az elmúlt napokban megjelent újabb félelmekkel, mint az autógyártók sztrájkja, a diákhitelek törlesztésének folytatása, az olajár emelkedése, az egyre inverzebbé váló hozamgörbe, a kínai gazdasági visszaesés, és a továbbra is a pakliban lévő amerikai kormányzati leállás eshetőségével még nem is számol teljes mértékben.

A lakosság zsebei eközben kiürülnek, a bankok pedig folyamatosan szigorítanak

A puha landolásban a lakosság vásárlóerejének is nagy szerepe lenne, még ha recessziós előrejelzésre nem is lehet ezt a mutatót tökéletesen felhasználni. Az amerikaiak zsebei azonban lassan teljes kiürülnek. A San Francisco-i Fed számításai szerint a tengerentúli lakosság extra megtakarításai, melyekre a Covid alatt tettek szert, szeptemberre teljesen elapadhatnak, a Bloomberg modellje szerint a lakosság alsó 80 százalékának már most kevesebb pénze van, mint volt a pandémia előtt – ez pedig kifejezetten fájdalmasan hathat a GDP-re, mivel a harmadik negyedéves gazdasági teljesítményben hatalmas szerepet kaptak az olyan lakossági kiadások, mint a Barbie és az Oppenheimer filmekre, valamint Taylor Swift turnéjára elköltött 8,5 milliárd dollár.

A zsebek kiürülnek, a hitelek pedig drágák, és egyre nehezebben érhetők el: a közepes- és nagy méretű bankok közel fele ugyanis már most szigorítja a vállalati hitelekhez jutás kritériumait, ami a 2008-as válság óta a legmagasabb arány – rendelkezésükre álló tőke nélkül pedig visszaesnek a befektetések és a munkaerőfelvétel üteme is, ennek hatását pedig már az idei utolsó negyedévben megérezheti az amerikai gazdaság.

Vannak azonban optimista hangok is

Chris Waller, a Fed egyik bankára szerint a munkanélküliség emelkedése nélkül is csökkenthető a béremelkedési hullám: véleménye szerint a betöltetlen álláshelyek betöltésével csökken a bérnyomás, ezáltal az infláció mértéke is – bizonyos adatok egyelőre igazat is adnak érvelésének.

A mesterséges intelligencia térnyerésével együtt növekvő produktivitás is a recesszió ellen léphet fel, ahogy a bideni iparpolitika befektetésösztönző hatása is elősegítheti a gazdasági visszaesés elkerülését.

A pozitív kilátások azonban egyelőre nem győzték meg a szakértők többségét:

a Fed várható szigorú kamatpolitikája, az autógyártók sztrájkja, a diákhitel-törlesztések újraindulása, a növekvő olajár és a lassuló globális gazdaság ugyanis együttesen minden bizonnyal túl nagy falatnak bizonyulhat még a világ legnagyobb gazdasága számára is.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.