Aki élt egy ügyes trükkel, nem 40, hanem 50 százalékot kereshetett tavaly a BUX-szal

Széles sávban ingadozott az elmúlt egy évben a dollár-forint árfolyam, növelve a magyar befektetési eszközöket tartó külföldi befektetők kockázatát. Az 52 hetes sávban minden árfolyam előfordult 331 és 380 forint között, vagyis közel 50 egység elmozdulásra is képes volt a dollár-forint devizapár.

Fotó: Shutterstock

Joggal merül fel a kérdés, hogyan lehet a magyar részvénypiacra befektetni az árfolyamkockázat mérséklésével. Árokszállási Zoltán, az Equilor Befektetési Zrt. vezető elemzője azt válaszolta a VG-nek, hogy az MSCI Hungary Indexet követő alap vagy ETF valóban működhet alternatívaként ahelyett, hogy egy külföldi befektető direkt módon egyedi blue chip részvényeket vásárol, vagy pozíciót vesz fel a határidős BUX-ban, ugyanakkor az MSCI Hungary Indexszel kapcsolatban több sajátosságot érdemes megvizsgálni.

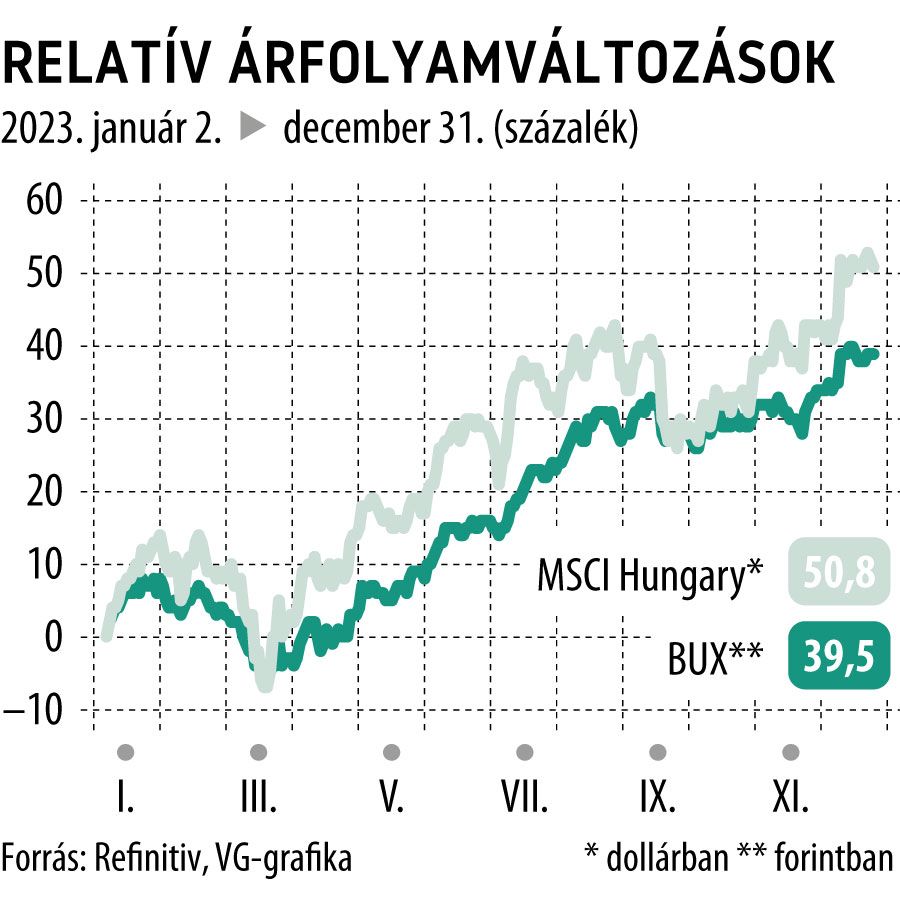

A honlapon fellelhető, tavalyi teljesítményről szóló tájékoztató szerint, az MSCI Hungary Index dollárban 50 százalék feletti hozamot hozott 2023-ban. Ugyanakkor, ha ezt a hozamot forintba szeretnénk átszámolni, akkor figyelembe kell venni a forint tavaly látott mintegy 7 százalékos erősödését a dollárhoz képest. Így mintegy 40 százalékos hozam adódik, ami alig különbözik a BUX index tavalyi hozamától (39 százalék).

Az MSCI Hungary Indexben az OTP Bank-, a Mol-, valamint a Richter Gedeon-részvények szerepelnek, a súlyozások (kerekítve): 60, 20, 20 százalék. A Telekom több éve kikerült a kosárból, s bár a távközlési részvény kiugróan jól teljesített az elmúlt egy évben (árfolyama duplázott), az MSCI Hungary mégsem szakadt el érdemben – lefelé – a BUX-tól, sőt.

Erre az Equilor vezető elemzője szerint a magyarázat az, hogy az MSCI index súlyait máshogyan számolják, és az osztalékot is máshogyan veszik figyelembe, mint a BUX-nál. Az utóbbiban a Magyar Telekom súlya ráadásul jelenleg csupán valamivel 6 százalék feletti, ezért a tavalyi jelentős teljesítménye csak kismértékben jelenik meg a BUX-ban – tette hozzá Árokszállási Zoltán.

Az osztalék beszámítása sem egységes: a BUX indexben úgy veszik figyelembe, mintha azt az adott részvénybe fektetné vissza a befektető, míg az MSCI esetében úgy tekintik, mintha a befektető magába az indexbe fektetné vissza.

Emellett az újrasúlyozás a BUX esetében évente kétszer, március és szeptember elején történik meg, míg az MSCI index mindennap az adott tagok piaci kapitalizációját veszi figyelembe az index napi záróértékének számításakor.

Ezek a különbségek észrevehető eltéréseket okozhatnak a két index teljesítményében, amelyek előre nehezen lennének számszerűsíthetők. Általánosságban azért elég jól leköveti az MSCI Hungary a BUX indexet – jelezte Árokszállási Zoltán. Az MSCI saját definíciója szerint a Hungary Index a magyar részvénypiac 85 százalékát fedi le.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.