Megszólaltak az elemzők: javulnak a kilátások, nagyvonalú osztalékkal rukkolhat elő a Mol

Kedvezően fogadták a befektetők a Mol hajnalban közzétett, a vártnál lényegesen jobb eredményét. Az olajtársaság részvényárfolyama 2 százalékos drágulással nyitott pénteken, rövid időre a 3000 forintos szintet is áttörte a kurzus, és bár ezt nem sikerült megtartani, még kora délután is bő 1 százalékos pluszban kereskedtek az olajrészvénnyel. A Mol remeklése így a BUX indexet is új történelmi csúcsra húzta pénteken.

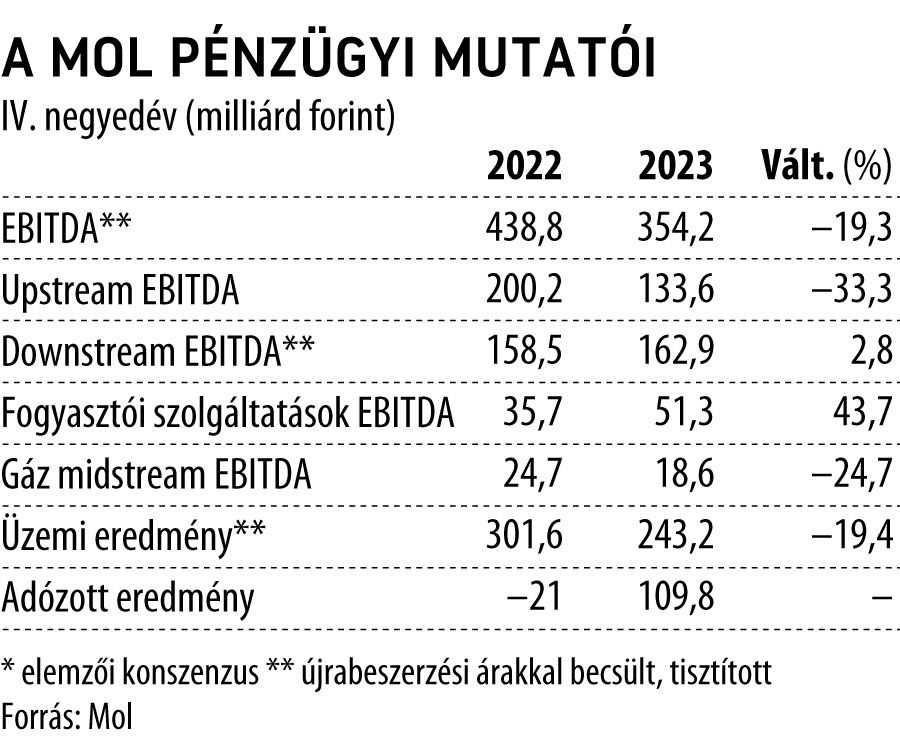

A társaság 992 millió dolláros CCS EBITDA-eredményt könyvelt el 2023 utolsó három hónapjára, ami ugyan 8 százalékkal elmarad a tavalyitól, ám az elemzői várakozásokat így is sikerült 13 százalékkal felülmúlni. Így a tavalyi egész éves, 3,1 milliárd dolláros teljesítmény is mintegy 300 millió dollárral jobb lett a vezetőségi célnál.

A kutatás-termelés teljesítményét a bányajáradék mérséklése, a finomítás és kereskedelem szegmens eredményét pedig az erős nagykereskedelmi árrések javították, a várakozásokat is felülmúló év végi teljesítményt leginkább ez a két tényező magyarázza

– mondta a Világgazdaságnak Pletser Tamás, az Erste olaj- és gázipari elemzője.

Pozitívum, hogy a nemrég elindult hulladékgazdálkodási üzletág is 37 millió dolláros EBITDA-val járult hozzá a csoport teljesítményéhez.

Idén is összejöhet a hárommilliárd dolláros EBITDA a Molnak

A szakértő szerint a vezetőség idei évre kitűzött, hárommilliárd dolláros EBITDA-célja reális, sőt, valamelyest talán még konzervatív is, tehát 2024-ben megismételheti a 2023-as teljesítményét a társaság.

Az Erste elemzője ezt arra alapozza, hogy az iparági környezet összességében javul, az olaj ára továbbra is nagyon stabil, a finomítói marzsok a közel-keleti feszültségek és a szállítási nehézségek hatására megemelkedtek, továbbá a petrolkémiai árréseknél is szélesedtek. Kedvező a jövőre nézve az is, hogy

a kazahsztáni és az azeri mezők hozzájárulása révén a Mol várhatóan 2024-ben is tudja majd tartani a tavalyi kitermelési szintet.

Bizonytalansági tényező azonban akad így is, ami indokolhatja a vezetőség óvatosságát. Ilyen nyitott kérdés, hogy a Mol piacain lesz-e újabb szabályozói beavatkozás, ahogyan kockázatot jelent az is, hogy a magyar vállalatnak sikerül-e megállapodnia a Janaffal a horvátországi vezetéken keresztül érkező energiahordozók transzferdíjáról.

Osztalékemelés a láthatáron

Az Erste iparági elemzője szerint fontos lesz a március végi osztalékbejelentés is, a részvényárfolyamnak is ez adhat új lendületet. Pletser Tamás szerint a tavalyi eredmény és a relatíve alacsony eladósodottsági mutatók alapján akár megismételhető a tavalyi, 354 forintos rekordosztalék is.

A bankház azzal számol, hogy a 2023-as, részvényenként 154 forintos alaposztalékot 175 forintra emeli a Mol, amit egy 100–200 forint közötti, rendkívüli kifizetéssel toldhat meg.

Az utóbbi mértéke az Erste szerint a fenti kockázati tényezők alakulásától is függhet, a versenytársak, így az osztrák OMV osztalékemelése azonban a Molt is a részvényesi juttatások feljebb srófolására ösztönözheti.

Bár a 2022-es szinthez képest alacsonyabb volt az eredménytermelése, a stabil külső környezetnek és a pozitív adózási változásoknak is köszönhetően a Mol könnyedén felülmúlta a 2023-as várakozásokat – értékelte a jelentést Grébel Szabolcs, a K&H Értékpapír szenior elemzője.

Mint kiemelte, éves összesítésben 530,4 milliárd forintos adózott eredményt ért el a társaság, ami 715 forintos részvényenkénti eredménynek (EPS) felel meg a tavalyi 851 forint után.

Látható tehát, hogy a Mol egy normalizálódó külső környezetben is jelentős cash flow termelésre képes, részvényesi szempontból pedig a tavalyi magas EPS után szintén magasan maradhatnak az osztalékvárakozások

– hangsúlyozta a K&H Értékpapír elemzője, ki szerint akár 300 forint feletti osztalék kifizetése is elérhetőnek tűnik.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.