Színt vall a Mol: enyhülhetett a nyomás az olajcégen, idén is bőkezű osztalék jöhet

Péntek hajnalban teszi közzé negyedik negyedéves jelentését a Mol, a hazai tőzsdei cégek közül elsőként. A magyar olajvállalat összességében erős háromhavi teljesítményt nyújthatott, a vezetőség 2023 egészére kitűzött EBITDA-célját is túlteljesítve. Az utóbbi miatt idén is reálisnak tűnik a rendkívüli osztalék kifizetése.

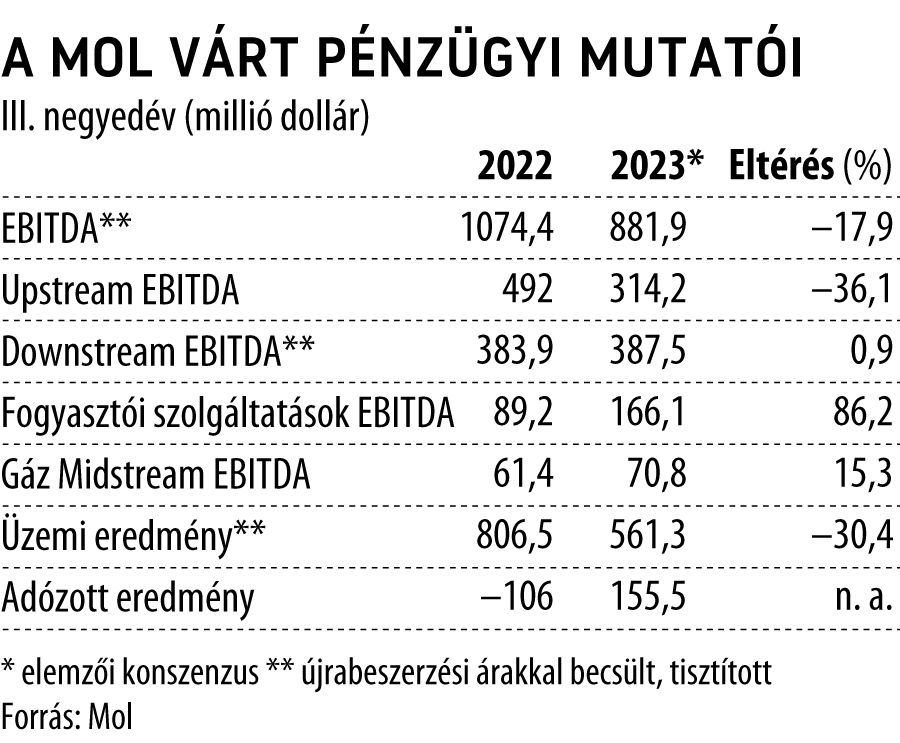

Az iparág és a piac leginkább az újrabeszerzési árakkal becsült, tisztított (CCS) EBITDA mutatóra figyel, ezen a soron 882 millió dolláros – mostani árfolyamon 320,3 milliárd forint – eredményt érhetett el a Mol 2023 utolsó három hónapjában a vállalat honlapján közzétett elemzői konszenzus szerint.

Ez közel ötödével kisebb az egy évvel korábban elkönyvelt egymilliárd dollár feletti teljesítménynek, és a – szezonálisan hagyományosan legerősebb – harmadik negyedévi 956 milliós eredménynél is szűkebb.

Az olajcégnek várhatóan ezzel együtt sem kell majd szégyenkeznie, az egész éves CCS EBITDA ugyanis elérhette a hárommilliárd dollárt, túlszárnyalva a menedzsment 2,8 milliárdos tervszámát.

A társaság a 2022 negyedik negyedévére elkönyvelt 106 millió dolláros veszteséggel szemben 155,5 millió dolláros – 56,5 milliárd forint – adózott nyereségről számolhat majd be, azzal együtt is, hogy az időszakban 408 millió dolláros nyereségadó terhelhette a tevékenységét.

Mérséklődő adóterhek segíthettek a Molnak

Jól sikerült a Mol előző negyedéve, még ha a külső környezet valamelyest romlott is, a teljesítményt a mérséklődő adóterhek javították – értékelt a VG.hu-nak Pletser Tamás, az Erste olaj- és gázipari elemzője.

A bankház 295 milliárd forint CCS EBITDA-ra számít a hazai olajvállalattól, amihez a kutatás-termelés (upstream) üzletág járulhatott hozzá leginkább.

A szegmenstől várt 314 millió dolláros – 111,6 milliárd forint – EBIDTA egyáltalán nem számítana rossznak, az előző negyedévben ennél lényegesen gyengébb teljesítményt nyújtott a vállalat – hangsúlyozta a szakértő. Az upstream üzletágnak besegített, hogy szeptembertől bányajáradék-kedvezményt kapott a Mol az állammal kötött megállapodás alapján, amiben a járadék mérsékléséért cserében a hazai kitermelés szinten tartását vállalta. Ezzel Pletser számításai szerint havonta 10 milliárd forintot takarít meg a társaság, és mivel a szeptemberre járó kedvezményt is az utolsó negyedévben számolják el, összességében 40 milliárd forintos pozitívumot jelent az időszakra.

A downstream (finomítás) üzletágban is viszonylag erős eredmény várható, annak ellenére, hogy szezonálisan ez az időszak egyébként nem kiemelkedő. Ehhez a negyedik negyedévben visszaerősödő petrolkémiai árrések is hozzájárulhattak.

A fogyasztói szolgáltatás továbbra is húzóága a Molnak, az éves alapon közel 90 százalékkal nagyobbra taksált eredmény mögött elsősorban az üzemanyagár-sapka 2022. decemberi kivezetése állhat, de a lengyelországi benzinkúthálózat-vásárlás akvizíciós hatása is benne van.

Az előző évben a forintgyengülés miatt egy tetemes devizapiaci vesztesége is keletkezett a Molnak, tavaly év végén viszont ilyen tényező nem terhelte a pénzügyi eredményt, részben ezért is lehet szembetűnő az adózott eredmény javulása.

Idén is jöhet extra osztalék

A hárommilliárd dollár éves EBITDA összejöhetett az Erste becslései szerint is, ami a tavalyihoz hasonlóan bőkezű részvényesi juttatásra is teret adhat. A társaság a 2022-es rekorderedményéből minden korábbinál több pénzt, 280 milliárd forintot osztott ki a tulajdonosoknak, a 150 forintos alaposztalék mellett 200 forint rendkívüli osztalékot is kifizetett részvényenként.

Az Erste korábban csak az alaposztalék emelésével és így papíronként 175 forintos kifizetéssel kalkulált, az egész év tükrében viszont ezenfelül már a rendkívüli osztalékfizetést is reálisnak tartja a bankház.

Az utóbbi mértékét egyelőre nem forintosítja az Erste, de az elemző szerint a Mol könyve egy tavalyihoz hasonló kifizetést is elviselne. Pletser Tamás szerint ezt egyfelől az egész éves eredmény, valamint a Mol relatíve alacsony eladósodottsági mutatói (14,5 százalékos gearing és 0,6-os nettó adósság/EBITDA-arány) is lehetővé teszik. Másfelől a szektortársak, így az OMV és a TotalEnergies is jóval feljebb srófolták a közvetlen részvényesi juttatást, ami a Molt is ösztönözheti a nagyobb osztalék kifizetésére.

Stabil évzárás, jókora részvényesi juttatás a láthatáron

Stabil évet zárhatott a Mol a K&H Értékpapír szerint is, még ha ezúttal nem is számíthatnak a befektetők olyan magas cash flow termelésre és profitra, mint a 2022-es évben.

Grébel Szabolcs, a brókerház elemzője úgy véli, az iparági külső környezet még mindig támogató, a nyersanyagárak relatíve továbbra is magasak, viszont a makrogazdasági környezet nem annyira erős, a gyengébb kereslet pedig alacsonyabb finomítói marzsokkal párosulhat.

A K&H a konszenzusnál valamivel szerényebb, 817,7 millió dolláros – 290 milliárd forintos – CCS EBITDA-t becsül, amihez 126 millió dolláros adózott nyereség társulhatott a tavalyi utolsó három hónapban.

A teljes év nettó eredményét 465 milliárd forintra taksálja a brókercég, ami egy részvényre vetítve 630 forintot jelent. Ebből Grébel szerint akár 300 forint feletti osztalék kifizetése is elérhetőnek tűnik az eladósodottság függvényében.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.