Parfümfelhőben úsznak az európai tőzsdék – illatorgiával kábítják a befektetőket

A húsvétot követő hetek hagyományosan a tőzsdei bevezetések egyik kedvező időpontjának számítanak, és ez idén sem lesz másképp – derül ki a Bloomberg beharangozójából. A csúcsra futott frankfurti DAX 40-index és a történelmi rekordra törő brit FTSE-100 index egyaránt azt jelzi, hogy kedvező a tőkepiaci hangulat az elsődleges tőzsdei részvénykibocsátásokhoz (IPO).

A tőzsdeérett húsvéti cégek közül az első fecske a Golden Goose olasz luxuscipőmárka lehet, amely április első heteiben kopogtat be a Bolsa Italiana, azaz a milánói börze ajtaján. Tulajdonosa, a vállalati felvásárlásokra szakosodott Permira befektetési társaság 3 és 4 milliárd euró közötti értékeléssel lenne elégedett az IPO során.

Hol szorít a bakancs?

A Permira nem első cipőgyártó cégével lép a parkettre, a legendás Dr. Martens bakancsgyártót 2021 januárjában vitte a londoni tőzsdére (LSE), de a sikeres debütálást azóta a gyors lecsorgás követte: a befektetők páros lábbal szálltak bele a cégbe, melynek árfolyama 450 pennyről apróbb megszakításokkal 88 pennyig süllyedt az utóbbi három évben.

A Golden Goose lábbelijeit viszont más vásárlói réteg kedveli, éppen ezért is reméli a Permira, hogy nem a Dr. Martenshez, hanem a milánói tőzsdén már törzstagnak számító Brunello Cucinellihez mérik majd a „tudását”. Ez a luxuskategóriás cipőket gyártó cég 2012 áprilisában, 11,6 eurón debütált Milánóban, s ma már 105 euróért adhatja el részvényét az, aki a kezdetektől bízott a menedzsment szaktudásában és kitartott a cég mellett.

A Permira célja, hogy a Golden Goose-t a felső tízezer és a politikusok körében is népszerű Moncler pufikabátgyártóhoz képest is felárral értékeljék. A Moncler árfolyam/nyereség rátája (P/E) 28-as, ami a dzsekirészvény keresettségére, a cég túlértékeltségére is utal, miközben az tavaly 18 százalékkal, 2,98 milliárd euróra növelte nettó bevételeit, jóllehet közben adózott nyeresége 606 millióról 595 millió euróra csúszott vissza. Ami nem örvendetes.

Nem tudható, hogy bakanccsal vagy luxustipegővel nyomja-e majd a gázpedált a spanyol Astara autóforgalmazó cég volánja mögött ülő potentát, amikor behajt a madridi tőzsdére, azt viszont már lehet tudni, hogy kétmilliárd euróra értékeli saját vállalatát. A kereskedés mellett autóbérlési és autómegosztási szolgáltatásokat is kínáló Astara a szintén spanyol Bergé holdingvállalat tagja, s így közvetetten, de a japán Mitsubishi résztulajdonában van.

Antonio Banderasszal támadnak a madridi tőzsdén

Húsosabb, zaftosabb, de legfőképp illatosabb falat nála a Puig nevű spanyol szépségipari csoport, amely azonban nem az FC Barcelonában nevelkedett, jelenleg a Los Angeles Galaxyban játszó Messi-pótlék Riqui Puigról kapta a nevét.

Sokkal többet mond róluk, ha a márkaportfóliójukban fellelhető Paco Rabanne, Jean-Paul Gaultier és Charlotte Tilbury brandet említjük, a színészlegenda Antonio Banderasról sem megfeledkezve, hiszen ő is itt árulja a nevével ellátott 12 illatszerét. A Puig piaci értékét tízmilliárd euróra becsülik a szakértők, s ez a tavaszi-kora nyári időszak legnagyobb durranása lehet a madridi tőzsdén.

S ha már az illatorgiánál tartunk, nem feledkezhetünk meg a frankfurti börze nagy attrakciójáról, a Douglas kozmetikai kiskereskedelmi hálózat tőzsdei megjelenéséről. A Magyarországon is aktív Douglas részvényeiből 1,1 milliárd euró értékben vinnének a tőzsdére, ez alapján a cég piaci kapitalizációja nagyjából 7 milliárd eurós lenne.

A kibocsátás azonban a sáv alsó szélén, 890 millió euró értéken valósult meg, ez részvényenként 26 eurós árazást jelent. A cég tulajdonosai ezzel párhuzamosan 300 millió eurós tőkeinjekcióval segítik a túl gyorsan, túl nagyra nőtt áruházláncot, amely

erőltetett terjeszkedésével piacot nyert ugyan, de egyúttal fuldoklik is az adósságban.

Most épp ennek a radikális csökkentése van soron, az IPO-ból és a tőkebevonásból származó bevételt az adósságok csökkentésére fordítják, és hiteleik kedvezőbb feltételek melletti refinanszírozását is tervbe vették. A CVC Capital Partners által támogatott vállalatnak nagyjából 3,5 milliárd eurós tartozása van. A magyar piacon tíz fővárosi és 13 vidéki üzlettel jelenlévő Douglas többi között a Dior,

- az Armani,

- a Lancome,

- a Guerlain

- és az Estée Lauder

minőségi termékeit forgalmazza, de saját márkás kollekcióval is rendelkezik. S hogy visszakapcsolódjunk a Puighoz, a Douglas a Paco Rabanne termékeit is forgalmazza. A Douglas részvényeivel csütörtökön indul a kereskedés Frankfurtban.

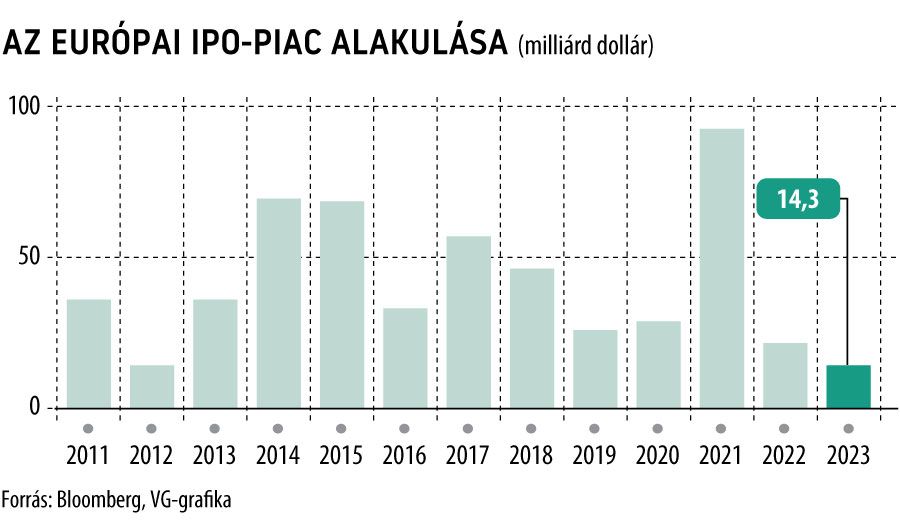

A botoxbarát svédek jó lóra tettek

Ha az ügyletek megvalósulnak, azzal nagyban hozzájárulnának az európai tőzsdei bevezetések piacának régóta várt élénküléséhez, amelyet az elmúlt bő másfél évben a magas kamatlábak és az infláció közepette a gyenge befektetői hajlandóság húzott lefelé. Az első nagy tőzsdei bevezetések már elindultak: a svéd EQT bőrápoló üzletága, a Galderma a napokban debütál a zürichi tőzsdén. A többi között

- az Actinica,

- az Alastin,

- a Benzac,

- a Cetaphil,

- a Differin

- a Sculptra

- és az Orecea

márkákat felvonultató portfólió sikerre viheti a céget, erre utal, hogy a 49 és 53 svájci frankos jegyzési sáv felső végére árazhatták be az IPO-t, 2,3 milliárd frankos értékkel. A pénteken startoló Galderma a svájci tőzsde legnagyobb volumenű tranzakcióját jelenti a Swisscom távközlési óriás 1998-as (!), 5 milliárd frankos IPO-ja után.

Az EQT vezette azt a konzorciumot, amely 2019-ben 10,2 milliárd frankért megvette a Nestlétől a kozmetikai üzletágát, s azt már 2021 óta próbálta tőzsdére vinni, de a kedvezőtlen körülmények rendre megakadályozták ebben.

Az 1981-ben alapított vállalat leginkább bőrápolási termékeiről ismert, viszont meglehetősen otthonosan mozog botoxtémában, a szépészeti feltöltőanyagok gyártásában is jeleskedik. A L’Oréal „unokatestvéreként” is ismert Galderma bevétele tavaly elérte a 4,1 milliárd dollárt.

Portfóliónk minőségi tartalmat jelent minden olvasó számára. Egyedülálló elérést, országos lefedettséget és változatos megjelenési lehetőséget biztosít. Folyamatosan keressük az új irányokat és fejlődési lehetőségeket. Ez jövőnk záloga.